支払調書とは?個人事業主の支払調書をわかりやすく

更新日 2023年1月05日

- 支払調書とは? - 法定調書と支払調書の関係を整理

- 個人事業主にとって重要な「報酬、料金、契約金及び賞金の支払調書」について

- 個人事業主が支払調書をもらう場合【受取側】

- 個人事業主が支払調書をつくる場合【作成側】

支払調書とは? - 法定調書と支払調書の関係を整理

まず、大きな概念として「法定調書」があり、その中に「源泉徴収票」や「支払調書」があります。支払調書にも様々な種類がありますが、個人事業主にとって重要なのは「報酬、料金、契約金及び賞金の支払調書」です。

- 支払調書とは?

- 支払調書とは、特定の支払いをした事業者が、その明細を書いて税務署に提出する書類のこと。支払いを受けた者がきちんと申告しているかどうかを税務署が照らし合わせるために利用される。

一般的に「支払調書」という時には「報酬、料金、契約金及び賞金の支払調書」を指していることが多いです。以下、支払調書という時にはこの「報酬、料金、契約金及び賞金の支払調書」のことを指します。

- 「法定調書」は、「支払調書」や「源泉徴収票」を含む概念

- 支払調書や源泉徴収票にはたくさんの種類がある

- 個人事業主にとって重要なのは「報酬、料金、契約金及び賞金の支払調書」

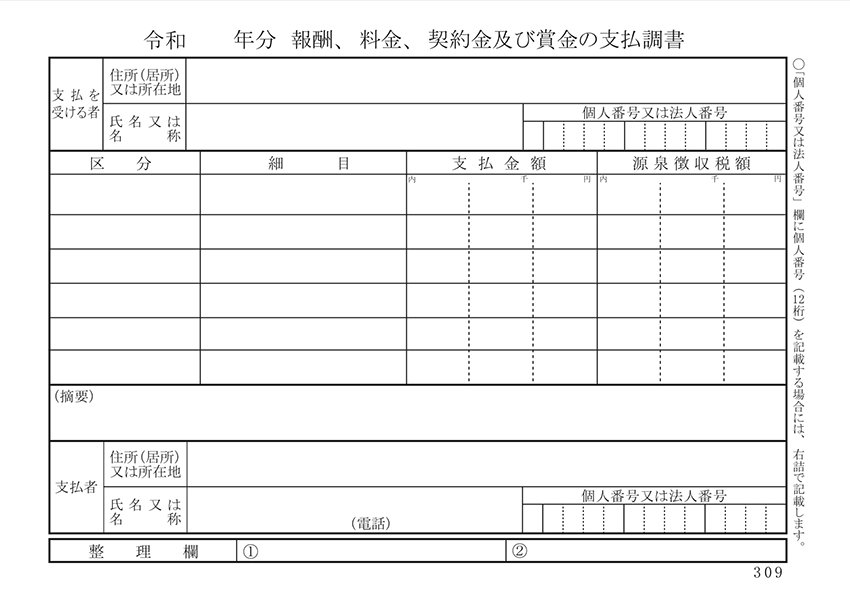

「報酬、料金、契約金及び賞金の支払調書」についておさらい

個人事業主にとって重要な支払調書は「報酬、料金、契約金及び賞金の支払調書」です。

「報酬、料金、契約金及び賞金の支払調書」で税務署への提出が必要なのは、以下の箇条書きで示しているものです。

ただし、後述しますが、報酬を支払う事業者が源泉徴収義務者でなければ、そもそも源泉徴収をする必要がありません。よって支払調書を作成する必要もありません。

(法人は源泉徴収義務者。個人事業主は源泉徴収義務者の場合と、そうでない場合がある)

源泉徴収義務者が、税務署へ支払調書を提出すべき報酬と報酬金額

- 外交員、集金人、電力量計の検針人、プロボクサー、ホステスなどの報酬、料金、広告宣伝のための賞金(年間の支払い合計額が50万円を超える場合)

- 馬主に支払う競馬の賞金(その年中の1回の賞金額が75万円を超えた馬主に関わる、その年中の全ての支払金額)

- プロ野球の選手などに支払う報酬、契約金(年間の支払い合計額が5万円を超える場合)

- 弁護士や税理士への報酬、作家やデザイナーの原稿料や画料、講演料など(年間の支払い合計額が5万円を超える場合)

- 社会保険診療報酬支払基金が支払う診療報酬(年間の支払い合計額が50万円を超える場合)

源泉徴収義務者が上記の報酬を支払う場合は、支払調書を必ず作成します。作成した支払調書は、基本的には税務署へ提出しますが、年間の支払い金額が規定された金額よりも少ない場合、税務署へ提出する必要はありません。

基本的に、支払い金額は消費税を含めて考えます。ただし、消費税を明確に区分している場合には、その額を含めずに判断しても良いことになっています。

上記は、国税庁の説明を簡易的に表現しています。正確な定義は国税庁HPをご参照ください。

(「報酬、料金、契約金及び賞金の支払調書」 - 国税庁)

個人事業主が支払調書をもらう場合【受取側】

あなた(個人事業主)が仕事を請け負って、上記に当てはまる報酬を頂いた場合、

支払側の事業者は支払調書を発行して税務署に提出する義務があります。

支払側の事業者にとっては税務署に支払調書を提出するのは義務ですが、あなた(個人事業主)に支払調書を送るのは義務ではありません。義務ではありませんが、取引先の事業者は確定申告前の1月中旬〜下旬頃に、前年分の支払調書を送ってくれるはずです。(発送が遅い場合は、2月上旬〜中旬)

報酬を受けた側の個人事業主への支払調書の送付は、日本の商慣習として根付いているものです。しかし、企業によっては支払調書を送ってこない場合もあるでしょう。>> 支払調書が送られてこない場合

厳密には、個人事業主が受け取るのは支払調書ではなく、支払元の事業者からの任意の支払通知書ということになります。支払調書を受け取る個人事業主も、支払調書を確定申告書類に添付する義務はないのです。

送付される支払調書を見れば、実際に支払われた金額とあらかじめ源泉徴収された金額が確認できるはずです。前年1年間で取引の結果をコツコツと帳簿づけをしていなかった場合には、これを参考に帳簿づけをしましょう。

税務署へ行って確定申告書類を提出する場合は、確定申告書と共に添付書類台紙という書類があるはずです。この中の源泉徴収票と書いてある部分に、支払調書を貼り付けて提出します。(先述の通り、この添付・提出は義務ではありません。)

- 1月頃に取引先から支払調書が送られてくる

- 事業者によっては支払調書を送ってこない場合もある

- 基本的には添付書類台紙に支払調書を貼り付けて税務署へ提出する

- ただし、添付書類台紙への支払調書の貼り付けは義務ではない

個人事業主が支払調書をつくる場合【作成側】

支払調書の対象となる報酬を支払った時に、支払調書を発行する義務があるのは「源泉徴収義務者」です。法人は源泉徴収義務者です。個人事業主の場合、人を雇わずに一人で仕事をしている方は源泉徴収義務者に当てはまりません。

例えば、あなたが従業員を雇わずに一人で仕事をしている個人事業主で、外注でフリーランスのデザイナーに仕事を依頼したとします。この場合、あなたは源泉徴収義務者ではないので、支払う報酬から源泉徴収をする必要はありません。ですので、支払調書を作る必要もありません。

>> 個人事業主で源泉徴収を行う側の情報まとめ

青色専従者やアルバイトなどの従業員がいる個人事業主は「源泉徴収義務者」です。なので、報酬(外注費)の支払については、支払調書を作成する側の立場になります。ただし、上述の通り、年間で一定額以上の支払いをした場合にだけ税務署へ提出します。

支払調書を作る場合は2枚作成しましょう。税務署への提出分と、取引先の個人事業主へ送付する分です。

国税庁のサイトから、支払調書を作成できます。手書用は、プリントアウトして手書きするためのもの。

入力用は、ネット上でそのまま金額などを入力してから、印刷できます。(ブラウザによっては正しく動作しません。)

報酬、料金、契約金及び賞金の支払調書 - 国税庁

上述の通り、報酬の受け取り側の個人事業主に発行してあげるのは法律上定められている義務ではありませんが、発行してあげるほうが親切です。また、相手先から確定申告時期になって支払調書に関する問い合わせがくる等の手間も減るはずです。

- 支払調書の発行義務があるのは「源泉徴収義務者」

- 法人の場合は、自動的に源泉徴収義務者となる

- 個人事業主でも源泉徴収義務者であれば、支払調書を作成する

- 税務署には提出義務あり。支払先に発行してあげる義務はない (但し、一定の金額基準があり、それに満たない報酬の支払については税務署への提出も不要)

>> 源泉徴収義務者とは?

>> 個人事業の源泉徴収に関する情報まとめ