開業届の書き方・記入例【個人事業の開業届】

更新日 2021年4月01日

個人事業を始めたら、1ヶ月以内に「開業届」を税務署に提出しましょう。記入は簡単で、10分もかかりません。フォーマットは税務署内で入手できる他、国税庁のウェブサイトの該当ページからもダウンロードできます。

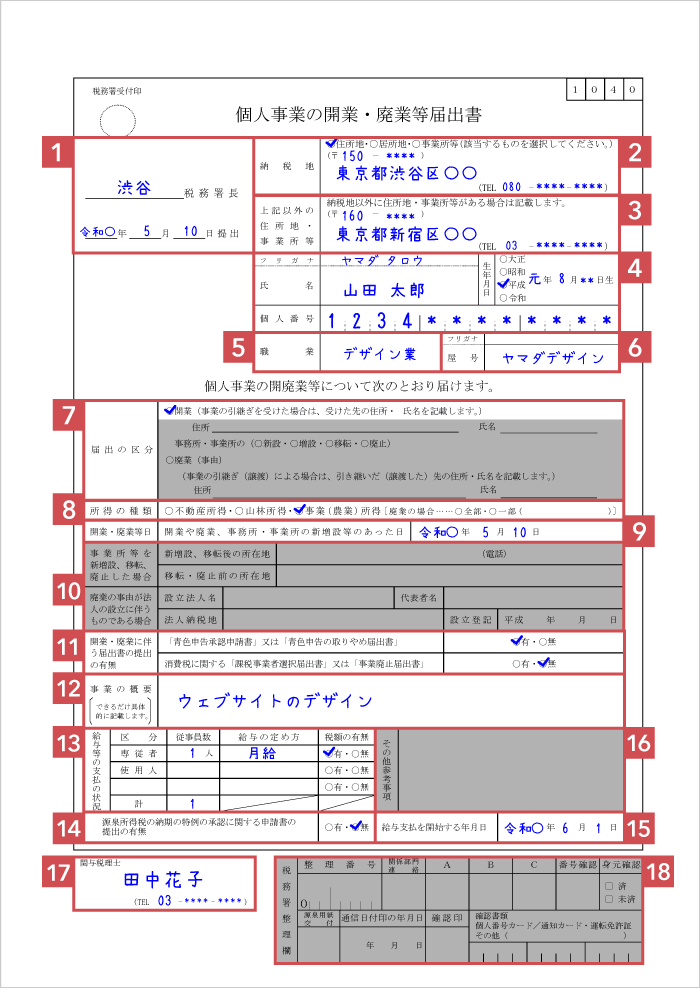

- ① 税務署名・提出日

- ② 納税地

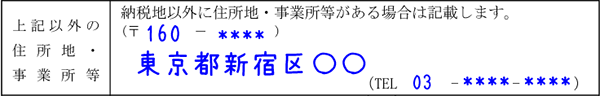

- ③ 上記以外の住所地・事業所等

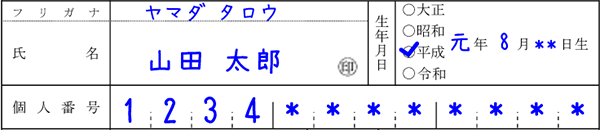

- ④ 氏名・生年月日・個人番号

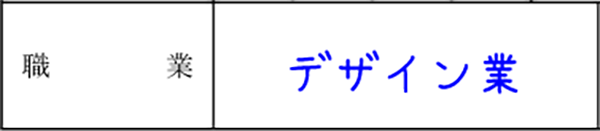

- ⑤ 職業

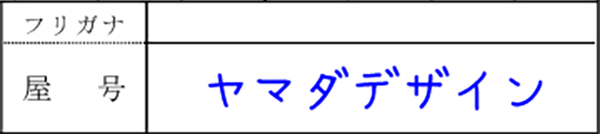

- ⑥ 屋号

- ⑦ 届出の区分

- ⑧ 所得の種類

- ⑨ 開業・廃業等日

- ⑩ 事業所等を新増設、移転、廃止した場合

- ⑪ 開業・廃業に伴う届出書の提出の有無

- ⑫ 事業の概要

- ⑬ 給与等の支払いの状況

- ⑭ 源泉所得税の納期の特例の承認に関する申請書の提出の有無

- ⑮ 給与支払いを開始する年月日

- ⑯ その他参考事項

- ⑰ 関与税理士

- ⑱ 税務署整理欄

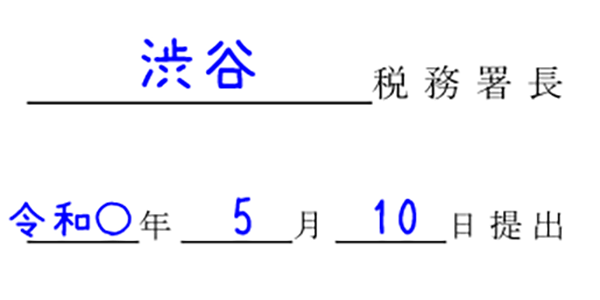

① 税務署名・提出日

提出先の税務署は、納税地によって自動的に決まります。国税庁サイトの検索ページで納税地を入力すれば、税務署名がわかります。提出日は、必ずしも開業日と一致している必要はありません。

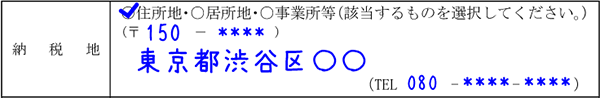

② 納税地

「住所地」に印をつけ、自宅の住所を記入します。店舗や事務所を構えている方であっても、自宅の住所を記入するのが原則です。

| 住所地 | 自宅の住所を書く |

|---|---|

| 居所地 | 住所地がない人は、日本国内での活動拠点を書く |

| 事業所等 | 住所地も居所地もない人は、事業所などの所在地を書く |

ただし、住所地や居所地がある人でも、税務署に届け出をすれば納税地を事業所等に変更できます(納税地の特例)。

>> 所得税・消費税の納税地の変更に関する届出手続 - 国税庁

③ 上記以外の住所地・事業所等

納税地以外に記入すべき住所があれば、ここに書きます。とくになければ、空欄で構いません。

④ 氏名・生年月日・個人番号

上記のように、氏名・生年月日・個人番号(マイナンバー)を記入します。押印はなくても構いません。 >> マイナンバーがわからない方はこちら

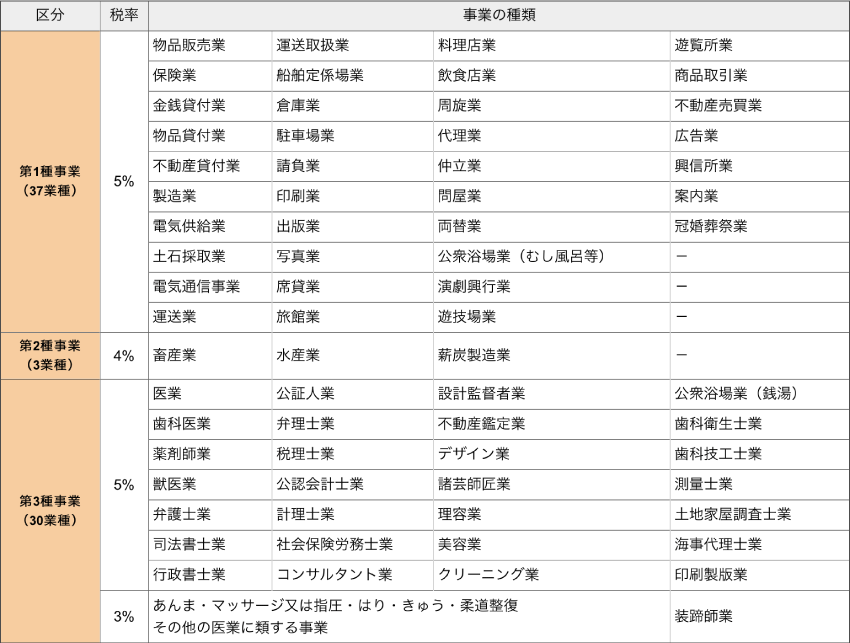

⑤ 職業

職業欄には、自分でコレと思う職業名を記入すればOKです。以下の法定業種を参考にしても構いません。上記の職業欄に書いた内容が、重要事項(個人事業税の税率など)の決定に影響を及ぼすことはありません。

⑥ 屋号

屋号欄には、店舗名や事務所名など、事業を営む上での名称を記入します。まだ屋号を決めていない場合や、屋号をつけたくない場合は、空欄のままで構いません。

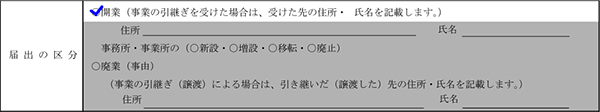

⑦ 届出の区分

新規開業の方は「開業」に印をつけるだけです。「事務所・事業所の新設」に印をつける必要はありません(税務署に確認済み)。新設・増設・移転・廃止・廃業については、すでに何らかの事業を開業済みの人が使用する項目です。

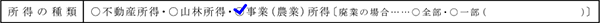

⑧ 所得の種類

個人事業主は、基本的に「事業(農業)所得」に印をつけます。もし不動産の貸付業者として開業する場合は「不動産所得」を選択しましょう。

⑨ 開業・廃業等日

自分で「この日に開業したぞ!」と思う日付を記入すればOKです。原則、この開業日から1ヶ月以内に開業届を提出する決まりです。といっても、その期限を過ぎてから提出しても罰則はないので、まったく問題ありません。

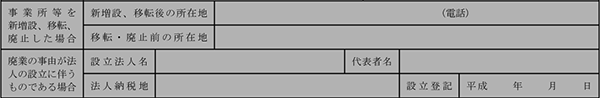

⑩ 事業所等を新増設、移転、廃止した場合

新規開業の方は、記入不要です。

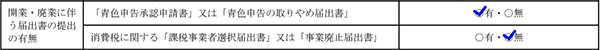

⑪ 開業・廃業に伴う届出書の提出の有無

上記のように印をつけた上で、開業届と同時に「青色申告承認申請書」を提出するのがおすすめです。青色申告の承認さえ受けておけば、確定申告のときに青色か白色かを自由に選択できます。

消費税に関する「課税事業者選択届出書」

基本的に、この「課税事業者選択届出書」という書類は提出しないほうがよいです。これを提出してしまうと、本来納めなくてよいはずの消費税を、納める義務が生じてしまうからです。提出しない場合は「無」に印をつけておきましょう。

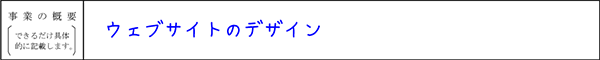

⑫ 事業の概要

上記のように、収入源がある程度具体的に書かれていればOKです。あくまで「概要」ですので、事細かく記入する必要はありません。「顧客が誰で、何時から何時までどんな作業をして、…」のような細かい内容は不要ということです。

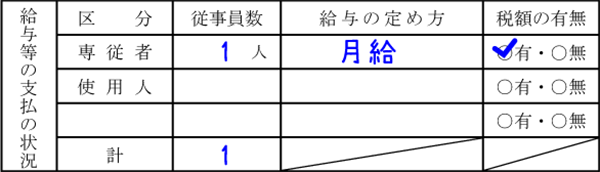

⑬ 給与等の支払いの状況

専従者や使用人を雇う予定がある場合のみ、上記のように記入します。専従者とは、簡単に言うと家族従業員のことです。また「税額の有無」には、源泉徴収をするかどうかを記入します。大抵は源泉徴収が必要なので「有」に印をつけましょう。

もちろん、誰も雇わずに一人で事業を運営する場合は、すべて空欄で構いません。もし、あとで誰かを雇うことになったとしても、そのときは開業届を提出し直す必要はなく、「給与支払事務所等の開設届出書」という別の書類を提出します。

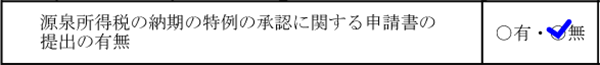

⑭ 源泉所得税の納期の特例の承認に関する申請書の提出の有無

「源泉所得税の納期の特例」は、ざっくりいうと、従業員が常時10人未満であれば源泉所得税を年2回のまとめ納付にできるという特例です。これを利用する場合は「有」に印をして、開業届と一緒に特例の申請書も提出しましょう。

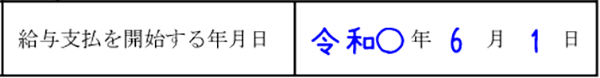

⑮ 給与支払いを開始する年月日

従業員への給料の支払いを開始する年月日を記入します。実際に給料を支払う日を記入しておけばよいです。

⑯ その他参考事項

新規開業の場合は、ここは空欄で構いません。主に、事務所を廃止したときなどに用いる記入欄です。

⑰ 関与税理士

税理士に依頼しない場合は、ここは空欄のままにしておきます。顧問税理士が決まっている場合に、税理士の氏名を記入する項目です。

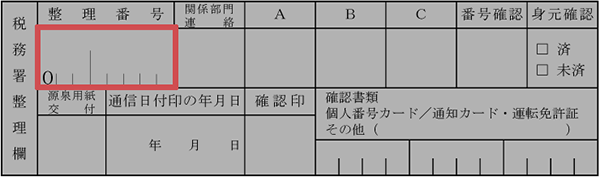

⑱ 税務署整理欄

税務署整理欄には何も記入しないようにしましょう。ちなみに、開業届を提出すると、その控えには「整理番号」が記載されます(上図の赤枠)。確定申告書や決算書には、この整理番号を記入する欄があります。

>> 開業freee - 個人事業の開業手続きを簡単に

>> 個人事業主の1年間をおさえておこう - 確定申告や納税のスケジュール

>> 個人事業の開業に関する情報まとめ