確定申告の医療費控除 - 計算方法と書き方

更新日 2023年1月06日

医療費控除の計算方法

医療費控除の計算式は「総所得金額等」が200万円以上か、200万円未満であるかで異なります。

「総所得金額等」というのはややこしい表現ですが、専業の個人事業主であれば「収入 − 必要経費 = 所得」で、この所得の話だと思っておけば大抵は問題ありません。会社員の場合、基本的には源泉徴収票の「給与所得控除後の金額」がこれにあたります。

- 総所得金額等が200万円以上の場合の計算式

- 1年間で払った医療費 − 保険金等で補填される金額 − 10万円 = 医療費控除額

- 総所得金額等が200万円未満の場合の計算式

- 1年間で払った医療費 − 保険金等で補填される金額 − 総所得等の5% = 医療費控除額

「1年間で払った医療費」は、病院や薬局のレジなどで実際に支払った金額の合計です。

「保険金等で補填される金額」とは、民間の生命保険や共済などによって補われる医療費のことを指します。

かんたんに言うと「自分で支払った金額だけが対象になるよ」ということです。

>> 「保険金等で補填される金額」の詳細はこちら

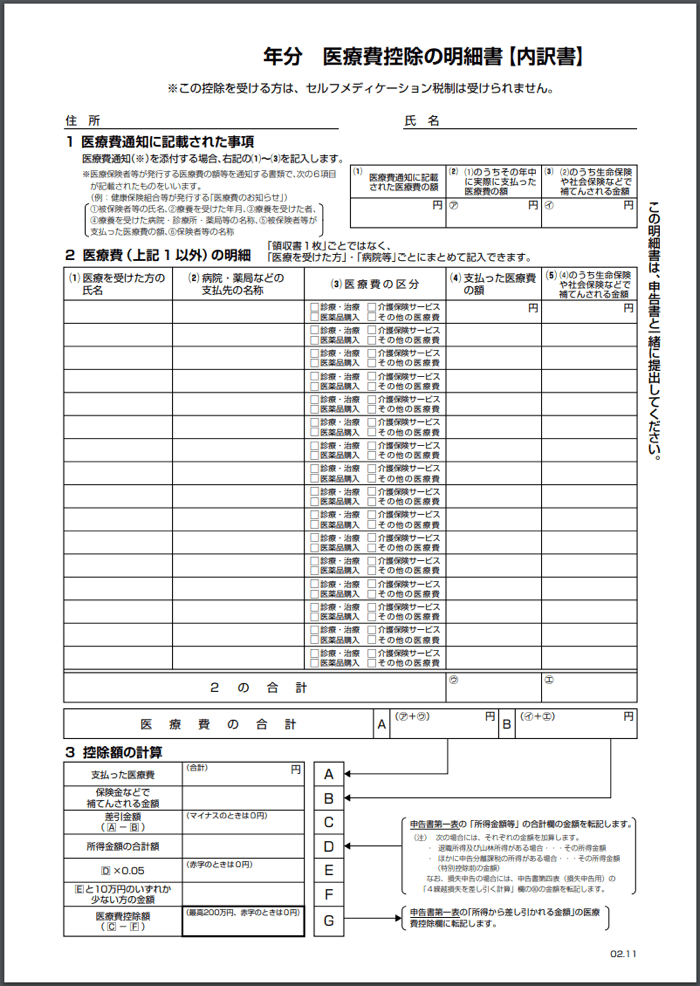

医療費控除の明細書

「医療費の明細書」に、支払った医療費をまとめて書き込んでいきます。 同じ生計で暮らす家族がいる場合は、家族の分を同じ用紙に書き込んでOKです。 医療費控除は、納税者本人分だけでなく、生計を同一にしている家族の医療費も対象になります。 医療費の明細書は、下記ページからダウンロード・印刷できます。 医療費控除の明細書 - 国税庁

- 生計を共にする家族分を合算して10万円以上ならOK

- 一人暮らしの子供など、離れて暮らしていても生計が一緒ならOK

- 誰が手続きしても大丈夫(家族の中で所得の高い人が医療費控除を受けると得になる)

- 明細書には、分かりやすくなるよう病院や薬局ごとにまとめて記入しよう

医療費控除を受けるには、確定申告書にこの「医療費控除の明細書」を添付します。

確定申告で「領収書」の提出は不要になった

2017年分(平成29年分)以降は、医療費に関する「領収書」を確定申告で提示・提出する必要はなくなりました。 領収書の提出義務はなくなりましたが、自宅などに5年間保管しておく必要があります。 後日、税務署から提示・提出の求めがあれば、提出をします。

医療費控除の計算例

合計所得500万円の方が、1年間で自己負担した医療費が50万円、保険会社から入院給付金などで12万円支給された場合で、医療費控除の計算例をみてみましょう。先ほどの計算式に当てはめて、医療費控除の金額を計算します。

- 総所得が200万円以上の場合の計算式

- 1年間で払った医療費 − 保険金等で補填される金額 − 10万円 = 医療費控除額

50万 − 12万 − 10万 = 28万円

この場合、28万円が医療費控除額になります。 これはあくまでも控除額であり、納める税金が28万円少なくなるということではありません。

- 所得税の計算式

- 収入 − 必要経費 − 各種控除 = 課税所得金額

課税所得金額 × 税率 − 控除額 = 所得税額

>> 所得税の計算について

| 課税所得金額 | 税率 | 控除額 |

|---|---|---|

| 4,000万円超 | 45% | 4,796,000円 |

| 1,800万円を超え 4,000万円以下 | 40% | 2,796,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 195万円以下 | 5% | 0円 |

(平成27年分以降の所得税率)

例えば、課税所得金額400万円となった場合は所得税率が20%ですので、 医療費控除28万円に20%をかけた金額が、実際に所得税から差し引かれる金額となります。

28万円 × 0.2 = 56,000円

この場合、医療費控除によって所得税が56,000円少なくなるということです。

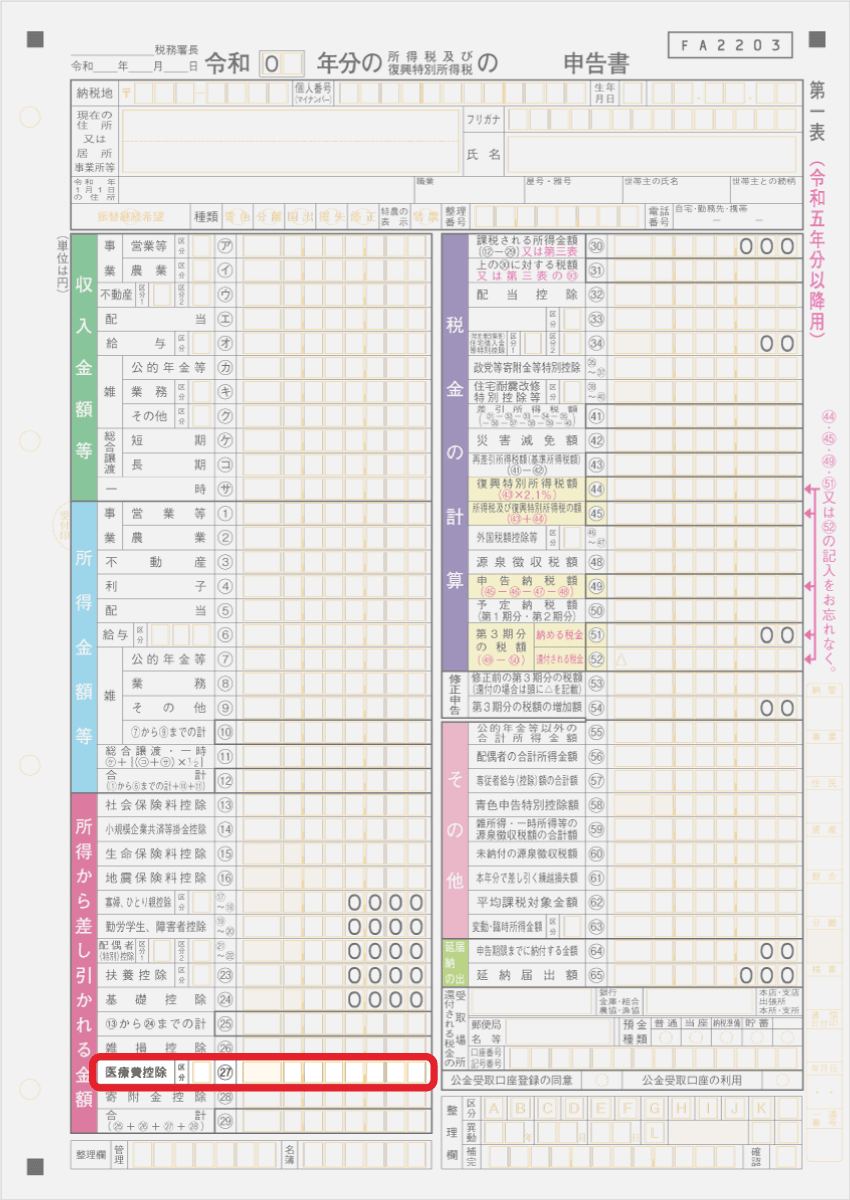

確定申告書の記入欄

確定申告書では、第一表の「所得から差し引かれる金額」の中に医療費控除の項目があります。ここに医療費控除額を記入しましょう。

確定申告書 第一表

医療費控除を受けるために準備するもの、医療費控除の対象などについては、以下のページにまとめているので合わせてご覧下さい。