収支内訳書の書き方【記入例】白色申告の個人事業主向け

更新日 2025年12月25日

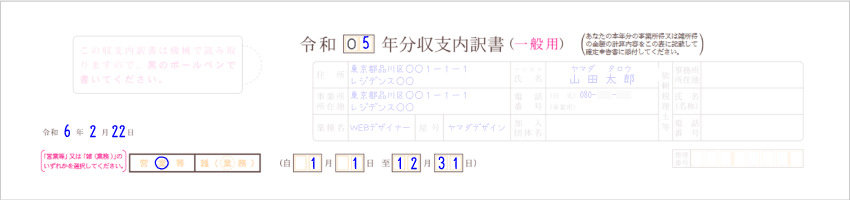

白色申告の個人事業主・フリーランス向けに、確定申告で提出する「収支内訳書」の書き方をわかりやすい記入例付きで解説します。収支内訳書は全2ページです。2025年分の確定申告(2026年に行う確定申告)では、左はしに「令和5年分以降用」と書かれた用紙を使います。

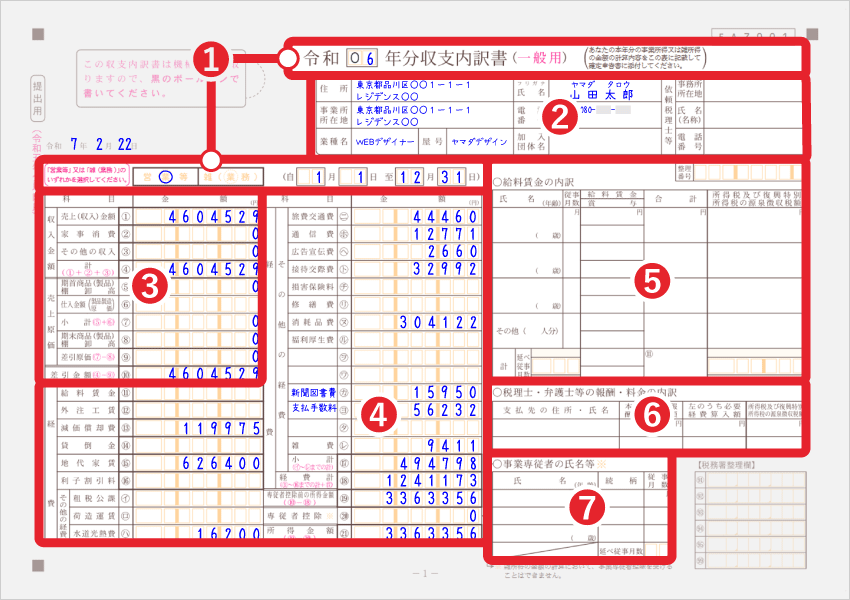

- 収支内訳書の書き方・記入例【1ページ目】

- 1. 日付記入欄など

- 2. 事業者の情報

- 3. 収入金額・売上原価

- 4. 経費, 専従者控除, 所得

- 5. 給料賃金の内訳

- 6. 税理士・弁護士等の報酬・料金の内訳

- 7. 事業専従者の氏名等

- 収支内訳書の書き方・記入例【2ページ目】

- 1. 売上(収入)金額の明細

- 2. 仕入金額の明細

- 3. 減価償却費の計算

- 4. 地代家賃の内訳

- 5. 利子割引料の内訳

- 6. 本年中における特殊事情

収支内訳書の書き方・記入例【1ページ目】

ここからは、収支内訳書の1ページ目の書き方を記入例付きで解説していきます。2ページ目の記入方法については記事の後半で解説します。

1. 日付記入欄など

令和0□年分収支内訳書

まず中央上部の「令和0□年分収支内訳書」という部分には、集計対象となる会計期間の年号を記入します。 たとえば、2026年の確定申告期間中に提出する、令和7年分の内容であれば「令和07年分」と記入します。

令和 年 月 日

左部分の日付記入欄には、この書類の提出日を書きます。たとえば、税務署へ令和8年2月22日に提出するのであれば、その日付を記入します。

自□□月□□日 至□□月□□日

中央の部分には、会計の集計対象にした期間を記入します。「この日からこの日までの会計結果ですよ」ということを示します。 個人事業の会計期間は1月1日~12月31日と決まっているので、通常は「自□1月□1日 至12月31日」と記入すればOKです。

ただし、たとえば新規開業した年には、開業日と年末の日付を書き込みます。

その年の10月10日に開業したのであれば、下記のように記入します。

例)自10月10日 至12月31日

営業等・雑(業務)

「営業等」と「雑(業務)」のどちらかに◯を付けます。簡単に言うと「この収支内訳書は事業所得に関するものですか?雑所得に関するものですか?」と問われているわけです。個人事業主の場合は「営業等」に◯を付けておきましょう。

>>「営業等」と「雑(業務)」の区別について - 自営百科

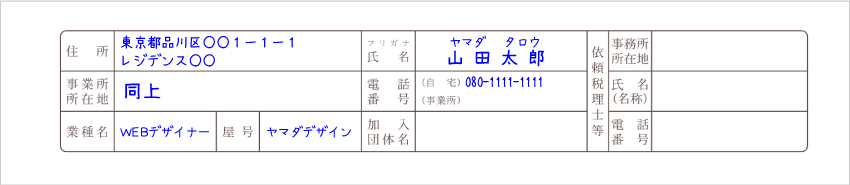

2. 事業者の情報

| 住所 | 個人事業主が住んでいる住所。自宅の住所を記入。 |

|---|---|

| 事業所所在地 | 店舗や事務所など、事業を行っている場所の住所。事業所などはなく、自宅で仕事をしている方は「同上」と記入する |

| 業種名 | 業種名。例)デザイン業、飲食店業、広告業、問屋業、その他の業種例 |

| 屋号 | 個人事業主の屋号(会社名のようなもの)を記入する。特に決めていなければ空欄でもよい。 |

| 氏名 | 個人事業主の氏名を記入。従来は押印欄があったが、2021年4月以降は印鑑を押す必要なし。 |

| 電話番号 | 自宅と事業所の電話番号をそれぞれ記入する。自宅兼事務所であれば、ひとつの番号を書けばOK。固定電話がなければ、本人につながる携帯電話の番号を1つ記入する。 |

| 加入団体名 | 「青色申告会」など特定の団体に加入している場合、記帳や申告の講習を受けた団体がある場合に記入する。なければ空欄のままにしておく。 |

| 依頼税理士等 | 基本的には、事業の税務に関わった税理士の情報を記入する。税理士に依頼していない場合は、空欄。 |

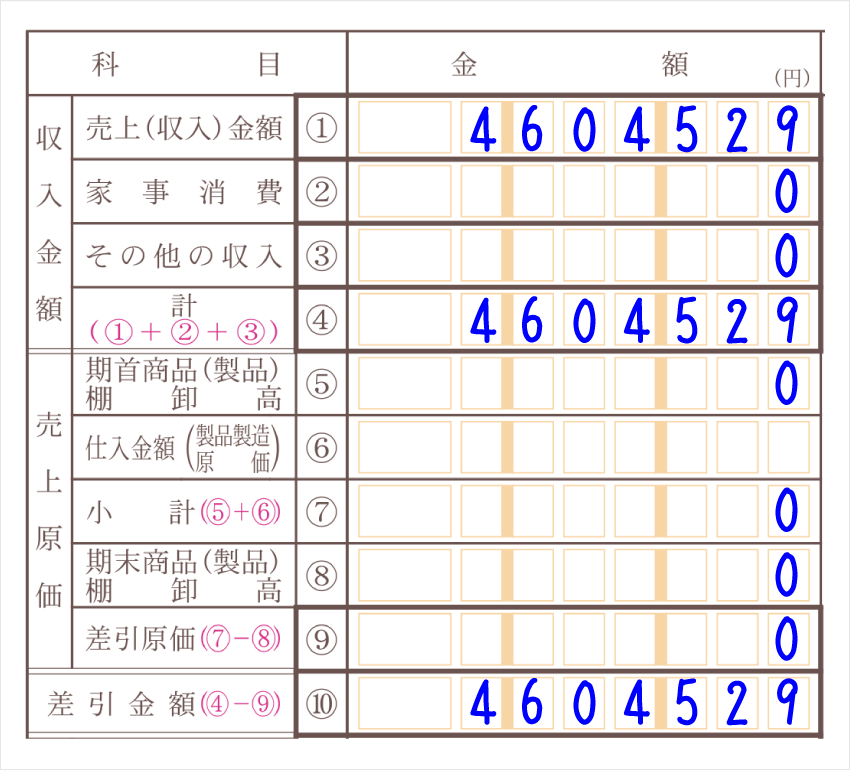

3. 収入金額・売上原価

本記事の例では、仕入れなどがないフリーランスを想定しています。そのため、売上原価などは発生していないものとして記入例をすすめています。

収入金額

| 売上(収入)金額 | ① | 1年間で得た金額(売上・収入)を記入する |

|---|---|---|

| 家事消費 | ② | 家事消費とは、商品を家事のために消費した場合などに用いる科目。たとえば、飲食店を営んでいる事業主が、売れ残った食品を自分で食べるなど。この場合、原則的には通常の販売額を家事消費として帳簿づけする。ここに、その家事消費の合計額を記入する |

| その他の収入 | ③ | 本業以外でちょっとした収入があれば記入する |

| 計 | ④ | 上記3つの合計金額を記入する(① + ② + ③ = 計) |

「その他の収入」には、たとえば新型コロナ関連の給付金などが該当します。要するに「事業に関係するけど売上とは言えない収入」を記入するわけです。特に心当たりがなければ「0」としておきましょう。

売上原価

| 期首商品(製品) 棚卸高 |

⑤ | 基本的には1月1日時点での商品・製品の総額 1年の途中で開業した場合などは、開業日時点での商品・製品の総額 |

|---|---|---|

| 仕入金額 | ⑥ | 1年間の仕入金額 |

| 小計 | ⑦ | 上記2つの合計金額を記入する(⑤ + ⑥ = 小計) |

| 期末商品(製品) 棚卸高 |

⑧ | 基本的には12月31時点での商品・製品の総額 1年の途中で廃業した場合等は、年度末とした日付時点での商品・製品の総額 |

| 差引原価 | ⑨ | ⑦から⑧を差し引いた計算結果を記入(⑦ - ⑧ = 差引原価) |

| 差引金額 | ⑩ | ④から⑨を差し引いた計算結果を記入(④ - ⑨ = 差引金額) |

たとえば、コンサルタント業やウェブデザイン業など、商品を仕入れて販売するような仕事をしていない場合は、こちらの「売上原価(⑤~⑨)」の部分は空欄でOKです。

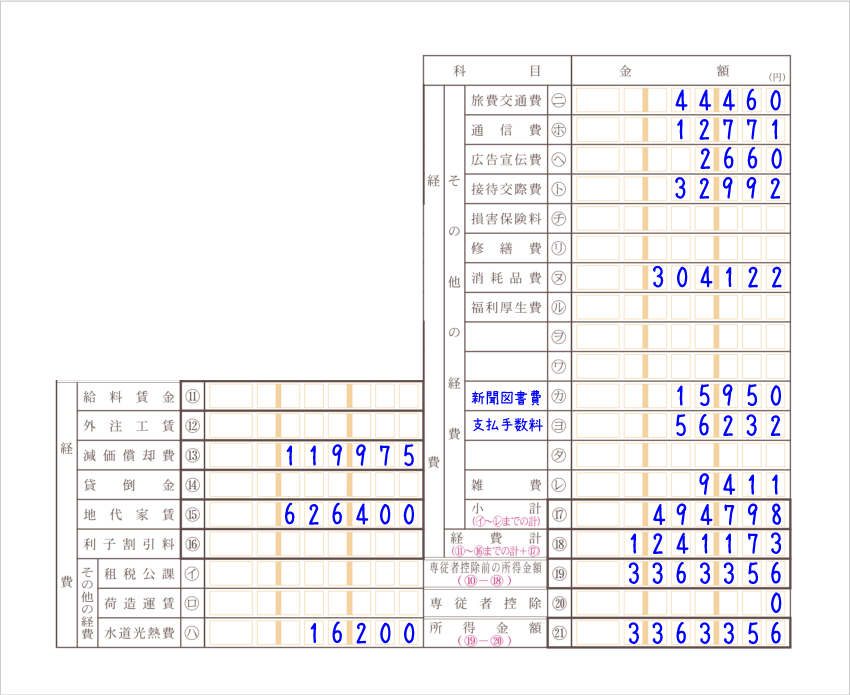

4. 経費, 専従者控除, 所得

| 給料賃金 | ⑪ | 従業員に支払う給料(>> 事業主・従業員・専従者の給与の仕訳について) 事業専従者に対する給料は、下記の専従者控除に当たる。 |

|---|---|---|

| 外注工賃 | ⑫ | 外部の業者に業務委託した場合の費用 例)電気工事費、デザイン、ホームページ運営費、システム開発、加工 |

| 減価償却費 | ⑬ | 高額な固定資産を一定期間にわたって経費計上する際の金額 例)パソコン、カメラ、コピー機、自動車、オフィスチェア |

| 貸倒金 | ⑭ | 売掛金や貸付金の回収ができなくなった場合に経費計上するための科目 例)売掛金、未収金、貸付金、前渡金 |

| 地代家賃 | ⑮ | 事業所などの土地や建物にかかる賃借料や使用料 例)事務所・店舗家賃、駐車場料金、社宅家賃、倉庫使用料、土地使用料 |

| 利子割引料 | ⑯ | 借入の支払利息や手形の割引料など 例)金融機関への支払利息、自動車ローン、住宅ローン |

| 租税公課 | イ | 税金や公共料金として支払った費用(>> 納付した税金の仕訳について) 例)個人事業税、固定資産税、不動産取得税、自動車税、登録免許税、印紙税 |

| 荷造運賃 | ロ | 商品・郵便物の梱包・配送費用 例)ダンボール箱、緩衝材(発泡スチロール等)、ガムテープ、郵便手数料 |

| 水道光熱費 | ハ | 事業運営に必要な水道料金・電気料金・その他エネルギー費用 例)水道料金、電気料金、ガス料金、石油代、灯油代 |

| 旅費交通費 | ニ | 移動費や宿泊費など 例)電車賃、バス代、タクシー代、航空運賃、駐車場代、出張宿泊費 |

| 通信費 | ホ | 通信のために必要な料金 例)インターネット料金、電話料金、切手代、はがき代、ファックス代 |

| 広告宣伝費 | ヘ | 商品やサービスの広告・宣伝に使う費用 例)チラシ、新聞広告、看板、試供品、ポスティング費用、インターネット広告 |

| 接待交際費 | ト | 取引先や得意先の接待費用、事業に関わる人との交際費用 例)取引先との飲食代、お得意先へのお祝い金・贈答品、取引先とのゴルフ代 |

| 損害保険料 | チ | 事業を万が一の事故や災害から守るためにかけた保険料 例)自動車保険、自賠責保険、事務所の火災保険、賠償保険 |

| 修繕費 | リ | 建物や器具備品などの修理代 例)自動車の修理費、事務所の改修・修理費、パソコン修理代 |

| 消耗品費 | ヌ | 10万円未満、もしくは法定耐用年数が1年未満のものを購入する際の費用 例)文房具、電球、伝票、名刺、印鑑、CD、USB、10万円未満のパソコン |

| 福利厚生費 | ル | 従業員の組織貢献度や勤労意欲の向上などを目的として活動した費用 例)慰安旅行費、レクリエーション費用、お祝い金、お見舞金、従業員健康診断 |

| ヲ ↓ タ |

ここの空欄に自分で作った科目を追加できる。仕事柄、上記以外で特定の支出が多くなる場合などに科目を追加して記帳する。もちろん科目をつくらなくてもOK。 例)新聞図書費、出演料、研修費、リース料、支払報酬、諸会費、保守料など |

|

| 雑費 | レ | 必要経費で、どの科目にも分類できない少額費用 例)ごみ処理代、クリーニング代、引越費用 |

| 小計 | ⑰ | 「イ(租税公課)~レ(雑費)」の合計金額を記入する (イ+ロ+ハ+ニ+ホ+ヘ+ト+チ+リ+ヌ+ル+ヲ+ワ+カ+ヨ+タ+レ = 小計) |

| 経費計 | ⑱ | 「⑪~⑯」の合計に、⑰を加えた金額を記入する (⑪+⑫+⑬+⑭+⑮+⑯+⑰ = 経費計) |

| 専従者控除前の所得金額 | ⑲ | ⑩(差引金額)から⑱(経費計)を差し引いた金額を記入する (⑩ - ⑱ = 専従者控除前の所得金額) |

| 専従者控除 | ⑳ | 専従者がいなければ関係ない (専従者とは、簡単にいうと事業を手伝ってくれている家族従業員のこと) |

| 所得金額 | ㉑ | 専従者控除前の所得金額から、専従者控除を差し引いた金額を記入する (⑲ - ⑳ = 所得金額) |

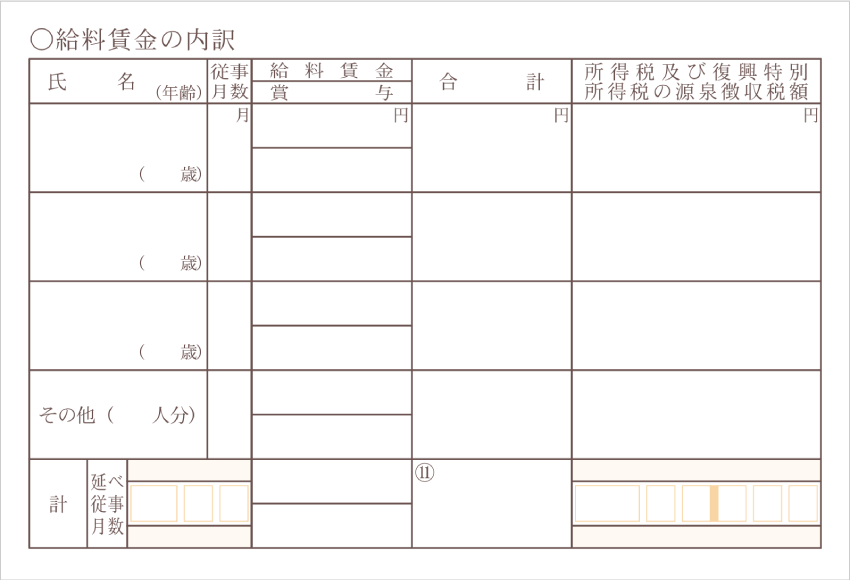

5. 給料賃金の内訳

従業員を雇って給料を払っている場合に記入します。人を雇わずに一人で仕事をしている個人事業主は、空欄でOKです。

「従事月数」とは、その人が働いた月数のことです。1年間毎月働いてくれたのであれば「12」です。

「延べ従事月数」の欄には、従業員全員の従事月数の合計を記入します。

例)Aさん12ヶ月, Bさん2ヶ月, Cさん6ヶ月 → 12 + 2 + 6 = 20

「所得税及び復興特別所得税の源泉徴収税額」について

従業員がいて給料を支払っている個人事業主は、源泉徴収をする必要があります。

>> 個人事業の源泉徴収に関するまとめ

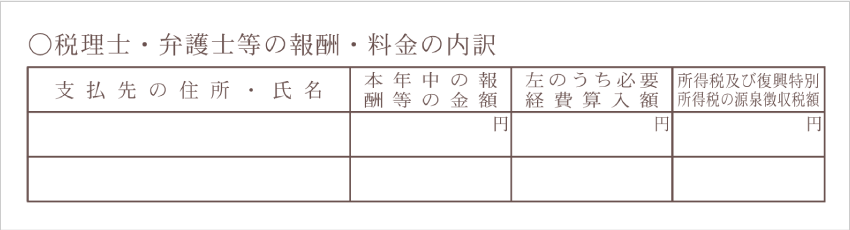

6. 税理士・弁護士等の報酬・料金の内訳

その年に、税理士や弁護士に報酬を支払った場合には、その支払先や金額を記入します。まったくお世話になってなければ、空欄のままで構いません。

| 支払先の住所・ 氏名 |

報酬を支払った先の税理士事務所の名前や住所を記入する |

|---|---|

| 本年中の報酬等の金額 | その年に支払った金額を記入 |

| 左のうち必要経費参入額 | 支払った金額のうち、経費に参入する金額を記入する。基本的には、上記の金額と同じ金額を記入すればOK。家事按分をした場合などは、その割合に応じた金額を記入。 |

| 源泉徴収税額 | 源泉徴収した税金の金額を記入する |

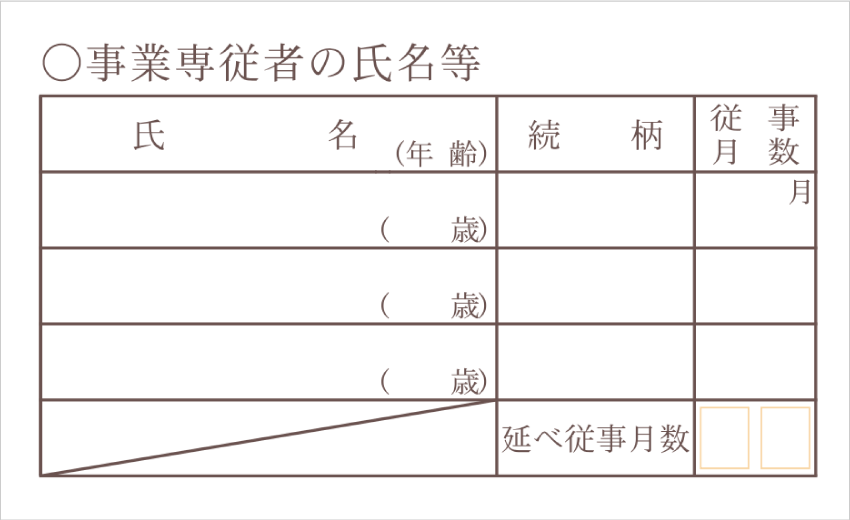

7. 事業専従者の氏名等

「事業専従者」とは、簡単にいうと家族従業員のことです。個人事業主の家族や親族で、あなたの事業を手伝ってくれている方に給料を払っている場合はここに記入します。一人で働いているフリーランスは、空欄のままで構いません。

「続柄」には、事業主との関係を記入します(夫、妻、子など)。「従事月数」には、その人が働いた月数を記入します(1年間働いた場合は「12」)。延べ従事月数には、全員分の従事月数の合計を記入します。事業専従者が一人の場合は、従事月数と延べ従事月数は同じ数になります。

>> 白色申告の事業専従者控除について

>> 専従者になると配偶者控除や扶養控除が受けられなくなる

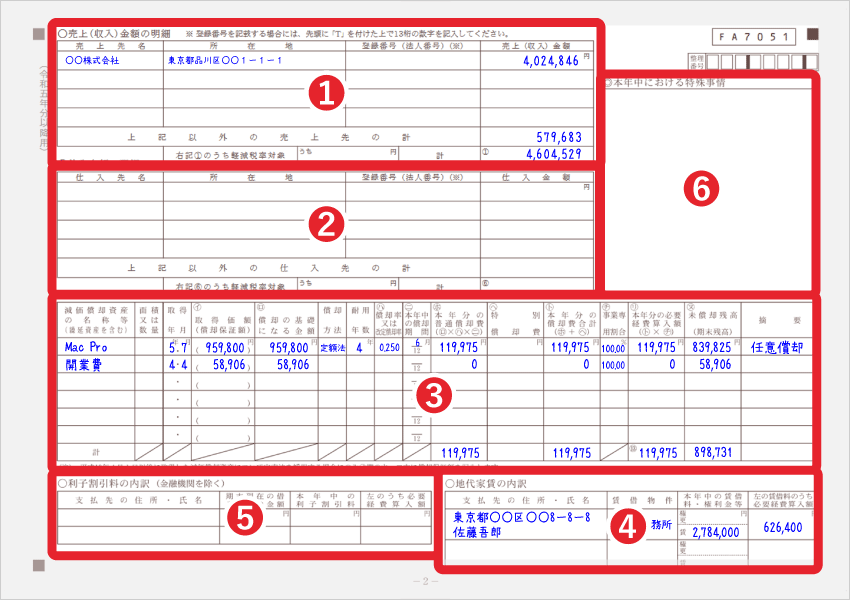

収支内訳書の書き方・記入例【2ページ目】

ここからは、収支内訳書の2ページ目の記入方法を見本付きで解説していきます。

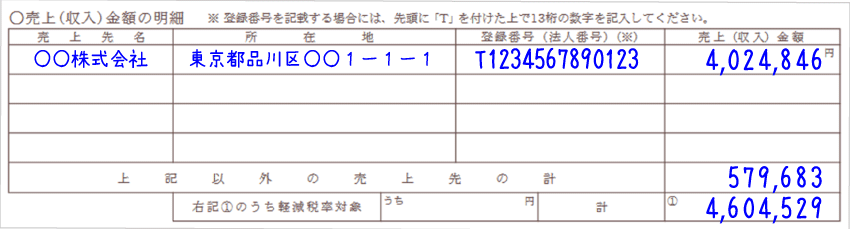

1. 売上(収入)金額の明細

個人事業の売上において、主な取引先とその金額を記入する欄です。

| 売上先名 | 主な売上(収入)先の会社名などを記入する |

|---|---|

| 所在地 | その売上先の会社所在地、店舗所在地などを記入する (「登録番号」を記入しているなら書かなくてもOK) |

| 登録番号 (法人番号) |

その売上先のインボイス登録番号または法人番号を記入する (「所在地」を記入しているなら書かなくてもOK) |

| 売上(収入)金額 | そこから1年間で得た売上(収入)金額を記入する |

| 上記以外の売上先の計 | 上記の主な売上(収入)先以外から得た1年間で得た売上(収入)金額の合計を記入する |

| 右記①のうち 軽減税率対象 |

軽減税率の対象である売上(収入)があれば記入する。記入は任意なので、空欄でもOK |

| 計 | 金額の総計を記入する |

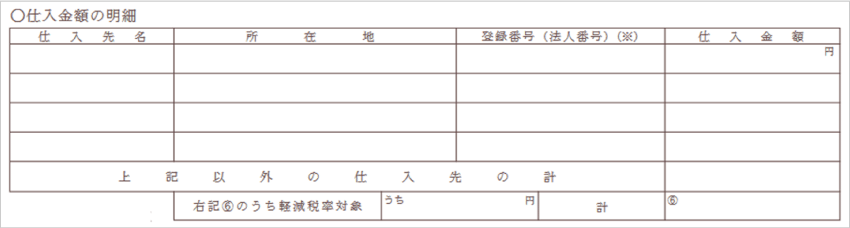

2. 仕入金額の明細

こちらも上記の「売上(収入)金額の明細」と同じように、仕入先の情報や仕入れ金額を記入します。 商品や製品を仕入れて売る商売でなければ、記入する必要はありません。

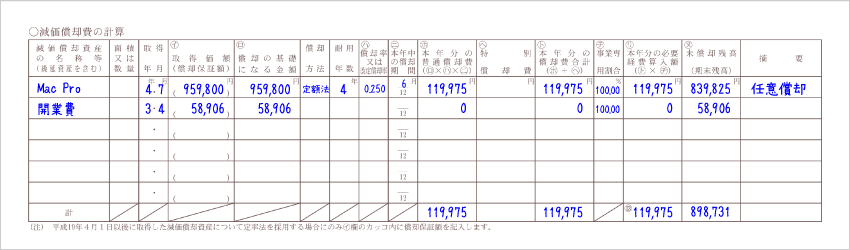

3. 減価償却費の計算

「減価償却(げんかしょうきゃく)」は、初めて確定申告をする事業主には分かりにくいかもしれません。 簡単にいうと「高額なものを買ったときには、数年にわたって少しずつ経費にする必要がある」ということです。たとえば、仕事で使う車を50万円で購入した場合、50万円を全てその年の経費にすることはできません。>> 減価償却の基本についてはこちら

確定申告初心者は、このあたりで心が折れるかもしれません。白色申告であれば、無料で実用できる弥生の会計ソフトがあるので、それを使うことをおすすめします。白色申告用の会計ソフトを使えば、収支内訳書や確定申告書の作成がだいぶラクになります。

| 減価償却資産の名称等 | 資産の名称を記入する 例)パソコン、自動車、デスク、木造建物など |

|---|---|

| 面積 又は 数量 | 台数などを記入する。パソコンが2台であれば、2台と記入する。建物などの場合は、面積を記入 |

| 取得年月 | 購入した日付を記入する |

| 取得価額(イ) | 購入した時の費用を記入する(手数料なども含んだ金額) |

| 償却の基礎になる金額(ロ) | 上記の「取得価額(イ)」と同じ金額を記入すればOK(万が一、平成19年3月31日より前に購入したものであれば話は別) |

| 償却方法 | 減価償却の方法には「定額法」と「定率法」がある。個人事業の場合、基本的には「定額法」。定率法で計算するには事前申請が必要なので、そのような申請を出していない場合には「定額」と記入する。>> 定額法の計算 - 耐用年数と償却率 |

| 耐用年数 | その資産の耐用年数を調べて記入する。>> 耐用年数について |

| 償却率(ハ) | 償却率を記入する。定額法の場合、耐用年数が2年のものであれば償却率0.5、3年のものは0.334、4年のものは0.25。償却率の一覧表 - 国税庁 |

| 本年中の償却期間(ニ) | その年の償却期間を記入する。たとえば8月に購入し利用開始したものは、8月~12月の5ヶ月間がその年の償却期間となるので「5」と記入する。前年以前から引き続き償却し続けているものの欄には「12」と書く |

| 本年分の普通償却費(ホ) | 償却の基礎になる金額(ロ)×償却率(ハ)×本年中の償却期間(ニ)の計算結果を記入する。たとえば、24万円でパソコンを8月に購入し使い始めた場合 パソコンの耐用年数は4年(償却率は0.25) 240,000 × 0.25 ÷ 12 × 5 = 25,000 (定額法の計算について) |

| 特別償却費(ヘ) | ほとんどの人には関係ない。青色申告者が、対象となる設備を購入した場合に、特別償却費として割増しする部分の償却費を記入する。対象となる設備とは、1台160万円以上の機械装置、1台120万円以上のデジタル複合機など(中小企業投資促進税制) |

| 本年分の償却費合計(ト) | 普通償却費(ホ)と同じ金額をそのまま記入する。もし特別償却費がある場合は、本年分の普通償却費(ホ)と特別償却費(ヘ)の合計金額を記入する。 |

| 事業専有割合(チ) | その資産を家庭用でも使っている場合などは、事業における按分の割合を記入する。プライベートでは使用せず、完全に仕事のための資産なら「100」と記入する |

| 本年分の必要経費算入額(リ) | 本年分の償却費合計(ト)×事業専有割合(チ)の計算結果を記入する。100%仕事のための資産であれば、ここは償却費合計(ト)と同じ金額を記入すればOK |

| 未償却残高(ヌ) | 「償却の基礎になる金額」から、「その年の償却費も含めて、すでに今まで償却した金額」を差し引いた金額をこちらに記入する。要するに、来年以降に償却することになる、償却費の残高 |

| 摘要 | 何か備考があれば記入する |

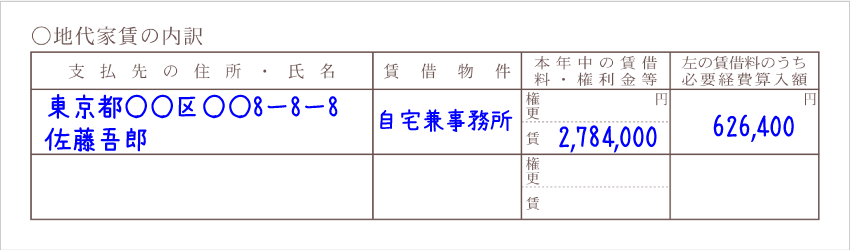

4. 地代家賃の内訳

事務所や店舗の「地代家賃」の内訳を記入します。書き方の詳細は下記ページをご覧ください。

>> 地代家賃の内訳 - 記入方法と記入例

| 支払先の住所・氏名 | 物件の大家さんの個人名、あるいは不動産会社などの法人名と、その住所を記入する |

|---|---|

| 賃借物件 | 利用している物件の用途を記入する。例)事務所、倉庫、自宅兼事務所、店舗など |

| 本年中の賃借料・権利金等 | 「権・更」とは「権利金・更新料」の略。ここには礼金や保証金、契約更新料の合計金額を記入する 「賃」は「賃貸料」の略で、その年に支払った賃貸料の合計金額を記入する |

| 左の賃借料のうち必要経費算入額 | 上記の権利金・更新料・賃借料のうち、経費に計上している額を記入する。家事按分をしていない場合には、左記の合計額がそのまま必要経費算入額と一緒になる |

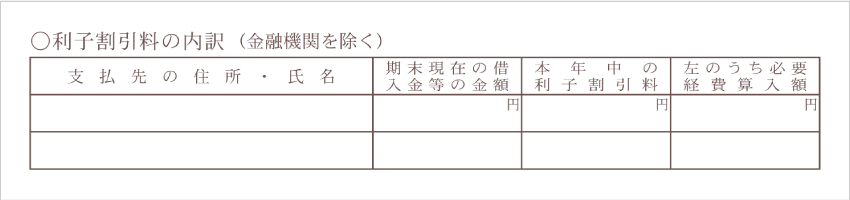

5. 利子割引料の内訳

ここには「利子割引料」の内訳を記入します。

この「利子割引料の内訳」は、金融機関以外の個人や法人からの借入金の利子がある場合にだけ記入します。

金融機関へ支払う利子については、ここへ記入する必要はありません。書き方の詳細は下記ページをご覧ください。

>> 決算書の「利子割引料の内訳」について

| 支払先の住所・氏名 | 主な支払先の住所・氏名を記入する |

|---|---|

| 期末現在の借入金等の金額 | 基本的には12月31日の時点で残っている借入金等の金額を記入する |

| 本年中の利子 割引料 |

1年間で支払った利子割引料の金額を記入する |

| 左のうち必要 経費算入額 |

上記の利子割引料のうち、必要経費として算入した金額を記入する。通常は上記の金額と同じ金額を記入すればOK。借入の目的が全て事業用ではなく、按分をした場合には、その割合に応じた金額を記入する |

6. 本年中における特殊事情

もし、何か特殊な事業があって税務署に伝えたいことがあれば、こちらに記入します。

これで収支内訳書の記入は終了です。お疲れさまでした!続いて「確定申告書」を作成しましょう。

白色申告で提出する必要書類

| 収支内訳書 | 個人事業の売上や経費、その詳細を示すもの |

|---|---|

| 確定申告書 | 個人事業主の所得、所得控除、所得税計算のプロセスを示すもの |

| 添付書類台紙 | マイナンバー確認書類のコピーや控除証明書などを貼り付けるもの |

>> 確定申告書の書き方

>> 収支内訳書や確定申告書を自動作成できる!白色申告のおすすめ会計ソフト

>> 個人事業主が確定申告で提出する書類まとめ