個人事業主の確定申告をまとめて理解!

更新日 2025年5月27日

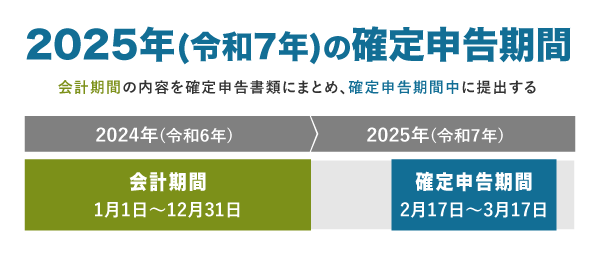

個人事業主は、1月1日~12月31日までの会計結果をまとめて、翌年2月中旬~3月中旬の確定申告期間中に、税務署へ申告を行います。

1年間の売上や経費は、個人事業主向けの会計ソフトなどで帳簿づけして記録しておきます。 この帳簿は確定申告で提出するわけではありません。 帳簿につけた内容をまとめたもの(1年間の合計売上や経費の内訳など)を確定申告書類に記入し、税務署へ提出します。

2024年分(令和6年分)の確定申告は、原則として「2025年2月17日〜3月17日」に行う必要がありました(土日と重なる関係で例年と日付がズレています)。

確定申告の種類 - 白色申告と青色申告

個人事業主の確定申告は、大きく分けて「白色申告」と「青色申告」の2種類です(緑色申告や赤色申告はありません)。この2つの大きな違いは、帳簿づけの要件と確定申告で提出する書類です。

白色申告と青色申告の違い

| 白色申告 | 青色申告 | |

|---|---|---|

| 帳簿づけ | 簡易な記帳でOK | 厳密な記帳が必要 |

| 確定申告書類 | 収支内訳書 (2ページ) 確定申告書 (第一表・第二表) 添付書類 | 青色申告決算書 (4ページ) 確定申告書 (第一表・第二表) 添付書類 |

| 事前申請 | 必要なし | 定められた期限までの申請が必要 |

| 特典 | なし | 青色申告特別控除などの特典あり |

※ 本表の青色申告は65万円控除を受ける場合

とくに何も申請しなければ、自動的に白色申告の扱いになります。 白色申告は簡単な帳簿付けで認められます。 青色申告するには、定められた期限内に税務署への事前申請が必要です。

青色申告は白色に比べて厳密な帳簿づけをする必要がありますが、

特別控除(節税につながる)などの特典があります。

しかし、白色申告と青色申告における帳簿づけの難易度の差は、

近年の会計ソフトの登場によってほとんど解消されたと言ってもよいでしょう。

>> 白色申告と青色申告の違いをもっと詳しく

帳簿づけが終わったら確定申告書類を作成する

1年分の帳簿づけが完成したら、確定申告書類を作成します。 帳簿づけと確定申告書類の作成には、個人事業用の会計ソフトをおすすめします。 専用のソフトに売上や経費を入力していけば、 確定申告で提出する書類の内容を自動計算してくれます。 >> 個人事業の会計ソフト一覧

白色申告と青色申告では、確定申告で提出する書類の内容が異なります。 下記が白色申告・青色申告、それぞれで提出する主な書類です。

| 白色申告で提出する書類 | 青色申告で提出する書類 |

|---|---|

必要に応じてその他の申告書類を提出する

白色申告の場合は、収支内訳書と確定申告書を提出します。 青色申告の場合は、青色申告決算書と確定申告書を提出します。 これらは基本となる書類で、業種や状況に応じて必要があれば追加で書類を提出します。

ちなみに、従来の確定申告書には「申告書A」と「申告書B」の2種類がありましたが、2022年分からはひとつの様式に統合されています。2022年分以降の申告では、個人事業主も会社員も、ABの区別のない「申告書」を使いましょう。

>> 確定申告書の一本化について【令和4年分から】

- 初めての確定申告ガイド【個人事業主】

- 確定申告の流れと税金納付時期のまとめ

- 確定申告期間について詳しく!期限に遅れたらどうなる?

- 所得48万円以下の場合は確定申告しなくても良い?

- 確定申告で提出する必要書類

- 確定申告書の書き方 - 個人事業主の記入例

- 確定申告書の一本化について【令和4年分から】

- 確定申告書AとBの違い【令和3年分まで】

- 確定申告書類はどこでもらえる?申告書の入手場所

- 確定申告書類のダウンロードについて

- 確定申告書類の提出方法

- 個人事業主が確定申告書に記入するマイナンバーと添付書類

確定申告をするのが遅れた場合や、内容を修正したい場合

確定申告するのが遅れてしまった場合や、提出を忘れていた場合でも、 申告の受付自体はいつでもしてくれます。 ただし、遅れた日数などに応じて罰則的な税金が課されることになります。

また、確定申告は行ったものの、内容に不備があって税金を還付されそうな場合は、 「更正の請求」を行うことによって払いすぎた税金が戻ってくる可能性があります。 あるいは、本来納めるべき税金よりも少なく計算して確定申告してしまった場合などは、 なるべく早く「修正申告」をする必要があります。