青色申告とは?白色申告との違いやデメリットを徹底解説!

更新日 2025年5月28日

- 青色申告とは? 白色申告と青色申告の違い

- 青色申告承認申請書の提出期限はいつまで?

- 青色申告のメリット

- ① 最高65万円の青色申告特別控除

- ② 赤字を3年にわたって繰り越せる

- ③ 専従者への給与を経費にできる

- ④ 30万円未満なら一括で経費にできる

- ⑤ 貸倒引当金を一括評価で計上できる

- ⑥ 申請すれば現金主義での記帳もできる

- 青色申告のデメリット

- ① 事前申請を出す必要がある

- ② 決算書のページが多い

- ③ 書類の保存期間が長い

- ④ 複式簿記での記帳が必要

- ⑤ 確定申告期限を必ず守らないといけない

- ⑥ 電子申告か電子帳簿保存が必要

- まとめ

青色申告とは? 白色申告と青色申告の違い

個人事業主の確定申告には、大きく分けて「白色申告」と「青色申告」の2種類があります。好きなほうを選択できますが、青色申告には事前申請が必要です。

白色申告と青色申告の違い【比較表】

| 白色申告 | 青色申告 | |

|---|---|---|

| 事前申請 | 不要 | 必須 |

| 帳簿づけ | 初心者でも可能 (単式簿記でOK) |

知識が必要 (複式簿記が基本) |

| 確定申告の 提出書類 |

収支内訳書 確定申告書 |

青色申告決算書 確定申告書 |

| 節税特典 | なし | あり |

青色申告を選ぶと事務作業が増えてしまうのですが、その分「青色申告特別控除」などの節税特典が用意されています。青色申告の節税特典については、記事の後半で詳しく解説します。

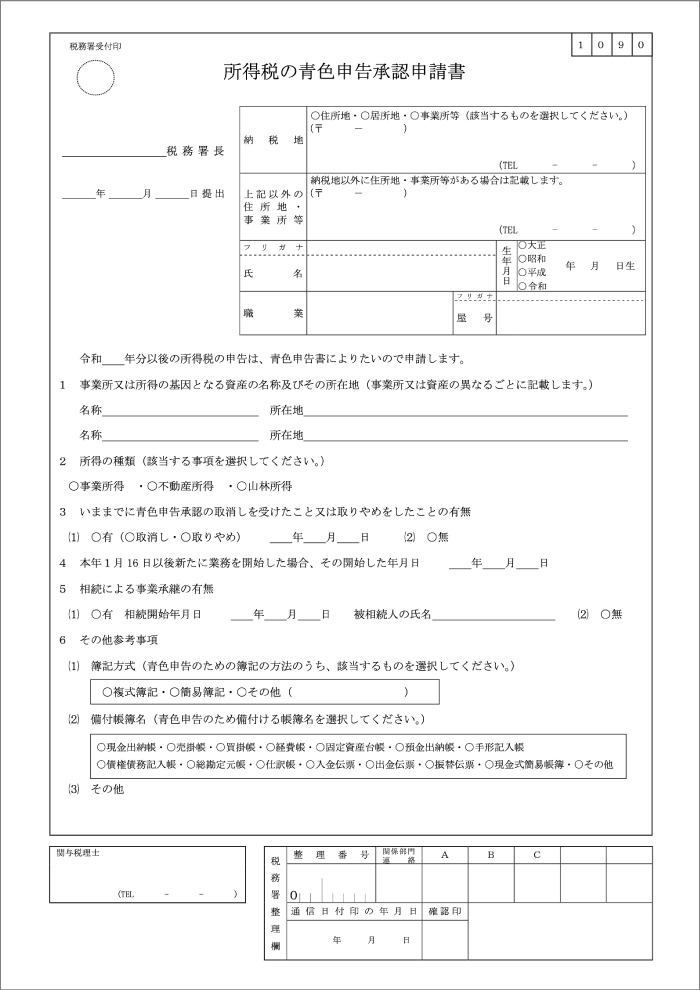

青色申告承認申請書の提出期限はいつまで?

青色申告を選択するには、あらかじめ税務署へ「青色申告承認申請書」を提出しておく必要があります。この申請書を期限までに提出しなければ、自動的に白色申告の扱いになります。

青色申告承認申請書は税務署に置いてあります。もしくは、下記のサイトからダウンロードして税務署へ持っていっても構いません。

>> 所得税の青色申告承認申請書 - 国税庁

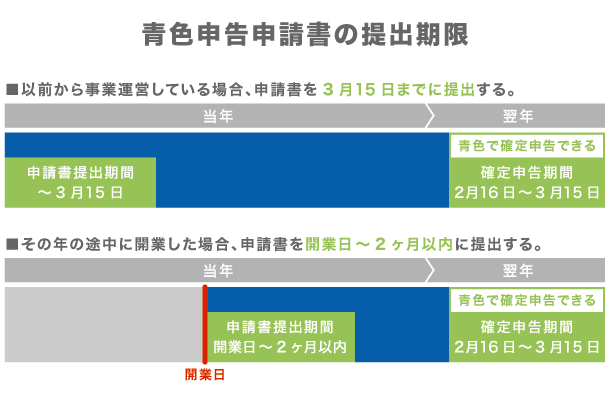

青色申告承認申請書の提出期限日は、「新規開業の場合」と「もとから個人事業をしていて白色から青色に切り替える場合」で違います。

【新規開業の場合】青色申告承認申請書の提出期限

1月1日~1月15日までに開業した場合 → その年の3月15日までが提出期限

(例:2026年1月5日に新規開業して、2026年3月5日に申請 → セーフ!)

1月16日以降に開業した場合 → 開業日から2ヶ月以内が提出期限

(例:2026年5月5日に新規開業して、2026年6月12日に申請 → セーフ!)

セーフの場合は、その年の分を翌年に青色申告することができます。つまり、上の例の場合、2027年におこなう「2026年分の確定申告」から青色申告を選択できるようになります。

その年の1年分はすべて青色申告できます(出す前の月の分も)。つまり、2026年3月5日に申請を出して認められれば、2026年1月1日~12月31日までの分を青色で申告できるということです。

【白色申告から切り替える場合】青色申告承認申請書の提出期限

青色申告に変更する年の、3月15日までが提出期限

(例:2017年に新規開業した人が、2026年2月10日に申請書を出した場合。

=2026年分の会計から青色で計算し、翌年以降の確定申告を青色で出せる。)

ちなみに、青色申告の申請書は一度だせばそれ以降も青色申告の扱いになります。毎年、税務署へ申請書を出す必要はありません。

青色申告のメリット

白色申告と比較したとき、青色申告の主なメリットは下記のとおりです。

- 最高65万円の青色申告特別控除を受けられる

- 赤字を3年にわたって繰り越せる

- 専従者への給与を経費にできる

- 30万円未満なら一括で経費にできる

- 貸倒引当金を一括評価で計上できる

- 申請すれば現金主義での記帳もできる

ここからは、これらのメリットを詳しく解説していきます。

メリット① 最高65万円の青色申告特別控除を受けられる

青色申告のメリットといえば「青色申告特別控除」です。この控除によって、所得税・住民税・国民健康保険の納税額を抑えることができます。白色申告にはこのような特別控除がありません。

控除額は、10万円・55万円・65万円の3段階です。10万円控除には、簡易簿記と現金式簡易簿記の2種類があります。

青色申告特別控除の条件【控除額ごとの比較】

| 10万円控除 | 55万円控除 | 65万円控除 | |

|---|---|---|---|

| 簡易簿記 | 現金式簡易簿記 | 複式簿記 | |

| - | - | - | 電子申告 or 電子帳簿保存 |

>> 各種の青色申告を比較

なお、〇〇万円控除といっても、納める税金がまるまる10万円少なくなったり、65万円少なくなるわけではありません。おおまかな話、税率が10%なら、10万円控除によって少なくなる税金は1万円です。

>> 白色申告と青色申告の納税額の違い

メリット② 赤字を3年にわたって繰り越せる

青色申告であれば、純損失を3年にわたって全額繰り越すことが出来ます。 赤字になった場合に、その損を翌年以降に繰り越せるわけです。 たとえば損失を翌年に繰り越すと、翌年の所得が下がり、節税につながります。

白色申告では繰り越せる損失が限られる

白色申告の場合は、繰り越せる損失が「変動所得の損失の金額」と「被災事業用資産の損失の金額」に限られます。 これらの損失であれば、3年繰り越せることになっています。

変動所得とは、稼げる時と稼げない時の落差が激しい仕事の所得を指します。 たとえば、作曲家や漁獲を行う漁師など、当たる年には利益が大きく、 そうでない年には極端に所得が低くなってしまうような職業の所得です。

| 白色申告 | 青色申告 |

|---|---|

| 以下の損失であれば3年繰り越せる ・変動所得の損失 ・被災事業用資産の損失 | 純損失を3年にわたって全額繰り越せる |

メリット③ 専従者への給料を経費にできる

青色申告では、個人事業を手伝ってくれている家族への給料を全額経費にできます。 事業を手伝ってくれる家族・親族のことを「専従者」と呼びます。 この専従者に支払う給料を「専従者給与」と言います。

白色申告の場合は、専従者への給料は経費にはできませんが、

確定申告の時に控除することができます(最高86万円)。

>> 白色申告の専従者控除 - 計算例や条件など

| 白色申告 | 青色申告 |

|---|---|

| 専従者への給与を経費にできない 経費にはできないが控除できる(最高86万円) | 専従者への給与を経費にできる |

注意しておきたいのは、青色専従者に給料を払ったり、白色専従者控除を受けると、

配偶者控除や扶養控除が受けられなくなるという点です。

>> 専従者控除・専従者給与と配偶者控除・扶養控除

メリット④ 30万円未満なら一括で経費にできる

10万円以上で耐用年数1年以上のものを購入したら、減価償却します。たとえば、仕事で使うパソコンを20万円で買っても、原則としては全額をその年の経費にすることができません。 数年にわたって帳簿のうえで少しずつ資産価値を減らし、少しずつ経費計上する必要があります。

しかし、青色申告であれば「少額減価償却資産の特例」を受けることができます。 これは「30万円未満のものであれば、その年の経費として一括計上してええよ」という特例です。 たとえば20万円のパソコンを買った場合は、全額をその年の減価償却費として経費計上できます。

所得が多くなりそうな年には、この制度を利用して節税しましょう。 ただし、この特例の合計限度額は300万円なので注意しておきましょう。 青色申告の場合の消耗品や減価償却資産の計上方法をまとめると、以下のようになります。

| 取得価額 | 選べる計上方法 |

|---|---|

| 30万円以上 | 減価償却資産 |

| 20万円 ~ 30万円 | 減価償却資産 or 小額減価償却資産の特例 |

| 10万円 ~ 20万円 | 減価償却資産 or 一括償却資産 or 小額減価償却資産の特例 |

| 10万円未満 | 消耗品費 |

メリット⑤ 貸倒引当金を一括評価で計上できる

このメリットは会計初心者にとっては少し難しく、そこまで税額にインパクトのあるものでもないので読み飛ばしても構いません。

「貸倒引当金」とは、回収ができなくなりそうな売掛金などについて、経費計上するための勘定科目です。この計算方法が2種類あり、青色申告者は一括評価による計算ができるということです。

一括評価による計算によって、期末時点での売掛金などの5.5%を貸倒引当金として経費計上できます(金融業の場合は3.3%)。 結局貸し倒れにならなかった場合は、翌年の所得に算入することになります。 今年経費に計上できても、翌年に何事もなければ収入にカウントすることになるということです。

メリット⑥ 申請すれば現金主義の記帳もできる

白色申告でも青色申告でも、発生主義による帳簿づけが原則です。ただし、青色申告では特別な申請を出すことで「現金主義」による帳簿づけが認められます。

>> 発生主義と現金主義の違い

いま述べているのは、下表でいう「現金式簡易簿記」のことです。見てのとおり、現金主義による帳簿づけでは、55万円・65万円の控除は適用できません。

| 10万円控除 | 55万円控除 | 65万円控除 | |

|---|---|---|---|

| 簡易簿記 | 現金式簡易簿記 | 複式簿記 | |

| - | - | - | 電子申告 or 電子帳簿保存 |

>> 各種の青色申告を比較

下記の要件をすべて満たせば、現金主義を選択できます。

- 青色申告であること

- 小規模事業者であること(前々年の合計所得が300万円以下)

- 期限内に届け出を出していること(青色申告申請書と同じ期限)

小規模事業者の要件にある合計所得とは、不動産所得と事業所得の合計のことです。また、事業専従者給与(専従者控除)の額を必要経費に含めず、算出した金額です。

青色申告のデメリット

白色申告と比較すると、青色申告の主なデメリットは下記のとおりです。

- 事前申請を出す必要がある

- 決算書のページが多い

- 書類の保存期間が長い

- 複式簿記での記帳が必要(55万・65万控除)

- 確定申告期限を必ず守らないといけない(55万・65万控除)

- 電子申告か電子帳簿保存をする必要がある(65万円控除のみ)

ここからは、これらのデメリットを詳しく解説していきます。

デメリット① 事前申請を出す必要がある

青色申告をするためには、事前に税務署へ「青色申告承認申請書」を出す必要があります。ちょっとした手間ですが、白色申告と比べると面倒です。

| 白色申告 | 青色申告 |

|---|---|

| 事前申請の必要なし | 事前申請の必要あり |

青色申告承認申請書の提出期限は、青色申告の対象にする年の確定申告期限日(通常3月15日)までです。新規開業の場合は、開業してから2ヶ月以内に提出します。

>> 青色申告承認申請書の提出期限について詳しく

この申請は一度出せばよいので、毎年を出す必要はありません。申請が認められれば、取りやめの申請を出さない限り、その後も青色申告とみなされます。

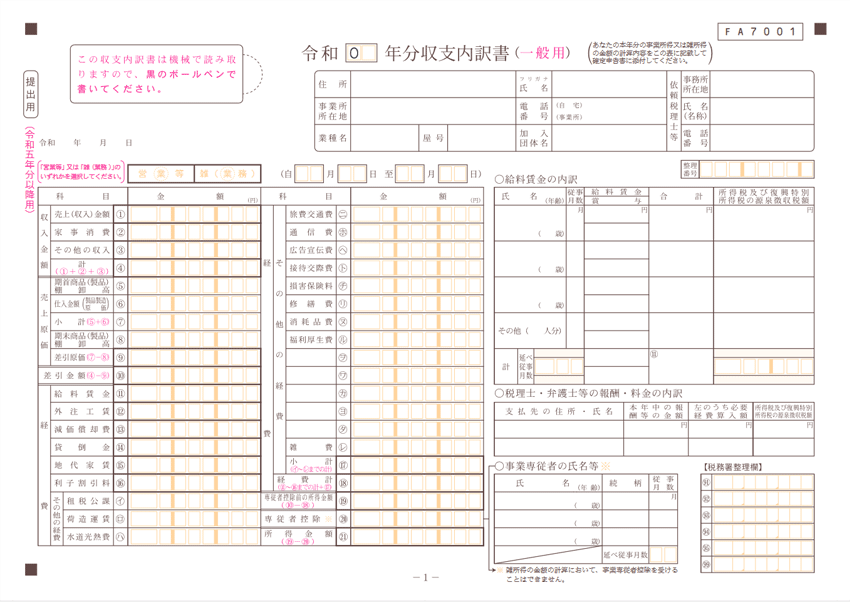

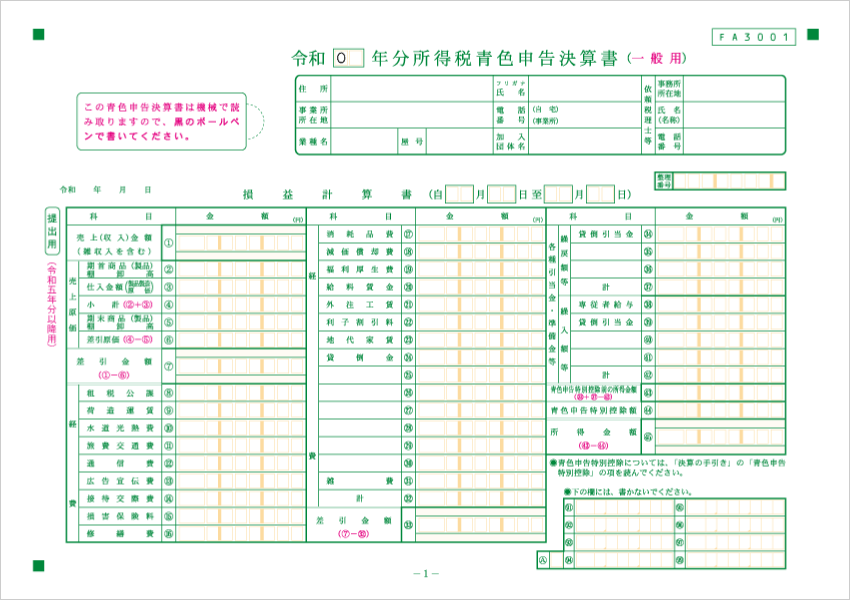

デメリット② 決算書のページが多い

青色申告では、確定申告で提出する決算書のページ数が白色申告よりも少し多いです。 白色申告で提出する「収支内訳書」は2ページ構成なのに対して、青色申告で提出する「青色申告決算書」は4ページ構成です。

| 収支内訳書 | 青色申告決算書 |

|---|---|

|

|

| 2ページ構成 記入欄は少なめ |

4ページ構成 記入欄が多い |

なお、一口に青色申告といっても控除額に応じて記入すべき範囲は異なります。55万円・65万円の控除を受けるためには4ページすべてに記入しますが、10万円控除でよければ4ページ目の「貸借対照表」は記入不要です。

>> 3種類の青色申告を比較

デメリット③ 書類の保存期間が長い

これは大したデメリットではありません。作成した帳簿や領収書などは、一定期間にわたって保存しておく義務があります。この保存期間は書類の重要度に応じて5年間と7年間のいずれかに定められていますが、青色申告では7年のものが多くなっています。

重要な帳簿類は、白色申告でも青色申告でも7年間保存しておくよう定められています。

一方、たとえば領収書は、白色申告であれば5年間ですが、青色申告では7年間保存します。

>> 白色申告・青色申告での帳簿の保存期間

デメリット④ 複式簿記による記帳が必要(55万・65万控除)

青色申告で55万円か65万円の特別控除を受けるには「複式簿記」で記帳する必要があります。 複式簿記とは、下記のような帳簿づけのスタイルで、簿記初心者にはとっつきにくいです。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月20日 | 消耗品費 50,000 | 現金 50,000 | ノートパソコン |

この仕訳は「ノートパソコンの購入によって消耗品費が5万円計上されたことと、現金が5万円減ったこと」を表します。この程度ならなんとなく理解できそうですが、決算時などは複雑な処理も必要になります。

>> 単式簿記と複式簿記の違い

先述のとおり、青色申告でも10万円控除であれば、複式簿記で記帳する必要はありません。

10万円控除を受けるのであれば、単式簿記による帳簿づけでOKです。

とはいえ、青色申告用の会計ソフトを使えば、簿記の知識がそこまでなくても複式簿記による記帳ができます。

>> 青色申告用の会計ソフト一覧

デメリット⑤ 確定申告期限を必ず守らないといけない(55万・65万控除)

青色申告で55万円か65万円の控除を受ける要件には、確定申告期限内に確定申告をすることが含まれています。期限に遅れると、10万円控除しか受けられません。

確定申告期間は通常2月16日~3月15日なので、3月15日までの申告が必要だということです。期限日が土日祝日と重なる年は、翌平日が期限日になります。

青色申告10万円控除であれば、期限に遅れても適用してもらえます。ただし、白色申告でも青色申告でも、期限に遅れて申告すると延滞税などのペナルティが課されてしまいます。

>> 確定申告期限を確認

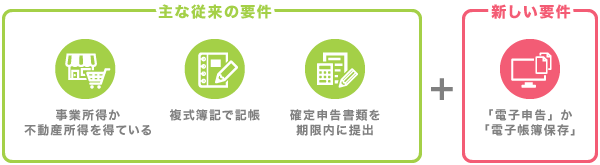

デメリット⑥ 電子申告か電子帳簿保存をする必要がある(65万控除のみ)

65万円の青色申告特別控除を受けるには、「電子申告(e-Tax)」か「電子帳簿保存」のどちらかを行う必要があります。この要件を満たせなければ、控除額は55万円となります。

青色申告で65万円控除を受ける要件(2020年分以降)

「電子申告」か「電子帳簿保存」であれば、「電子申告」のほうが断然ハードルが低いです。

- e-Tax(イータックス)とは

- e-Taxとは、ネット上で国税に関わる手続きを行うためのシステム。国税庁が運営しており、手続きをすれば誰でも利用できる。e-Taxを利用してネットで申告(電子申告)を行えば、青色申告特別控除の新要件をクリアできる。

電子帳簿保存は要件がややこしいので、65万円控除を狙うならひとまず電子申告をするのがおすすめです。

まとめ

青色申告のメリットとして最も注目されるのが、最高65万円の「青色申告特別控除」でしょう。このほかにも、いくつかの特典が用意されています。

青色申告のメリット・デメリット

| メリット | デメリット |

|---|---|

|

|

デメリットの中でも負担感が大きいのが、55万円・65万円の特別控除を狙う場合の「複式簿記」による記帳ではないでしょうか。ただ、大手メーカーの会計ソフトを使えば、会計初心者でも簡単に複式簿記で帳簿付けができます。青色申告を躊躇しているようなら、まずは会計ソフトの操作感を無料トライアルで試してみるのがおすすめです。

>> 青色申告のおすすめ会計ソフト【比較一覧】

>> 青色申告で55万円・65万円控除を受けるための帳簿づけ

>> 3種類の青色申告を比較