確定申告で提出する必要書類 - 申告の際に税務署へ出すもの

更新日 2025年5月30日

個人事業主やフリーランス向けに、確定申告で提出する必要書類をまとめました。給与所得者(会社員・アルバイト・パート)が提出する書類についてはこちらの記事を参照して下さい。

確定申告で提出する必要書類

個人事業主やフリーランスが確定申告で提出する書類は「白色申告」と「青色申告」で違います。

| 白色申告の提出書類 | 青色申告の提出書類 |

|---|---|

| ・収支内訳書 ・確定申告書(第一表・第二表) ・添付書類 |

・青色申告決算書 ・確定申告書(第一表・第二表) ・添付書類 |

ここからは、それぞれの必要書類を詳しく解説していきます。

確定申告の提出書類【白色申告の場合】

白色申告では「収支内訳書」と「確定申告書」を提出します。また、控除証明書などの添付書類は「添付書類台紙」にを貼り付けて一緒に提出しましょう。

- 収支内訳書(合計2ページ)

- 確定申告書 第一表・第二表

- 添付書類

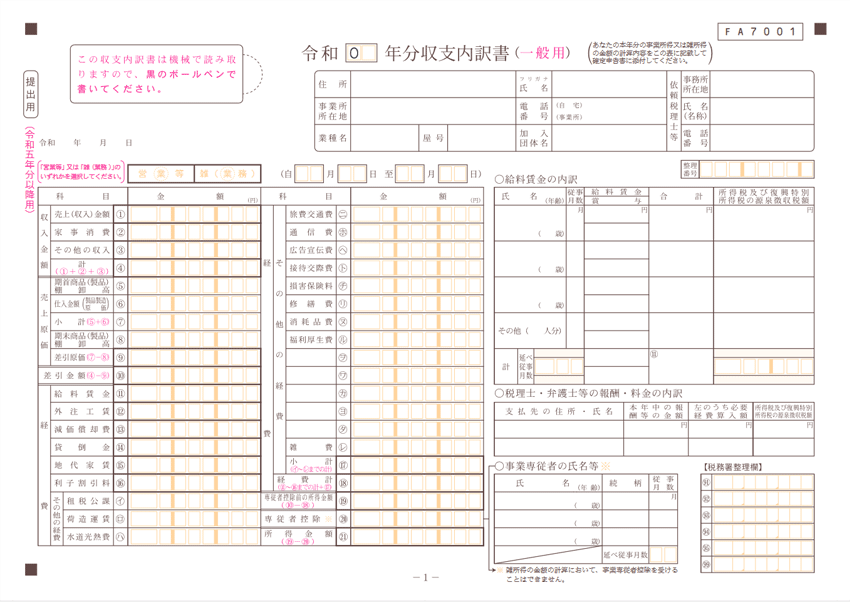

「収支内訳書」は、個人事業で生じた売上や経費の内訳を記入するものです。これはいわゆる決算書なのですが、白色申告では「収支内訳書(しゅうしうちわけしょ)」と呼びます。

収支内訳書

| 1ページ目 | 2ページ目 |

|---|---|

|

|

| 売上や経費の内訳などを記入する | 売上先や仕入れ先などの詳細を記入する |

>> 収支内訳書の書き方

1ページ目には、収入や売上原価、経費の内訳などを記入します。従業員や専従者(家族の従業員)がいる場合は、給料賃金の内訳なども記入しましょう。2ページ目には、主な売上先や仕入先、減価償却費などを記入します。

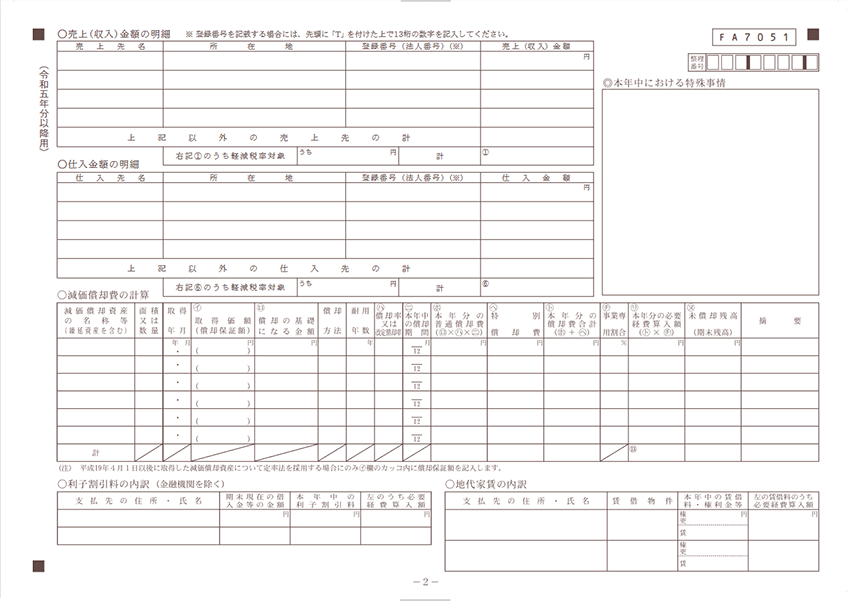

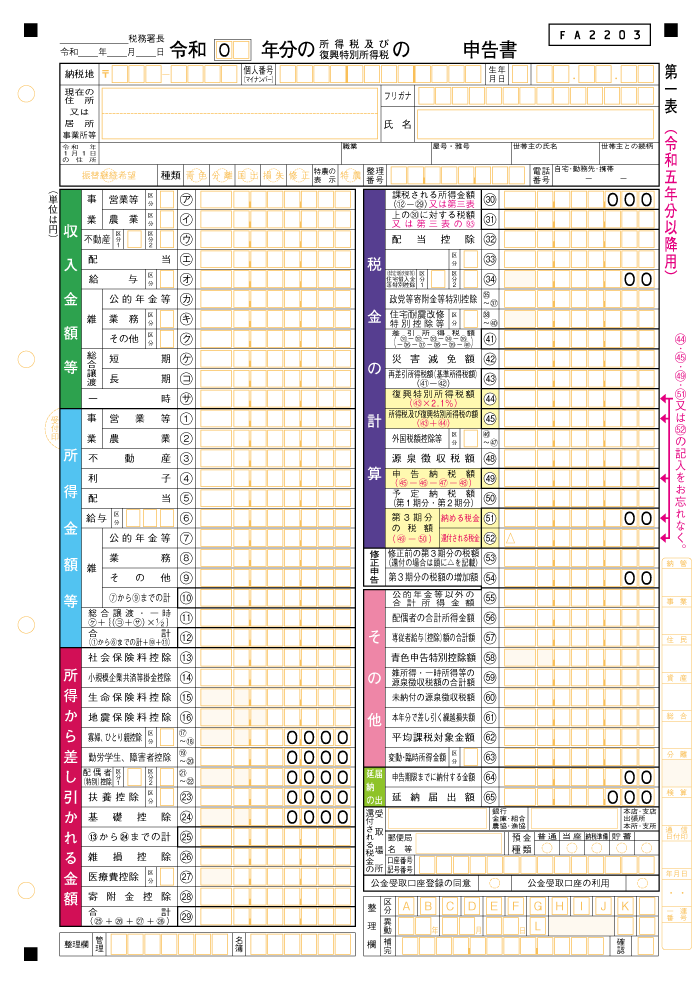

確定申告書

| 第一表 | 第二表 |

|---|---|

|

|

| 収入や各種控除、税金計算について記入する | 所得控除などの詳細を記入する |

確定申告書では、収支内訳書で算出した事業収入・事業所得を転記したうえで、所得控除なども算入して納税額を計算します。

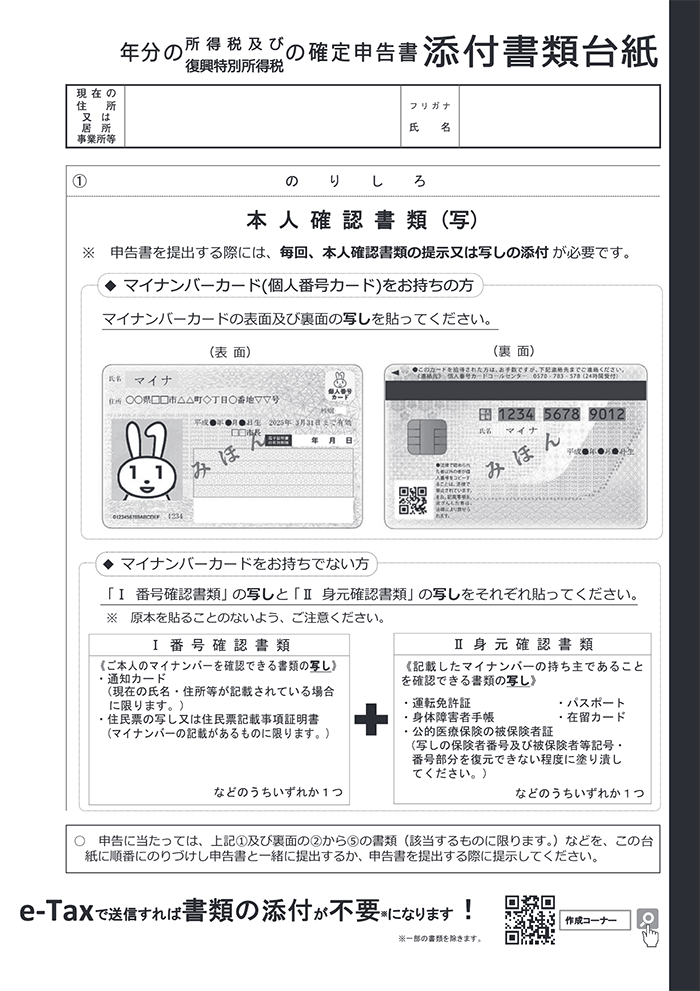

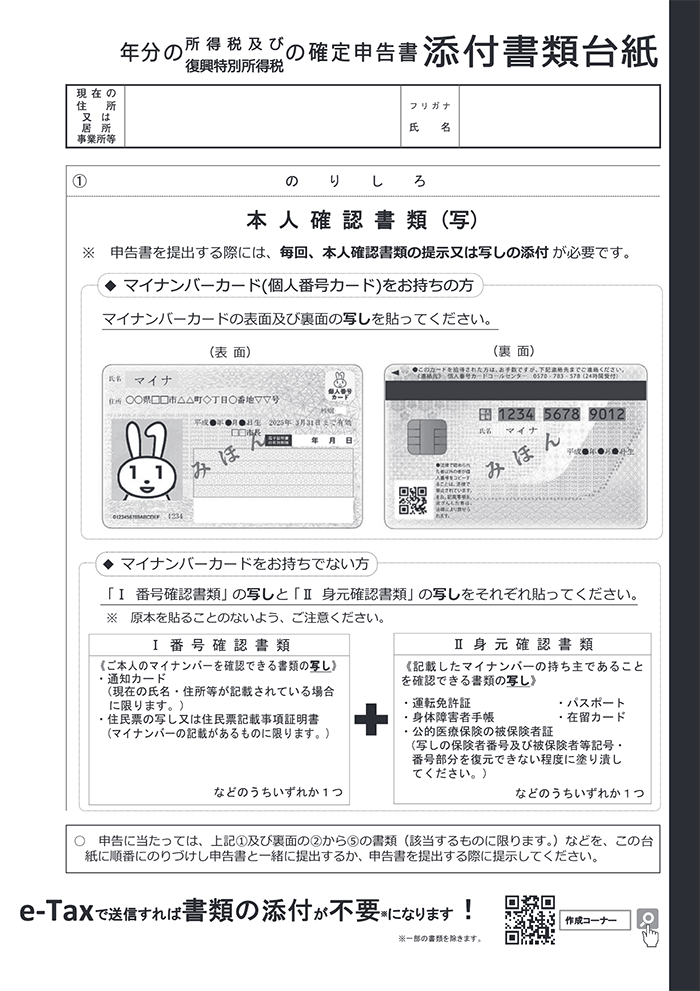

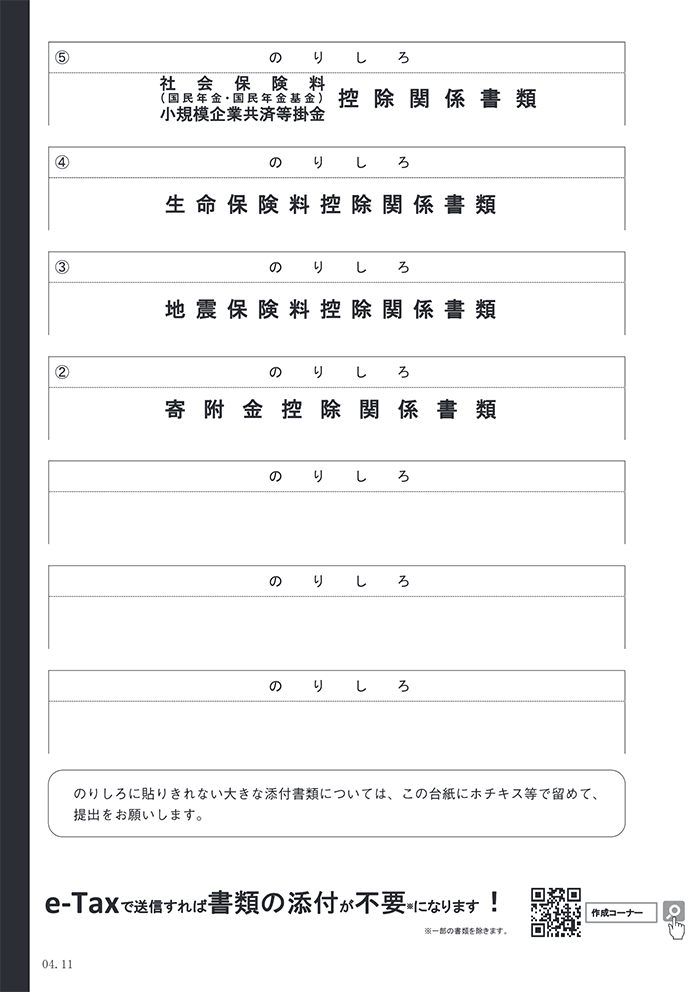

添付書類台紙

| 表面 | 裏面 |

|---|---|

|

|

添付書類台紙には、本人確認書類のコピーや所得控除の証明書などを貼り付けて提出します。

白色申告に対応した会計ソフトを使えば、帳簿づけと確定申告書類の作成が簡単になります。今は無料で使えるものもあるので、ソフトを利用して書類作成するのがおすすめです。

>> 白色申告対応の会計ソフト

確定申告の提出書類【青色申告の場合】

青色申告は、白色申告に比べて帳簿や確定申告書類に記述する項目が多く、「詳細を申告してくれた代わりに特典がありますよ」というものです。青色申告特別控除などによって、節税につながるメリットがあります。

- 所得税青色申告決算書(合計4ページ)

- 確定申告書

- 添付書類

青色申告では、所得税青色申告決算書・確定申告書・添付書類を提出します。白色申告とは決算書が違いますが、その他の書類は同じです。

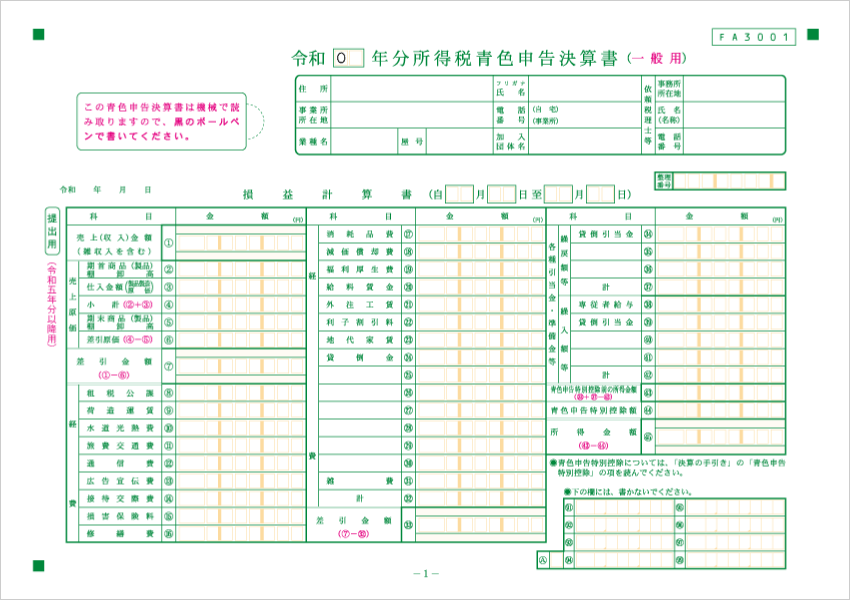

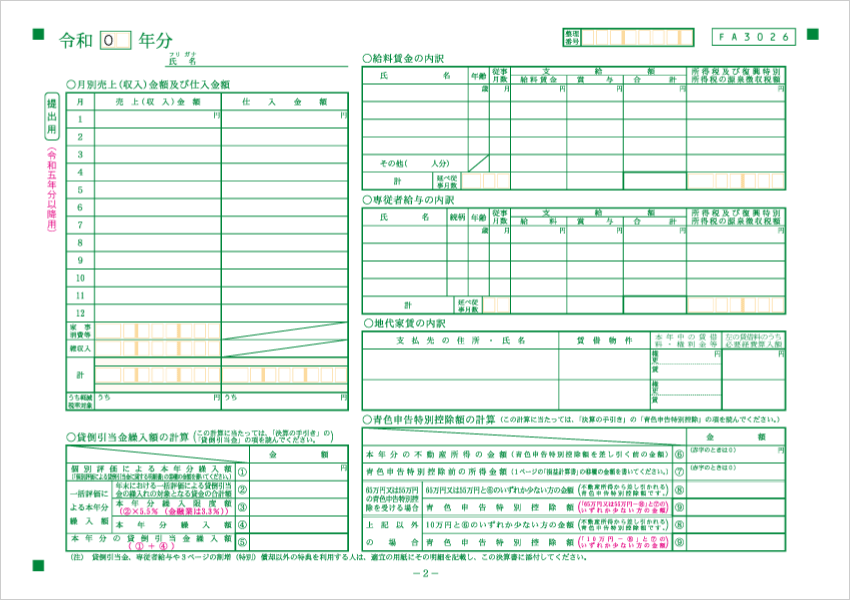

青色申告決算書

| 1ページ目 | 2ページ目 |

|---|---|

|

|

| 売上や経費の内訳、所得金額などを記入する | 各月ごとの売上や、従業員がいる場合は給料賃金などを記入する |

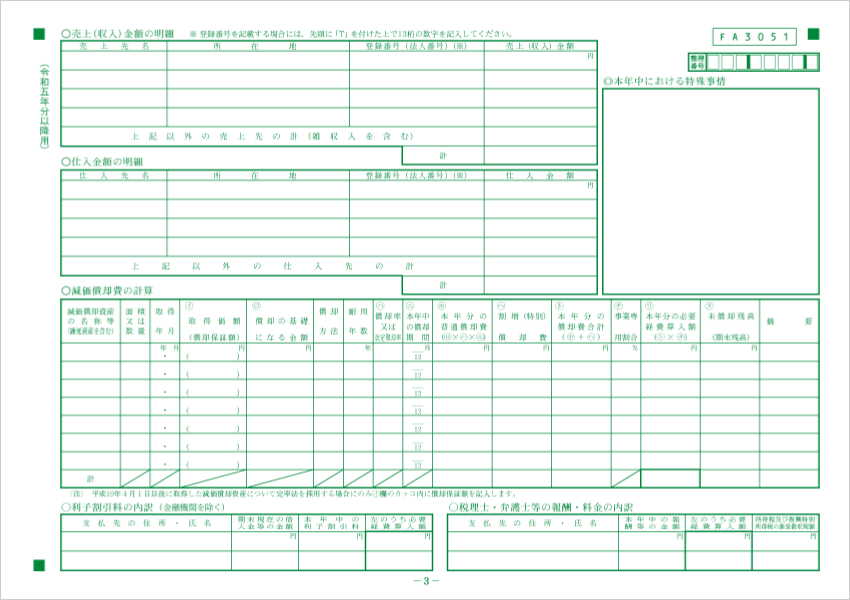

| 3ページ目 | 4ページ目 |

|

|

| 減価償却や利子割引料などの詳細を記入する | 貸借対照表と、必要に応じて製造原価の計算を記入する |

>> 青色申告決算書の書き方

1ページ目には、売上原価や経費の内訳を記入します。2ページ目には、月ごとの売上・仕入金額、また従業員や専従者(家族の従業員)がいる場合は、その給料賃金などについて記入します。3ページ目には、減価償却費や地代家賃などを記入します。4ページ目には、期首と期末時点(基本は1月1日と12月31日)の資産や負債などについて記入します。

ちなみに、55万円・65万円の特別控除を狙わないのであれば、4ページ目の貸借対照表は不要です。

>> 3種類の青色申告を比較 - 簡易簿記・現金式簡易簿記・複式簿記

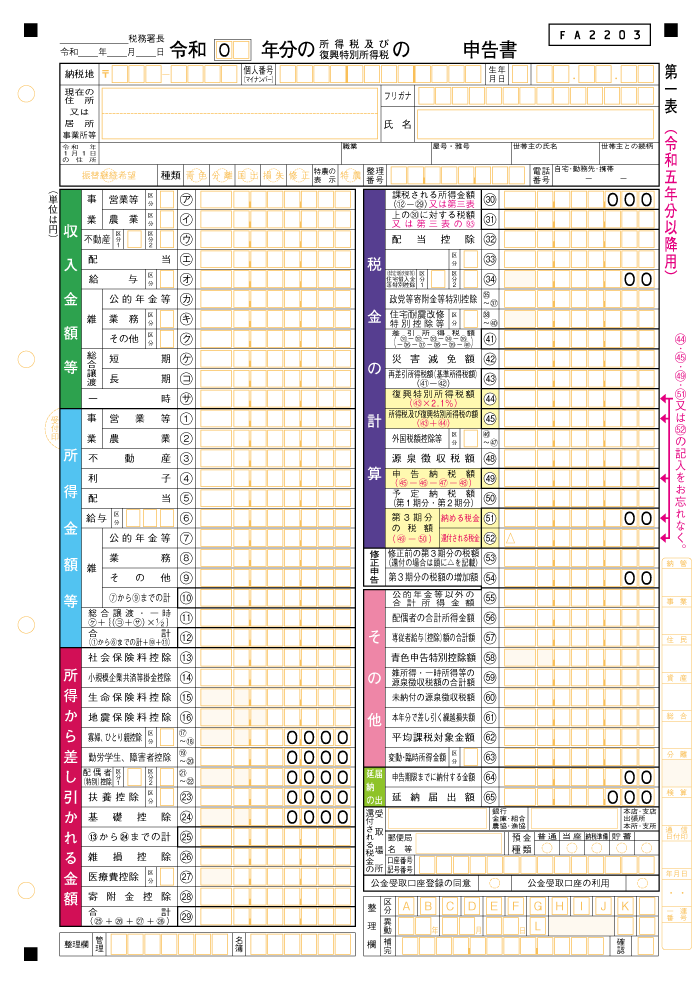

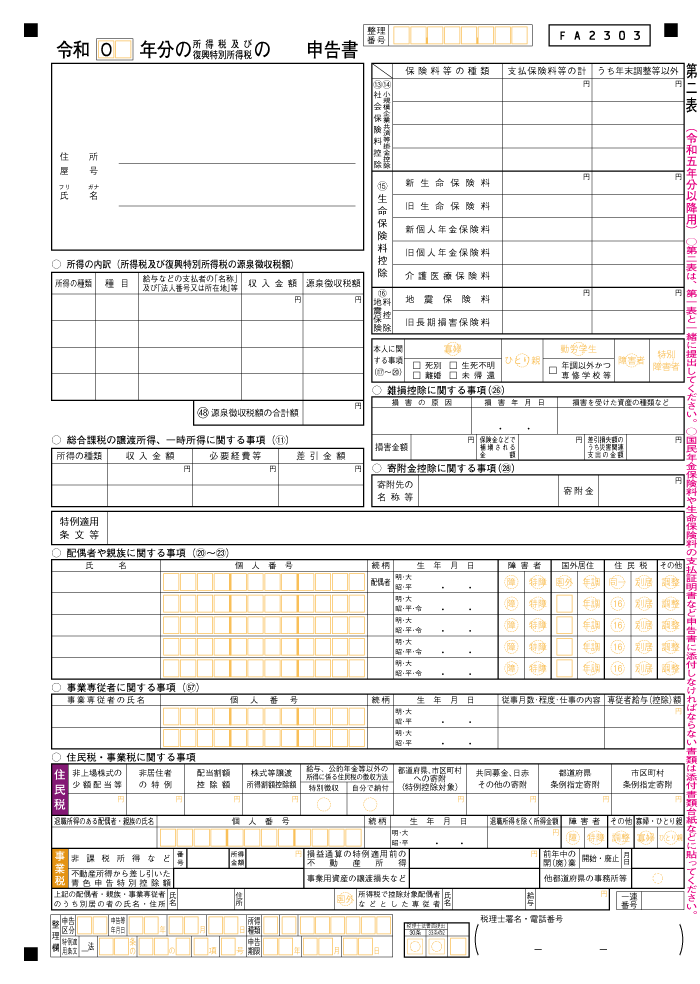

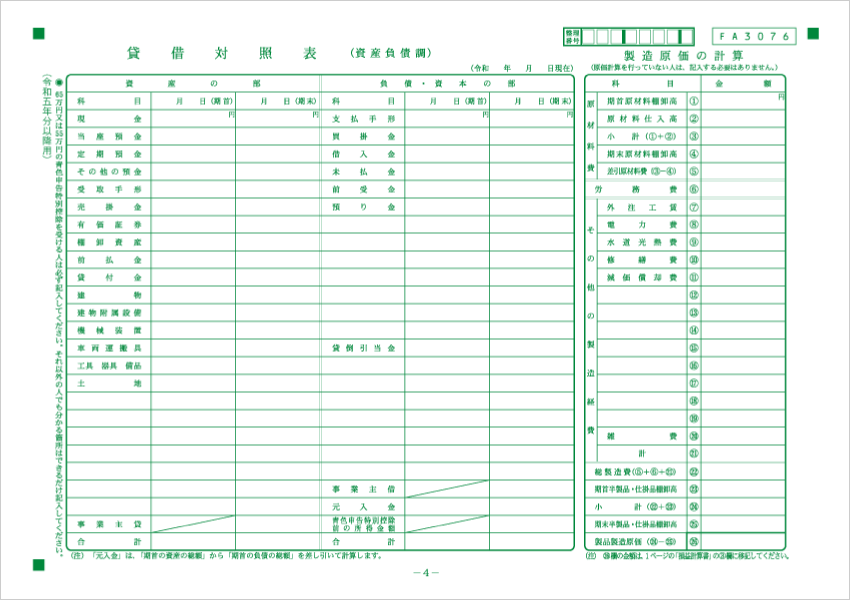

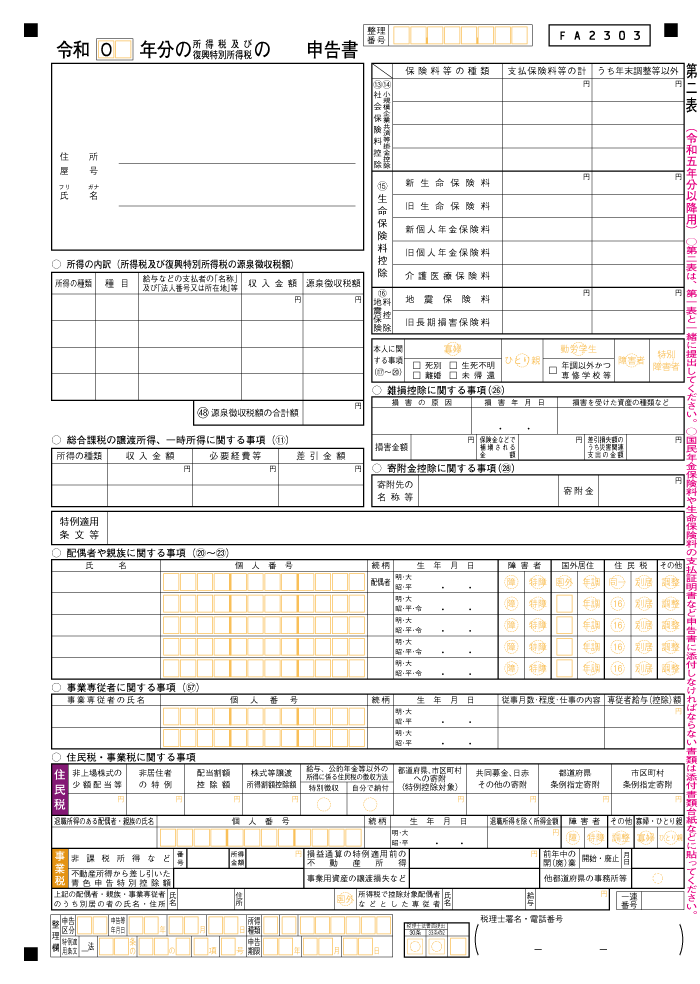

確定申告書

| 第一表 | 第二表 |

|---|---|

|

|

| 収入や各種控除、税金計算について記入する | 所得控除などの詳細を記入する |

確定申告書では、青色申告決算書で算出した事業収入・事業所得を転記したうえで、所得控除なども算入して納税額を計算します。

添付書類台紙

| 表面 | 裏面 |

|---|---|

|

|

添付書類台紙には、本人確認書類のコピーや所得控除の証明書などを貼り付けて提出します。

青色申告用の会計ソフトを使っている人は、作成した確定申告書類のデータを印刷すればそれを税務署への提出用として利用できます。もしくはソフトで表示した確定申告書類の画面を、実際の確定申告書に書き写しましょう。

>> 青色申告対応の会計ソフト一覧

帳簿や領収書は提出しない?

確定申告のとき、帳簿や領収書を提出する必要はありません。以下のようなものは確定申告では提出しません。

確定申告で提出しないもの(主な例)

- 帳簿

- 領収書・レシート

- 納品書

- 請求書

- 銀行通帳

- 取引先からもらった支払調書

- 源泉徴収票

ただし、これらの帳簿・書類は定められた期間にわたって保管しておく義務があります。保存期間は、白色申告と青色申告で異なります。

帳簿・書類の保存期間【白色申告の場合】

| 法定帳簿(収入金額や必要経費を記載した帳簿) | 7年 |

|---|---|

| その他に任意で作った帳簿 | 5年 |

| 書類(領収書や請求書、納品書、送り状、棚卸表など) | 5年 |

帳簿・書類の保存期間【青色申告の場合】

| 帳簿(仕訳帳や総勘定元帳など) | 7年 |

|---|---|

| 決算関係書類(貸借対照表、損益計算書、棚卸表など) | 7年 |

| 現金預金取引等の関係書類(領収書、請求書、預金通帳など) | 7年* |

| その他の書類(見積書、注文書、納品書など) | 5年 |

* 前々年分の所得が300万円以下の場合は5年でOK

保存期間が「5年」のものと「7年」のものがありますが、ひとまず「ぜんぶ7年保管しておく」と決めておくのがおすすめです。

>> 白色申告・青色申告での帳簿の保存期間と保存方法

>> 収支内訳書の書き方(白色申告)

>> 青色申告決算書の書き方(青色申告)

>> 確定申告書の書き方

>> 個人事業主におすすめの会計ソフト【比較一覧】