確定拠出年金・国民年金基金・付加年金・小規模企業共済の比較

更新日 2021年4月02日

- 国民年金だけでは物足りない老後の備え

- iDeCo・国民年金基金・付加年金・小規模企業共済の比較表

- 私的年金・共済の仕訳方法

- 控除の適用について - 確定申告書への記入と控除証明書の提出

- iDeCo・国民年金基金・付加年金・小規模企業共済の比較まとめ

国民年金だけでは物足りない老後の備え

日本国内に住んでいる20歳〜60歳の全ての人が加入するのが公的年金の「国民年金」です。 第1号被保険者である個人事業主も、この国民年金に加入します。 全ての人が同じ金額を納付する国民年金の納付額は、令和3年度で月額16,610円です。

20歳〜60歳の40年間、国民年金を全額納付した場合、満額の約78万円がもらえます(令和3年度の場合。正確には780,900円)。 その年度によって支給額が多少変動しますが、この約78万円にあたる金額が亡くなるまで毎年支給される金額となります。

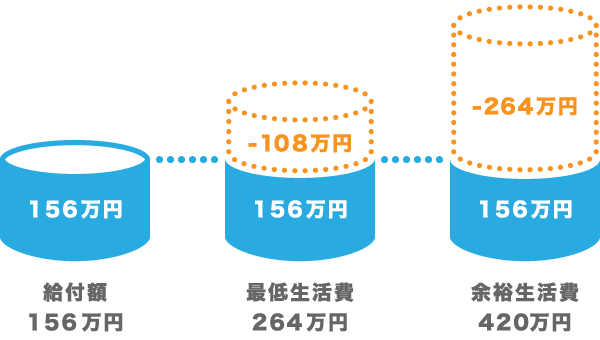

一人78万円なので、同じ状態の夫婦で合計すると156万円ですね。これに対して、夫婦2人で老後生活を送る上で、人々が必要と考える最低日常生活費は、月額で平均22.0万円となっています(生命保険文化センター意識調査 / 令和元年度)。月に22万円なので、年間にして264万円です。一般的に、ゆとりのある生活をするには月35万円(年420万円)は必要とも言われます。

夫婦で受け取る国民年金の給付額と、老後の生活費

| 国民年金で受け取れる給付額(2人分) | 人々が必要と考える最低生活費(2人分) |

|---|---|

| 月13万円(年156万円) | 月22万円(年264万円) |

| 264万円 − 156万円 = 108万円 これでは毎年108万円の赤字になってしまう | |

国民年金の給付額は令和3年度で満額の場合(約78万円 × 2人分 = 156万円)

年間で最低限必要と考える生活費264万円に対して、国民年金の給付額が156万円なので、毎年108万円の赤字という計算になります。

264万円 − 156万円 = 108万円

これでは大変ということで、退職するまでに貯蓄をしたり、国民年金の他にも私的年金に加入しておくことが将来の安心につながるわけです。

第2号被保険者である会社員や公務員は、国民年金に加えて厚生年金などがあります。 個人事業主も「国民年金だけでは将来の備えとして不安!」という場合に、 国民年金に上乗せできる私的年金として国民年金基金や確定拠出年金、付加年金などがあります。 これらの年金の他に自営業者が活用できる将来への備えとしてポピュラーな共済が、小規模企業共済です。 小規模企業共済は、個人事業主や中小企業経営者の退職金を用意する目的で活用されるのが一般的です。

このページでは、個人事業主が利用できる将来への備えとして有名な「個人型確定拠出年金(iDeCo)」「国民年金基金」「付加年金」「小規模企業共済」、この4つを比較してみました。どれに入ろうかな?と悩んでいる事業主の方は参考にしてみて下さい。

iDeCo・国民年金基金・付加年金・小規模企業共済の比較表

個人型確定拠出年金(iDeCo)、国民年金基金、付加年金、小規模企業共済の比較表です。 iDeCo・国民年金基金・付加年金は、任意で加入できる私的年金です。 小規模企業共済は年金ではありませんが、個人事業主の退職金を用意する目的で利用できます。 いずれも納付額が全額、所得控除の対象になります。 >> 所得控除って何?個人事業主の所得控除一覧

| iDeCo | 国民年金基金 | 付加年金 | 小規模企業共済 | |

|---|---|---|---|---|

| 掛金月額 | 5,000〜68,000円 | 〜68,000円 | 400円 | 1,000〜70,000円 |

併用する場合は、合計金額の上限が68,000円 (国民年金基金と付加年金の併用は不可) | ||||

| 控除 | 小規模企業共済等 掛金控除 | 社会保険料控除 | 社会保険料控除 | 小規模企業共済等 掛金控除 |

これら4つは掛金の全額が所得控除の対象となる | ||||

| 途中変更 | 1,000円単位で 変更可能 | 1口目は変更不可 2口目以降は 増減可能 | 不可 | 500円単位で 変更可能 |

| 任意解約 | 不可 (支払い停止は可能) | 不可 | 可能 | 可能 |

| 受給開始 | 60歳〜70歳 | 60歳 or 65歳 | 60歳〜65歳 | 任意のタイミングで解約手当金を 受け取る |

| 受給額 | 運用次第 | プラン次第 | 200円 × 納付した月数 | 掛金の80%から120% |

| 受給方法 | 一括 or 終身年金 or それらの併用 | 終身年金・確定年金 | 終身年金 | 一括 or 分割 or それらの併用 |

終身年金とは、亡くなるまでもらえる年金。確定年金とは、あらかじめ受給期間が決まっている年金。

個人型確定拠出年金(iDeCo)

iDeCoでは、投資信託などから自分で投資商品を選んで運用します。将来的な受取額は、毎月の掛金や年数、自分が選んだ商品次第で変わってきます。iDeCoは、拠出時、運用中、給付時のすべての期間で税制上の優遇があります。(拠出時は小規模企業共済等掛金控除として控除される。運用益は非課税。給付時は、退職所得控除や公的年金等控除の対象となる。)

>> 個人型確定拠出年金(iDeCo)をもっと詳しく

国民年金基金

毎月の掛金と将来の給付額は、加入する年齢と性別、選択するプランによって大きく変わります。 最も月額の掛金が低くなる例は、「男性が20歳ちょうどで、終身保険B型を1口だけ加入した場合」で、月額6,180円の納付額となります。

「給付の型」と「加入口数」は自分で選択できます。 給付の型は合計で7種類あり、「終身型」のA, Bと、「確定型」のI, II, III, IV, Vに分かれています。 1口目だけは、終身型の「A型」か「B型」の2種類から選択し、2口目以降は、7種類の型から自由に選ぶことができます。

国民年金基金は任意で解約・脱退することができませんが、個人事業主が会社員に転身したり、

海外に転居したとき、そもそも国民年金の保険料を免除された場合などは、解約(加入資格を喪失)することになります。

加入条件・資格 - 国民年金基金

>> 国民年金基金をもっと詳しく

付加年金

付加年金は非常にシンプルで、毎月400円を国民年金に上乗せして納めれば「200円 × 納付月数」が老後に毎年支給されます。

例えば、付加年金を20年間納めた場合 200円×12ヶ月×20年=48,000円。

この場合は48,000円を、受給開始から亡くなるまで毎年支給してもらえます。

>> 付加年金をもっと詳しく

小規模企業共済

小規模企業共済とは、個人事業主や小規模企業の役員が共済金を積み立てて、退職時などにそれまで積み立てた共済金を受け取れる共済制度のことです。 掛金を積み立てる際には小規模企業共済等掛金として全額が控除され、 将来的に解約をして積立金(解約手当金)を受け取る時には、退職所得として税制上で有利にお金を受け取れるイメージです。

解約をすると、掛金の納付月数に応じて、納付した掛金の80%から120%に相当する解約手当金が受け取れます。 例えば納付年数が1年~7年で80%、20年~20年半で100%、40年~40年半で110%。実際にはこれよりも細かく、支給割合の段階が区分されています。

任意解約をする場合、解約手当金を税法上で退職所得として扱われるためには、65歳以上になってから解約をする必要があります。 65歳未満で任意解約をする場合、一時所得の扱いとなります。 >> 小規模企業共済をもっと詳しく

私的年金・共済の仕訳方法

これらの年金、共済の掛金は、個人事業主の個人的な支出としてとらえるので、帳簿づけをする必要はありません。 個人事業で使っている事業用の銀行口座、あるいは事業用口座と個人口座を一緒くたにしている場合などで、 なにかしらの形で記帳をする必要がある場合は「事業主貸」の勘定科目を利用して仕訳します。

複式簿記での仕訳例

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年4月18日 | 事業主貸 50,000 | 普通預金 50,000 | 小規模共済掛金 |

個人事業主の帳簿づけにおいて、

国民年金、国民健康保険、個人型確定拠出年金、国民年金基金、付加年金、小規模企業共済は、

同じ考え方です。基本的に帳簿づけする必要はなく、もし帳簿づけする場合には「事業主貸」を利用して仕訳します。

>> 租税公課として経費にするものと事業主貸で処理するもの

控除の適用について - 確定申告書への記入と控除証明書の提出

控除の内容を申告して、所得から控除してもらうためには確定申告書Bの記入欄に、控除金額などの必要事項を記入して提出します。個人型確定拠出年金(iDeCo)と小規模企業共済は「小規模企業共済等掛金控除」として控除され、国民年金基金と付加年金は、国民年金と同じく「社会保険料控除」として控除されます。

確定申告の際に「控除証明書」を提出する必要もあります。掛金を正しく納めていれば、それぞれの運営主体から控除証明書が郵送されます。 この控除証明書を添付書類台紙に貼り付けて、上記の確定申告書と一緒に提出します。税務署の窓口まで行って確定申告書を提出する場合は、控除証明書をその場で提示するだけでも構いません。

控除証明書が郵送される時期

| iDeCo | 国民年金基金 | 付加年金 | 小規模企業共済 | |

|---|---|---|---|---|

| 証明書の 送付時期 | 10月 | 11月 | 11月 | 11月 |

ちなみに、国民年金の控除証明書は11月上旬に送付されます。 国民健康保険の通知書については、自治体にもよりますが1月〜2月上旬に郵送されます。 国民健康保険の運営は、それぞれの市区町村です。 なので、通知書の呼称も「お支払済額のお知らせ」「年間納付額のお知らせ」など、自治体によって異なります。

いずれの私的年金、共済、社会保険も、新規加入などで掛金の支払い開始が証明書の送付時期直前になる場合などは、 控除証明書の送付も通常の送付時期より遅くなります。

iDeCo・国民年金基金・付加年金・小規模企業共済の比較まとめ

20歳から60歳までの間に国民年金保険料をもれなく納めて、満額を受給する夫婦が受け取る受給額は年間で約156万円(令和3年度の場合)。これに対して、人々が老後に必要と考える生活費の平均は夫婦で月22万円(年間264万円)です。国民年金だけでは、まかないきれません。

会社員や公務員は、国民年金に加えて厚生年金の用意があります。一方、個人事業主には自ら私的年金に加入したり共済へ加入したりして、将来の備えを蓄えておく方法があります。この選択肢の中でもポピュラーなのが、先に挙げた3つの私的年金と、小規模企業共済です。

iDeCoは、対象商品の中から自分で運用商品を選ぶ必要があります。もともと投資信託などを利用している方は、長期投資を前提とするのであれば、税制上で有利なiDeCoの枠を使う方がお得になります。 国民年金基金は比較的システムが分かりにくいのですが、利用者のニーズにこまかく合わせられる私的年金です。 付加年金は一律400円と少額ながら、リターン率の良い私的年金と言えます。 個人事業主として自ら退職金を用意しておきたい場合には、小規模企業共済を利用しましょう。

これらの掛金納付額などは、個人事業の帳簿に記帳をする必要はありません。個人事業主のプライベートな支出と考えます。やむをえず帳簿づけの必要がある場合には「事業主貸」の勘定科目を利用します。

それぞれの控除を受けるためには、秋頃に運営主体から郵送される「控除証明書」を見ながら、確定申告書へ控除額などを記入します。 また、この控除証明書を、確定申告の際に添付書類として税務署へ提出する必要もあります。 ちなみに、電子申告の際には控除証明書を提出する必要はありません。