「小規模企業共済等掛金控除」とは?

更新日 2024年9月06日

「小規模企業共済等掛金控除」の対象になるもの

「小規模企業共済等掛金控除」として控除できる掛金は、次の3つに限られています。その年に支払った掛金の全額が控除できます。

- 中小機構と結んだ共済契約の掛金

(小規模企業共済法に規定する共済契約の掛金) - 個人型年金加入者掛金

(確定拠出年金法に規定する個人型年金の加入者掛金) - 心身障害者扶養共済制度の掛金

具体的には「小規模企業共済」「個人型確定拠出年金(iDeCo)」「企業型確定拠出年金(企業型DC)」「心身障害者扶養共済」が、これに当てはまります。

なお、ここでいう個人型年金は「国民年金」や「厚生年金」、「国民健康保険」などとは関係ありません。 これらは「社会保険料控除」の対象になります。

「小規模企業共済」とは?

「小規模企業共済」とは、個人事業主や小規模企業の経営者・役員が共済金を積み立てて、退職時などにそれまで積み立てた共済金を受け取れる共済制度のことです。中小機構が運営しています。

加入資格のある個人事業主

- 建設業、製造業、運輸業、宿泊業、娯楽業、不動産業、農業などで、 従業員の数が20人以下の個人事業主

- 商業(卸売業・小売業)、サービス業(宿泊業・娯楽業を除く)で、 従業員の数が5人以下の個人事業主

- 上記のいずれかに当てはまる個人事業の共同経営者 (個人事業主1人につき2人まで)

掛金は月1,000円〜月70,000円の範囲で選ぶことができ、掛金の全額が控除対象になります。 年額にすると12,000円〜840,000円です。これが小規模企業共済等掛金控除として、全額控除できます。

小規模企業共済に満期や満額はなく、途中で掛金の増額や減額を500円単位で行うことができます。加入時に1年分の掛金を一括で前払いした場合は、支払った掛金の全額を支払った年の控除対象にできます。 最初だけ1年分の一括払いにして、1年後から毎月払いに変更するということも可能です。

解約をする場合、掛金の納付月数が240ヶ月(20年)未満の場合は、 受け取れる解約手当金が掛金の残高を下回ってしまいます。 また、契約してから1年未満で解約をする場合は、解約手当金は全く受け取れません。 長期契約を前提に考える必要があります。

>> 小規模企業共済の詳細

>> 小規模企業共済の仕訳方法

「確定拠出年金」とは?

「確定拠出年金」とは、公的年金に加えて給付を受けられる私的年金のひとつです。 国民年金基金のように、国民年金の上乗せとなる私的年金で、日本版401k・DCとも呼ばれます。2001年10月からスタートしました。

確定拠出年金には、個人型と企業型の2種類があり、個人事業主が加入できるのは個人型です。この個人型確定拠出年金のことを「iDeCo(イデコ)」と呼びます。iDeCoの実施主体は、国民年金基金連合会です。

iDeCoでは、投資信託などから自分で投資商品を選んで運用します。将来的な受取額は、自分が選んだ商品次第で変わってきます。 いくつかの金融商品を組み合わせることができ、運用商品の配分は1%単位で設定できます。途中で運用商品を変えること(スイッチング)も可能です。

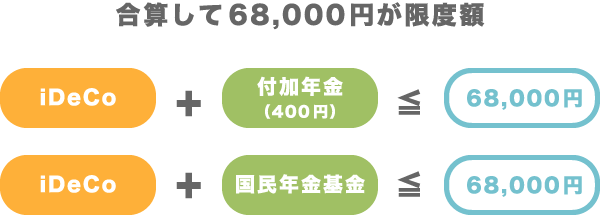

個人事業主の場合、掛金は月5,000円〜月68,000円の範囲内で、1,000円単位で自由に設定できます。年額にすると60,000円〜816,000円です。(会社員の場合は、月5,000円〜月23,000円) ただし、国民年金付加保険料(400円)を支払っている場合や、国民年金基金に加入している場合は、 それらと合算して、月68,000円が限度となります。掛金額の変更は、1年に1回のみ可能です。

確定拠出年金の主なメリット・デメリット

| メリット | デメリット |

|---|---|

|

|

確定拠出年金の掛金も、全額が控除され、所得税と住民税を軽減できます。 運用で得られた利息、配当金、売却益等は全て非課税となり、そのまま次の運用資金として活用できます。 年金で受け取る場合には公的年金等控除の対象となり、一時金で受け取る場合には退職所得控除の対象となります。 このように、拠出時、運用中、給付時のすべての期間で税制上の優遇があります。

しかし、確定拠出年金は、60歳までは途中解約ができず、掛金を引き出すことができません。これが最も大きなデメリットです(ただし、死亡や高度障害等の場合には、引き出し可能に)。60歳時点で確定拠出年金制度への加入期間が10年に満たない場合は、受給開始年齢が段階的に引き上げられます。(50歳までに加入すれば、60歳から受け取り可能です。)

上述のように、iDeCoでは運用商品を自分で選択する必要があります。投資先を自分で選んで、元本割れするリスクも負うことになります。(元本が保証されている商品もあります。)

また、少額ですが、加入時や運用期間中などに手数料がかかります。 加入時には、国民年金基金連合会へ2,829円の「加入時手数料」を支払います。 運用中にかかる手数料としては、下記のものがあります。

iDeCoの口座管理手数料

| 支払先 | 金額 |

|---|---|

| 国民年金基金連合会 | 月額105円(年額1260円) |

| 事務委託先金融機関 (信託銀行) | 月額66円(年額792円) |

| 運営管理金融機関 | 運営機関によって異なる (無料の所もあり) |

2017年1月からはiDeCoの対象者が大幅に拡大され、今まで加入できなかった企業年金加入者(会社員)・公務員・第3号被保険者(専業主婦等)も加入できるようになりました。つまり、20歳以上60歳未満の方なら、ほとんど誰でもiDeCoに加入できるということです。(20歳未満であっても、厚生年金被保険者であれば加入できます。)

>> 確定拠出年金の詳細

「心身障害者扶養共済」

「心身障害者扶養共済」とは、障害のある方を扶養する保護者が加入できる共済制度です。加入しておけば、保護者に万が一のこと(死亡や重度障害)があった場合に、障害のある方へ終身一定額の年金が支給されます。この共済のポイントは、下記のとおりです。

- 掛け金は月額9,300円〜23,300円で、2口まで加入できる

- 加入者の加入時の年齢、加入時期に応じて掛け金が異なる

- 加入者に万が一のことがあれば、障害のある方に毎月2万円(2口加入の場合は4万円)の年金が生涯にわたって支給される

- 地方自治体(都道府県、指定都市)が実施している任意加入の制度

- 引っ越しで転出する場合は、転出先の地方自治体で継続可能

加入者の加入時の年齢が高いほど、掛け金も高くなります。加入時の年齢が35歳未満の場合に最も掛け金が低く、月額9,300円です。逆に最も高いのが、60歳以上65歳未満の場合で、23,300円です。この場合は、単月でみると支給される年金よりも高くなりますが、万が一のことがあれば、年金は生涯にわたって支給されます。

「掛け金を2ヶ月滞納すると脱退とみなす」という主旨の規定がある自治体も多く、この点には注意が必要です。

まとめ

本記事では「小規模企業共済等掛金控除」の対象となる共済や私的年金について、その概要を紹介してきました。これらの掛け金については、その年に支払った全額が控除できます。具体的には、下記のものが「小規模企業共済等掛金控除」の対象になります。

- 小規模企業共済

- 個人型確定拠出年金(iDeCo)

- 企業型確定拠出年金(企業型DC)

- 心身障害者扶養共済

なお、小規模企業共済と同じく中小機構が運営する共済でも「セーフティ共済(中小企業倒産防止共済)」は、「小規模企業共済等掛金控除」の対象ではありません。個人事業主がセーフティ共済に入る場合は、その掛金は控除ではなく、必要経費に計上します。

>> 利益が多い個人事業主の節税方法

>> 最高12万円の生命保険料控除について

>> 所得控除の種類一覧へ