青色申告特別控除とは?適用条件や期限、控除額・納税額の違いなど

更新日 2024年9月13日

個人事業主の確定申告は「白色申告」と「青色申告」に大別されます。とくに何も申請しなければ白色申告となります。青色申告は事前申請が必要ですが、「青色申告特別控除」などの節税につながる特典が用意されています。

青色申告特別控除とは?

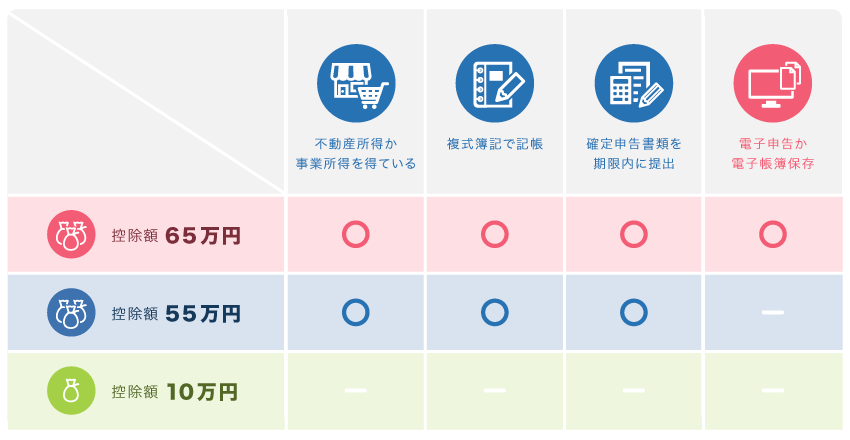

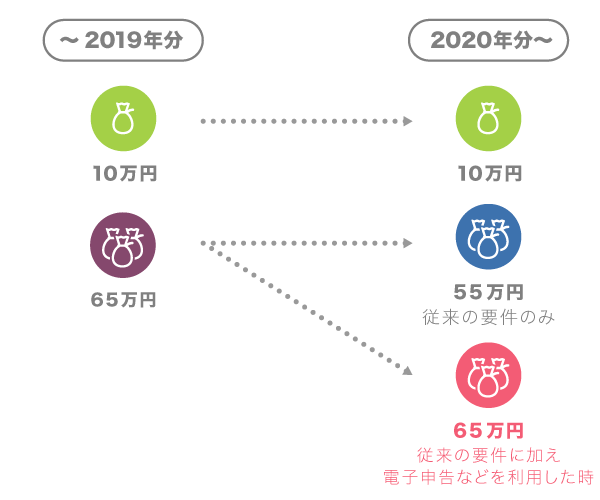

青色申告特別控除は、青色申告者にのみ適用される控除です。控除額は10万円・55万円・65万円の3種類があり、帳簿付けの方法などによって異なります。

青色申告特別控除の主な条件 - 10万円・55万円・65万円

簡易簿記もしくは現金式簡易簿記の場合には10万円控除、複式簿記で正しく記帳すれば55万円控除、さらに電子申告などの要件を満たせば65万円控除が受けられます。

>> 簡易簿記・現金式簡易簿記・複式簿記の違いについて

青色申告特別控除による節税 - どんな仕組み?

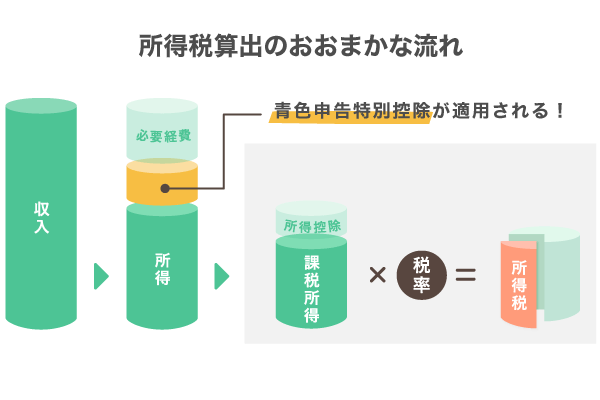

所得税は、上図の「課税所得」に税率をかけて計算します。ですから、青色申告特別控除によって「課税所得」が少なくなれば、そのぶん税金も少なく済むわけです。

「10万円・55万円・65万円」の控除額のうち、最も節税効果が大きいのは「65万円控除」です。しかし、そのぶん要件も厳しくなります(詳細は後述)。

青色申告特別控除が適用される税金

青色申告特別控除が適用されることで、所得税・住民税・国民健康保険料の納付額が少なくなります。一方、個人事業税・消費税・国民年金などには青色申告特別控除が影響しません。

青色申告特別控除が適用される税金・社会保険料(主な例)

| 適用されるもの | 適用されないもの |

|---|---|

|

|

一部の個人事業主は「個人事業税」や「消費税」も納付しますが、これらの計算には青色申告特別控除が適用されません。また、国民年金の納付額は全員一律(毎月およそ17,000円)なので、青色申告特別控除は影響しません。

10万円控除の条件

10万円控除の条件は「税務署から青色申告の承認を受けていること」だけです。つまり、青色申告を選択すれば最低でも10万円控除は狙えるということです。「55万控除を狙ったけど要件に不備があった…」などという場合も、10万円控除が適用されます。

10万円控除をねらう場合は「簡易簿記」による帳簿付けが一般的です(55万・65万控除では「複式簿記」が必須)。しかし、一定の要件を満たせば「現金式簡易簿記」を選択することも可能です。

10万円控除を狙う場合の記帳方法

| 簡易簿記 | 現金式簡易簿記 | |

|---|---|---|

| 所得要件 | なし | 前々年の所得が300万円以下 |

| 申請書類 | 青色申告承認申請書 | 青色申告承認申請書(兼)現金主義の所得計算による旨の届出書 |

| 記帳のタイミング | 実現主義&発生主義 | 現金主義 |

| 用意する帳簿 (主な例) |

・現金出納帳 ・預金出納帳 ・売上帳 ・仕入帳 ・経費帳 ・固定資産台帳 |

・現金出納帳 ・預金出納帳 ・固定資産台帳 |

| 確定申告書類 | ・青色申告決算書(一般用) ・確定申告書B ・添付書類 |

・青色申告決算書(現金主義用) ・確定申告書B ・添付書類 |

「簡易簿記」では、未回収の売上や未払いの必要経費なども記帳する必要があります(実現主義&発生主義)。一方「現金式簡易簿記」なら、実際にお金が動いたときだけ記帳すればOKです(現金主義)。

55万円控除を受けるための条件

青色申告で55万円の特別控除を受けるには、以下3つの条件をすべて満たす必要があります。 この要件にひとつでも該当しない青色申告者には、10万円控除が適用されます。

1. 事業所得か不動産所得を得る事業を営んでいること

10種類の所得のうち、「事業所得」か「不動産所得」が生じる事業を営んでいる必要があります。事業所得とは「事業から生ずる所得」のことで、個人事業者の所得はほとんどの場合これに当てはまります。

2. 正規の簿記(複式簿記)で記帳していること

青色申告で55万円控除を受けるためには「正規の簿記(複式簿記)」による帳簿付けが必要です。確定申告する際に、その記帳内容を集計して「青色申告決算書」へ転記します。

「そもそも複式簿記って何?」という経理業務に疎い個人事業主でも、青色申告用のクラウド会計ソフトを使えば、カンタンにこの要件を満たせます。

3. 確定申告書類を申告期限内に提出すること

青色申告では、主に「青色申告決算書」と「確定申告書B」を提出することになっています。どちらも控除額の欄があるので、忘れずに記入しましょう。これらを法定申告期限(原則3月15日)までに提出します。

上記のように、55万円控除を受けるには法定申告期限内の提出が要件となっていますので、期限後申告では55万円控除を受けることができません。(期限後申告でも10万円控除なら受けられる)

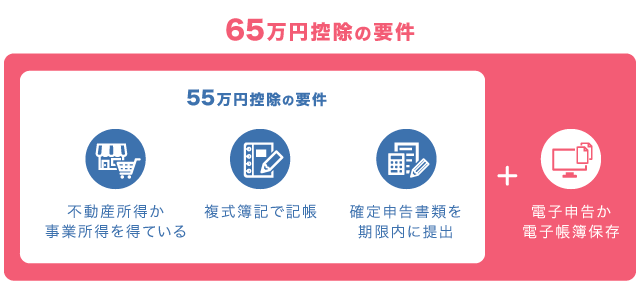

65万円控除の条件

65万円控除を受けるための条件は、55万円の条件を満たしたうえで「e-Taxによる電子申告」か「電子帳簿保存」を行うことです。このどちらも満たせないときは、55万円の控除になります。

ほとんどの個人事業主にとって「電子申告」のほうが要件をクリアしやすいでしょう。「電子帳簿保存」はハードルが高いので、個人事業主にはおすすめできません。

ちなみに、「マイナンバーカードを持ってないから電子申告できない!」と誤解している事業主もいますが、「確定申告書等作成コーナー」でID・パスワード方式を選択すれば、マイナンバーカードを持っていなくても電子申告は可能です。

【補足】2019年分以前について

「電子申告」や「電子帳簿保存」の要件は、2020年分の確定申告から新たに追加されました。したがって、2019年分以前の確定申告に関しては、これらの要件を満たさなくても65万円控除を受けられました。

所得税と住民税で具体的にいくら税金が少なくなる?

青色申告特別控除は、あくまで「所得」から差し引かれるものなので、 65万円控除といっても、納める税金がまるまる65万円少なくなるわけではありません。 ということで、具体的にどのくらい納める税金が少なくなるかを見ていきましょう。

下記の表は、課税所得(ざっくり言うと年収)が、200万円・500万円・800万円の場合に、白色申告と青色申告でどれほど納税額の差が出るかを簡易的に示したものです。

| 白色申告 | 青色申告 10万円控除 | 青色申告 55万円控除 | 青色申告 65万円控除 | |

|---|---|---|---|---|

| 所得金額 200万円 | 所得税 55,000 住民税 120,000 合計 175,000 | 所得税 50,000 住民税 110,000 合計 160,000 白色との差額 −15,000 | 所得税 27,500 住民税 65,000 合計 92,500 白色との差額 −82,500 | 所得税 22,500 住民税 55,000 合計 77,500 白色との差額 −97,500 |

| 500万円 | 332,500 390,000 722,500 | 312,500 380,000 692,500 −30,000 | 227,500 335,000 562,500 −160,000 | 217,500 325,000 542,500 −180,000 |

| 800万円 | 872,500 660,000 1,532,500 | 852,500 650,000 1,502,500 −30,000 | 762,500 605,000 1,367,500 −165,000 | 742,500 595,000 1,337,500 −195,000 |

※ 表の中の「所得金額」は、青色申告特別控除前の金額

課税所得200万円の場合は、65万円控除を適用すると、白色申告に比べて約10万円の節税ができる計算になります(175,000-77,500=97,500)。これはあくまで概算ですから、人によってはもっと節税できる場合もあります。

青色申告用のクラウド会計ソフトは、およそ年額1万円前後で導入できます。節税額だけでも十分お釣りがくるので、ぜひ検討してみましょう。

>> 白色申告と青色申告の納税額の違いを詳しく

>> 青色申告の記帳方式を比較

>> 青色申告におすすめの会計ソフト【比較一覧表】