e-Taxによる確定申告のメリット・デメリット

更新日 2025年9月30日

個人事業主や会社員向けに、e-Taxで電子申告をするメリット・デメリットを解説します。書面で確定申告する場合と比較すると、とにかく手軽なうえ、節税につながる特典もあります。

- e-Taxで申告するメリット・デメリット

- メリット① パソコンやスマホで確定申告できる

- メリット② 添付書類の提出を省略できる

- メリット③ 還付までのスピードが早い

- メリット④ 青色65万円控除の要件を満たせる

- デメリット① 事前準備が必要

- デメリット② 初心者にはわかりづらい部分もある

- e-Taxによる確定申告のメリット・デメリットまとめ

e-Taxで申告するメリット・デメリット

e-Taxでの確定申告(電子申告)には、以下のようなメリットとデメリットがあります。

| メリット | デメリット |

|---|---|

| ① PCやスマホで確定申告できる ② 添付書類の提出を省略できる ③ 還付までのスピードが早い ④ 青色65万円控除の要件を満たせる |

① 事前手続きが必要 ② 初心者にはわかりづらい部分もある |

電子申告は、紙での確定申告と比べてダンゼン便利です。初心者には少しわかりづらい部分もありますが、近年では会計ソフトの進化などによってハードルが下がっています。

【おさらい】電子申告の主な方法

| 国税庁のサイトを使う | 国税庁の「確定申告書等作成コーナー」から電子申告する →会社員におすすめ |

|---|---|

| 会計ソフトを使う | e-Tax対応の会計ソフトを使って電子申告する →個人事業主や副業ワーカーにおすすめ |

電子申告はどちらの方法でおこなってもOKです。ただ、会計ソフトのほうが使い勝手が良いので、個人事業主や副業会社員には後者をおすすめしています。なお、本記事で紹介するメリット・デメリットは、基本的にどちらの方法でも変わりません。

メリット① パソコンやスマホで確定申告できる

e-Taxを利用すれば、わざわざ税務署に行かなくても、自宅から確定申告を済ませられます。従来はパソコンが必要でしたが、現在はもっと手軽な「スマホ申告」も普及しつつあります。

電子申告に使うデバイス【パソコン or スマホ】

| パソコンから申告 | スマホから申告 | |

|---|---|---|

| 確定申告書等作成コーナー | ◯ | ◯ |

| 会計ソフト | ◯ | △ ソフトの対応状況による |

パソコンやスマホで必要事項を入力していくだけなので、確定申告書の作成もかなりラクです。とくに会計ソフトを使う場合は、記入欄の大半を自動計算で埋めてくれるので、初心者でもあっという間に申告書類を作れます。

また、税務署の開庁時間を気にせず確定申告ができるのも嬉しいポイントです。電子申告は、基本的に24時間いつでも可能です。ただ、確定申告書等作成コーナーでは電子申告できる時間が決まっているので注意しましょう。

メリット② 添付書類の提出を省略できる

電子申告なら、たいていの添付書類は提出を省略できます。本人確認書類や控除証明書などを、ペタペタ貼って提出する必要がないわけです。

電子申告で提出を省略できる添付書類(主な例)

- マイナンバーに関する本人確認書類

- 給与所得者の特定支出の控除の特例に係る支出の証明書

- 個人の外国税額控除に係る証明書

- 雑損控除の証明書

- 医療費の領収書

- 社会保険料控除の証明書

- 小規模企業共済等掛金控除の証明書

- 生命保険料控除の証明書

- 地震保険料控除の証明書

- 寄附金控除の証明書

- 勤労学生控除の証明書

>> e-Taxの電子申告で添付省略できる第三者作成書類について

ただし、提出が不要だからといってすぐに捨ててしまうのはNGです。控除証明書などは、最低でも5年間は保管しておく必要があります。

メリット③ 還付までのスピードが早い

確定申告によって税金が還付される場合(いわゆる「還付申告」の場合)は、電子申告のほうがスピーディに還付金を受け取れます。

還付までのスピード

| 書面による確定申告 | e-Taxによる電子申告 |

|---|---|

| 申告から1〜1ヶ月半 | 申告から3週間ほど (早めに行うと2〜3週間) |

とくに、確定申告期間が始まる前の1~2月にe-Taxで還付申告すると、通常より事務手続きが早く進むようです。この場合は、早ければ2週間ほどで還付金が振り込まれます。

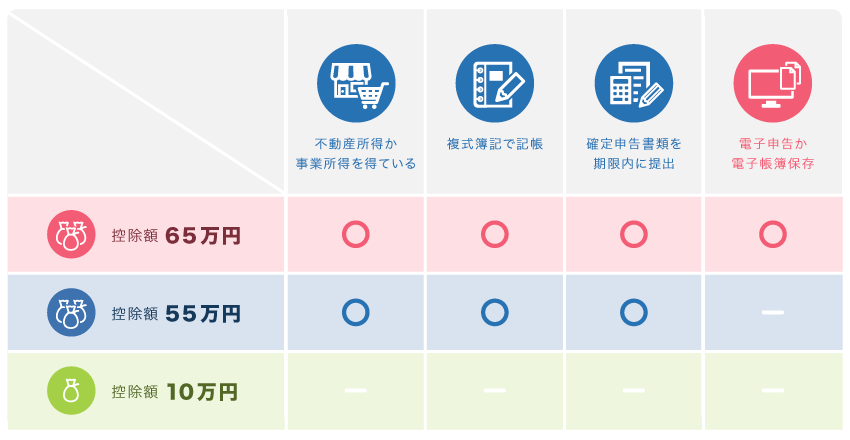

メリット④ 青色65万円控除の要件を満たせる

青色申告の個人事業主は「青色申告特別控除」を受けられます。青色申告特別控除の控除額は、10万・55万・65万の3段階です。65万円の控除を受けるには「電子申告」か「電子帳簿保存」を実施する必要があります。

青色申告特別控除の要件

個人事業主の場合、期限内に電子申告をすれば、65万円控除の要件をきっちり満たせるわけです。「複式簿記」の要件についても、青色申告対応の会計ソフトを使っていれば問題なくクリアできます。

ちなみに、会計ソフトによっては「電子帳簿保存」に対応している場合もあります。しかし、ちょっとややこしい部分も多いので、個人事業主はひとまず「電子申告」で65万円控除を狙うのがおすすめです。

デメリット① 事前準備が必要

電子申告をする際には、必ずオンラインで個人認証を行います。個人認証の方法には「マイナンバーカード方式」と「ID・パスワード方式」の2種類があり、どちらも事前準備が必要です。

電子申告の個人認証方法は2通り

| マイナンバーカード方式 | ID・パスワード方式 | |

|---|---|---|

| 認証方法 | スマホ等で カードを読み取る |

事前発行した IDと暗証番号を入力する |

| 確定申告書作成コーナー | ◯ | ◯ |

| 会計ソフト | ◯ | × |

マイナンバーカード方式で電子申告をするには、マイナンバーカードと「対応機種のスマホ」が必要です。たとえば、iPhoneだと「8」以降ならマイナンバーカードの読み取りに対応しています。(専用のICカードリーダーを使う方法もある)

ID・パスワード方式を選択できるのは、2025年9月以前に税務署でID・パスワードを発行済みの人だけです。2025年(令和7年)10月以降、新たにe-Taxを使い始める場合はマイナンバーカード方式しか選べません。

デメリット② 初心者にはわかりづらい部分もある

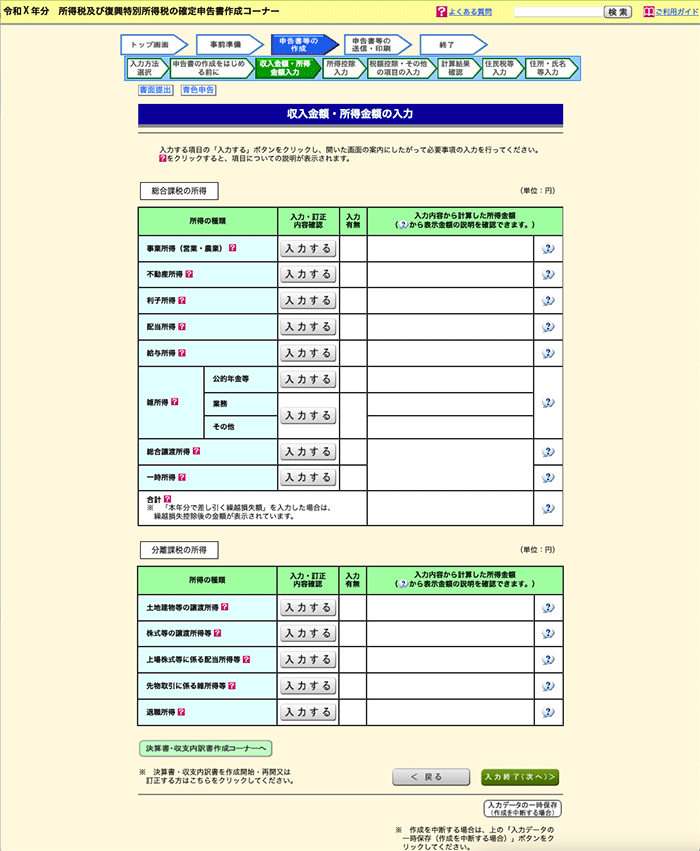

近年はe-Taxの簡便化が進んでいますが、まだまだ初心者には分かりづらい部分もあります。とくに、国税庁の「確定申告書等作成コーナー」はやや前時代的なインターフェイスで、民間サービスのようなわかりやすさはありません。

確定申告書等作成コーナーの操作画面

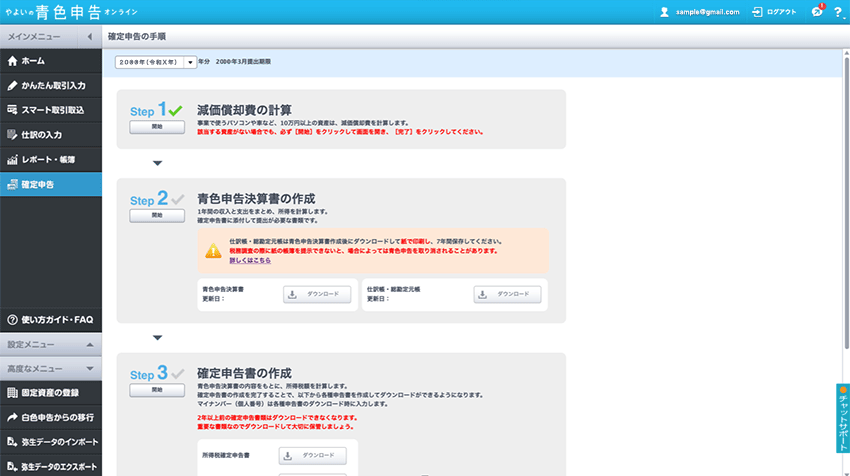

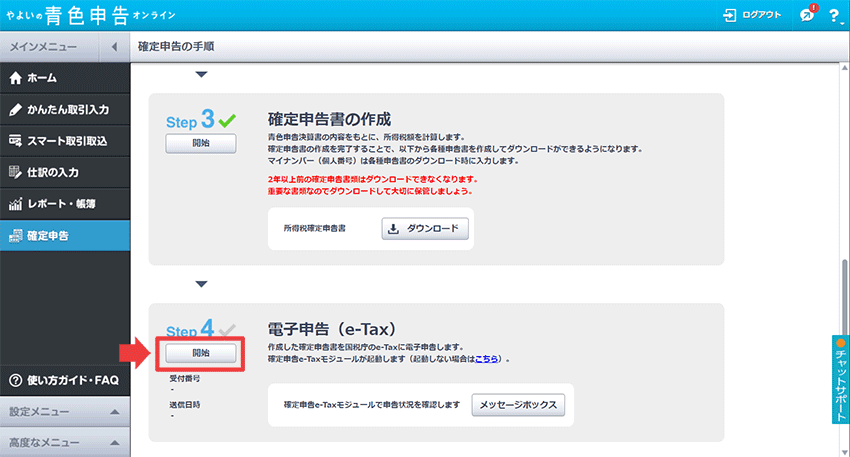

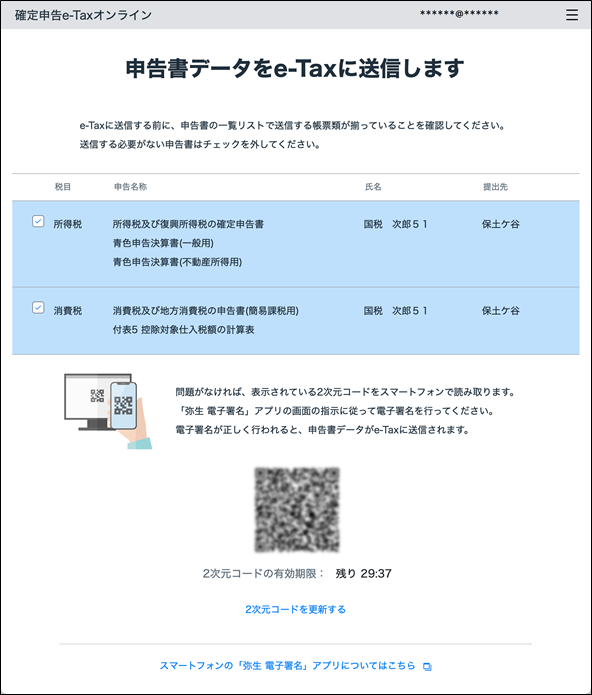

一方、会計ソフトの電子申告機能は進化を続けており、かなり使いやすくなっています。画面の指示に従って操作していくだけで、初心者でも迷わず電子申告ができます。

会計ソフトの操作画面(弥生の例)

| 確定申告書類の作成 | 電子申告の開始 | 申告書類の送信 |

|---|---|---|

「やよいの青色申告 オンライン」の操作画面例

もちろん、会計ソフトから電子申告する場合でも、青色65万円控除の要件は満たせます。まだ会計ソフトを使っていない個人事業主や副業会社員は、いちど使ってみることをおすすめします。

>> 電子申告できるクラウド会計ソフトまとめ

e-Taxによる確定申告のメリット・デメリットまとめ

| メリット | デメリット |

|---|---|

|

|

電子申告の最大のメリットは、やはり圧倒的な手軽さです。自宅から確定申告ができるだけでなく、申告書類の作成や、添付書類の準備にかかる手間も減らせます。さらに、個人事業主の場合は「青色申告特別控除」で節税も狙えるので、まさに一石二鳥です。

デメリットを挙げるとすれば、ちょっとした事前準備が必要になることです。といっても、準備が必要なのは初回だけなので、2年目以降はもっとスムーズにできるはずです。会計ソフトを活用すれば、わかりづらい部分もほとんどないでしょう。

>> 確定申告書等作成コーナーから電子申告する流れ

>> 会計ソフトを使って電子申告する流れ

>> 個人事業主におすすめの会計ソフト【比較一覧表】