給与所得とは?給与所得控除・特定支出控除の計算方法など

更新日 2024年7月10日

本記事では、所得税法における10種類の所得のうち「給与所得」について解説しています。会社員やアルバイトスタッフとして、勤務先からの給料のみで生活している方は、この給与所得さえおさえておけばOKです。

「給与所得」とは?

会社員やアルバイトスタッフが、勤務先から受けとる給料や賞与を「給与収入」といいます。この「給与収入」から「給与所得控除」を差し引いた後のものが「給与所得」です。「給与所得控除」は後ほど詳しくふれますが、その人の年収に応じて金額が定められているものです。

給与所得の計算

給与収入 − 給与所得控除 = 給与所得

会社に勤めている方は、年末から翌年1月の間に会社からもらう「給与所得の源泉徴収票」に、給与所得控除を差し引いた後の金額まで記載されています。源泉徴収票では「給与所得控除後の金額(調整控除後)」と表記されています。

「給与所得控除」とは?

給与所得控除とは「会社員にとっての必要経費を概算で定めたもの」です。各人の年収によって、給与所得控除として控除される金額が下表のとおり異なります。個々の会社員が、収入から必要経費を差し引くことができない代わりに、この給与所得控除を差し引けることになっています。

給与収入と給与所得控除 - 令和2年分以降

| 給与収入額 | 給与所得控除額 |

|---|---|

| 850万円 〜 | 195万円 |

| 660万円 〜 850万円 | 収入金額 × 10% + 110万円 |

| 360万円 〜 660万円 | 収入金額 × 20% + 44万円 |

| 180万円 〜 360万円 | 収入金額 × 30% + 8万円 |

| 〜 180万円 | 収入金額 × 40% − 10万円 (計算結果が55万円未満の場合は55万円) |

「〜」は「超 〜 以下」 給与所得控除 - 国税庁

例えば、年収300万円の人の場合、300万円 × 30% + 8万円 = 98万円

上記の計算で、給与所得控除額は98万円だということが分かります。

300万円 − 98万円 = 202万円

よって、給与所得は202万円になります。

なお、上表でもとめられる給与所得控除額は、給与収入660万円未満の場合については概算の金額です。 細かな金額については「所得税法別表第五」によってもとめますが、ひとまず大体の金額を知りたければ上表によってもとめて問題ありません。

「特定支出控除」とは?

2012年の税制改正で、会社員に認められている経費(給与所得控除)について拡大措置がとられました。これまで認められなかった資格取得費や転居費など、職務に関連する経費の控除ができるようになりました。ただし、基準となるのは、「給与所得控除額」の1/2の金額です。1/2を超えた金額を控除できます。

特定支出控除として認められる経費は、以下の通りです。

- 通勤のための支出で通常必要であると認められるもの(通勤費)

- 転勤に必要な支出(転居費)

- 仕事に直接必要な知識や技術を得るための支出(研修費)

- 仕事に直接必要な資格を得るための支出(資格取得費)

- 単身赴任などで勤務地と自宅を行き来するために必要な帰宅旅費(帰宅旅費)

- 下記の費用のうち65万円までの額で、勤務先が認めた支出(勤務必要経費)

職務に関連する書籍などの図書費、制服や作業着の衣服費、交際費など

例えば、給与収入が400万円の会社員で、特定支出額が80万円だった場合。

給与収入が400万円の場合、給与所得控除額は下記の計算でもとめます。

400万円 × 20% + 44万円 = 124万円

特定支出控除が認められるのは、給与控除額の1/2なので、

124万円 × 1/2 = 62万円(控除の基準となる額)

62万円を上回った部分が所得控除されるので、

80万円 – 62万円 = 18万円

なので、この場合は18万円を特別支出控除として控除できます。

特定支出控除は確定申告が必要

特定支出控除を受けるには、確定申告が必要です。申告の際には、勤務先からの「特定支出証明書」を提出しなければなりません。控除の対象となる領収書などをきちんと保管しておき、勤務先に証明書を発行してもらいましょう。 特定支出控除の証明書フォーマット - 国税庁

給与収入には現金以外も含まれる(現物給与)

給与収入には、現金による支給以外に「現物支給」のものも含まれます。勤務先から受ける以下のようなケースについても、給与収入の扱いになります。

- 商品を無償、または実際よりも低い金額でゆずり受けた場合

- 土地や建物を無償、または低い金額で借りた場合

- 金銭を無利息、または低い利息で借りた場合

たとえば、会社から食事を無償提供してもらう場合や、社宅を割安で利用する場合がこれに当たります。

給与所得者の年末調整について

給与所得者は、基本的には勤務先で年末調整を行ってもらうため、確定申告の必要はありません。ただし、給与所得者でも確定申告をしなければならない人、確定申告をした方がいい人がいます。前述の特定支出控除などを適用したい場合は、確定申告をしなければなりません。 >> 給与所得者の確定申告について

年末調整とは、毎月の給与から差し引かれている税金を年末に精算することをいいます。なかでも所得税は、1年間の所得を対象にして確定します。その際に、各家庭の状況に応じて所得控除を受けることができます。

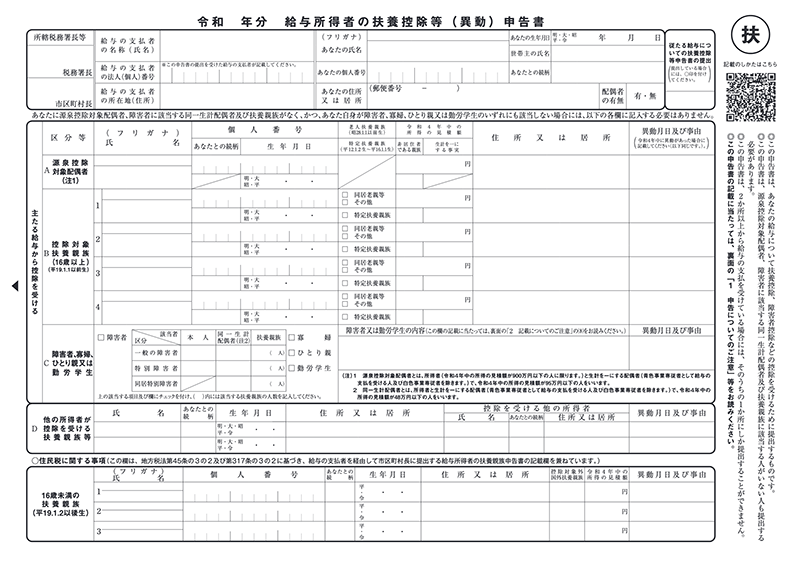

所得控除を受けるためには、年末に勤務先から配布される下記の書類へ、必要事項を記入して提出する必要があります。

年末に会社で記入する書類

| 給与所得者の扶養控除等(異動)申告書 | 給与所得者の保険料控除申告書 |

|---|---|

|  |

年末調整で控除されるもの

年末調整では、14種類ある所得控除の内、「雑損控除」「医療費控除」「寄付金控除」を除いた11種類について控除の申告ができます。ふるさと納税は、寄附金控除に当てはまります。14種類の所得控除についてはこちら

住宅借入金特別控除(住宅ローン控除)について

住宅借入金特別控除とは、居住するための住宅を新築したり増改築したときに、金融機関から借り入れたローン返済について一定の控除をする特例制度のことです。これは14種類の所得控除とは位置づけが異なる控除です。

住宅ローンの控除を受ける場合、2年目からは年末調整で受けることができますが、1年目は確定申告が必要になります。確定申告をすると、税務署から「給与所得者の(特定増改築等)住宅借入金特別控除申告書」が送られてきます。

また、借入した金融機関から「住宅取得資金に係る借入金の年末残高証明書」が送られてきます。これら2つの書類を勤務先に提出することにより、2年目から通常の年末調整で住宅ローンの控除が受けられるようになります。

給与所得に関するまとめ

税法上、所得は10種類に分けられています。その中でも、会社員やパートスタッフが勤務先から受け取る給料などを「給与収入」と呼び、給与収入をもとに算出されるのが「給与所得」です。

- 給与収入から給与所得控除を差し引いたものが給与所得

- 給与収入額によって、給与所得控除額も異なる

- 特定支出控除も創設されたが、これは関係ない人が多い

- 給与所得者は基本的に年末調整してもらえるので確定申告の必要はない

- 給与所得者でも確定申告の必要があるケースも

- ふるさと納税や医療費控除については会社で対応できない

- 会社で対応できないものは自分で確定申告などを行う

- 住宅ローンを受けるには最初の年だけ確定申告をする必要がある

多くの会社員は、自分で確定申告をする必要がありません。これは、勤め先が「年末調整」という手続きをして、1年間の税金関係を精算してくれるからです。ただ、医療費控除や住宅ローン控除を受けたい場合は、自分で確定申告をする必要があります。また、会社の給料以外に副業収入がある人は、確定申告が義務である場合があります。

>> 会社員は確定申告が必要?

>> 会社員が確定申告で提出する書類

>> 10種類の所得を分かりやすく解説