寄附金控除 - 計算方法やふるさと納税について

更新日 2024年9月09日

寄附金控除とは?

寄附金控除とは、納税者が特定の寄付をした場合に受けられる控除です。 この場合の寄付は、定められた「特定寄附金」に限られます。

- 特定寄附金とは

- 「特定寄附金」とは、国・地方公共団体・公益社団法人などに支払う寄付金のうち、寄附金控除の対象になるもの

「ふるさと納税」の仕組みは、この寄付金控除を利用しています。 ふるさと納税は「国または地方公共団体に対する寄附金」に該当し、寄付金控除の対象です。 >> ふるさと納税に関する詳細はこちら

個人事業主が寄附金控除を受けるためには、確定申告書の該当欄に必要事項を記入し、寄付の証明となる領収書などを提出します。

寄附金控除の計算方法【基本】

基本的には、寄付額から2,000円を差し引いた金額が、寄附金控除額になります。 「総所得金額等の40% − 2,000円」という上限が設けられていますが、よほど献身的な人でないと当てはまりません。

- A 特定寄附金の合計 − 2,000円 = 寄附金控除額

- B その年の総所得金額等の40% − 2,000円 = 寄附金控除額

上記の、どちらか低い方が寄附金控除額になります。大抵の場合は「A」です。 専業の個人事業主で、所得税を計算する例をみていきましょう。 赤文字の「各種控除」の部分に、寄附金控除が当てはまります。

- 所得税の計算式

- 収入 − 必要経費 − 各種控除 = 課税所得金額

課税所得金額 × 税率 − 控除額 = 所得税額

(所得税の税率や控除額の詳細についてはこちら)

寄附金控除の計算例

例えば、事業収入 800万円 必要経費 300万円 各種控除 150万円の場合

まずは、寄付をしない場合でみていきましょう。

この収入や必要経費を上記の計算式に当てはめて、所得税を算出します。

8,000,000 − 3,000,000 − 1,500,000 = 3,500,000

3,500,000 × 20% − 427,500円 = 272,500

この場合、実際に納付する所得税額は272,500円です。 一方、同じ状況の人が50,000円を特定の団体へ寄付したとすると、以下のようになります。 寄付した額から2,000円を引いたものが寄附金控除額になるので、 50,000 − 2,000 = 48,000円 が、寄付金控除額になります。

8,000,000 − 3,000,000 − 1,500,000 − 48,000 = 3,452,000

3,452,000 × 20% − 427,500円 = 262,900

寄付金控除を加えた場合は、所得税額が262,900円となりました。つまり、50,000円寄付をしたことで、最終的に納付する所得税の金額が、9,600円少なくなったということです。

ちなみに、(寄付額 − 2,000円)× 所得税率 という計算でも同じ結果となります。 2037年(令和19年)までは、所得税の税率に「復興特別所得税」の税率を加えて計算します。

さらに、基本的には住民税にも寄付金控除が適用されるので、住民税の納付額も少なくなります。

>> 個人住民税の寄附金税制の概要 - 総務省

寄附金控除の計算方法【税額控除方式の場合】

2011年に改正された寄付税制により、 特定の寄付金に対して、税額控除方式が選択できるかたちになりました。 また、同年のNPO法改正により、寄附金控除の対象になるNPO法人も大幅に増加しています。

個人が行った寄付のうち、以下の寄付金に関しては、 先に挙げた所得控除方式による計算か、税額控除方式による計算のどちらかを、みずから選択することができます。

税額控除方式を選択できる寄附金

- 政治活動に関する寄附金のうち、政党 or 政治資金団体に対する寄附金

- 認定NPO法人等 or 公益社団法人等に対する寄附金

例えば、先の例と同じく、年間収入 800万円 必要経費 300万円 各種控除 150万円の場合で、 認定NPO法人へ50,000円を寄付した場合、税額控除の方式で所得税の納付額を計算すると、以下のようになります。

「認定NPO法人等寄附金特別控除」の金額は、次の計算式でもとめることになっています。

(寄附金の合計額 − 2,000円) × 40% = 控除額

50,000 − 2,000 = 48,000円

48,000 × 40% = 19,200円(この金額を所得税からそのまま差し引くことになります。)

8,000,000 − 3,000,000 − 1,500,000 = 3,500,000

3,500,000 × 20% − 427,500円 = 272,500(寄附金控除を差し引く前の所得税額)

272,500 − 19,200 = 253,300(所得税額)

同じ50,000円の寄付でも、所得控除に算入した場合は9,600円の節税となっていました。 一方、こちらの税額控除の方式で計算した場合には、19,200円の節税となったわけです。 このように、大抵の場合は税額控除に算入した方がお得になります。

ただし、税額控除で計算ができる特定の寄付金にあてはまるのは、上記のいずれかに当てはまる寄付金だけです。

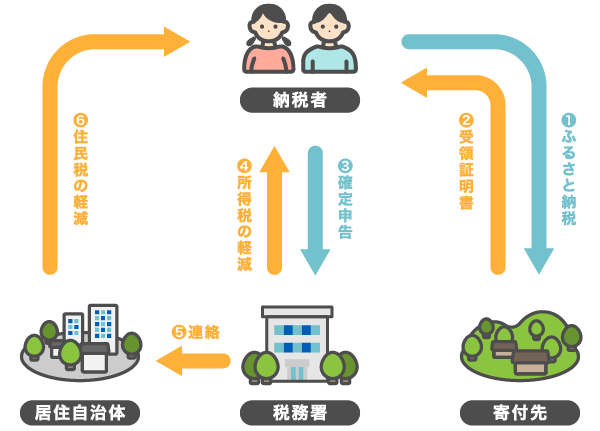

ふるさと納税による寄附金控除

「ふるさと納税」も寄附金控除の対象になります。ふるさと納税とは、任意の地方自治体に寄付できる制度です。 納税という言葉がついていますが、地方自治体に支払う金額は「寄付」とみなされます。

寄付金は「所得控除」の対象であって、必要経費としては計上できません。 ふるさと納税で払ったお金を帳簿づけするのであれば「事業主貸」の勘定科目を利用しましょう。

ふるさと納税のポイント

- 寄付金控除の対象となる

- 寄付する金額に応じて地域の特産品などをもらえる

- 寄付先は生まれ故郷でなくてOK(複数の自治体に寄付することも可能)

- 税金の使い道を自分で選択できる

この制度の賛同者からは「ふるさと納税は利用しなければ損」と言われるほどのものです。 基本的には、所得が多ければ多いほど、納税者の得になる制度です。

例えば、30,000円の寄付をして、地方の名産品を受け取り、 所得税と住民税で合わせて28,000円分納税額の軽減を受けるというようなことが可能です。 つまり、実質2,000円の自己負担で、寄付額に相応の品を受け取れるのです。 ※ その人の所得などに応じて、軽減される金額の上限が異なります。

ふるさと納税ができる大手サイト

| サイト名 | サイトの特徴 |

|---|---|

| 取り扱い自治体数No.1の最大手サイト | |

| さとふる | おすすめの特産品がランキング形式で選べる |

| ふるなび | 家電や日用品といった特産品が充実している |

上記のウェブサイトで、控除上限額のシミュレーションをすることができます。寄付の前に利用してみてください。 ふるさと納税の期限は、毎年12月末です。12月末までに対象の自治体へ寄付をすることにより、その年の所得控除に加算することができます。

>> 個人事業主のふるさと納税についてもっと詳しく

>> ふるさと納税した場合の確定申告書の書き方

>> 所得控除の種類一覧へ