個人事業主の年間スケジュール - 確定申告期間や税金の納付時期について

更新日 2025年4月30日

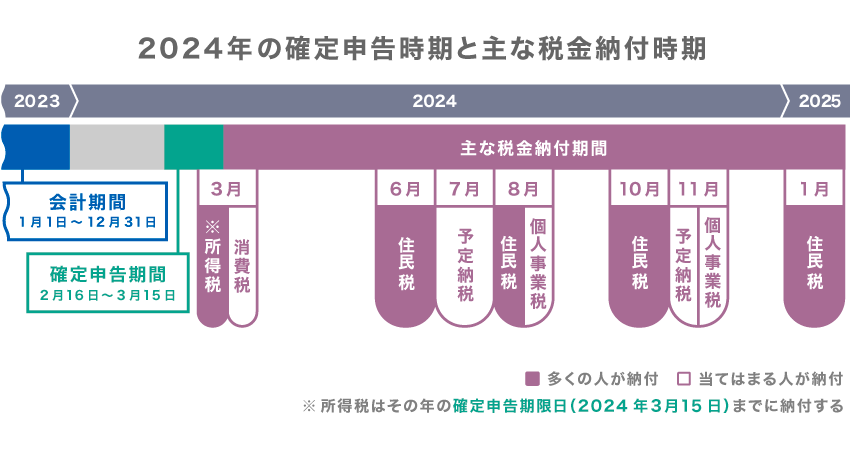

個人事業主の税務に関する年間スケジュールを把握しておきましょう。おおまかな流れとしては、1月1日〜12月31日の会計情報を帳簿づけし、翌年の2月中旬〜3月中旬の期間中に確定申告します。その後に、各税金の納付時期に応じて、納税していきます。

- おおまかな流れ

- ① 帳簿の作成と保存

- 自宅の電気代や家賃などを経費として扱えることも

- ② 確定申告 - 白色申告 or 青色申告

- ③ 税金の納付 - 主な税金の納付時期

- 個人事業の税務に関する年間スケジュールまとめ

おおまかな流れ

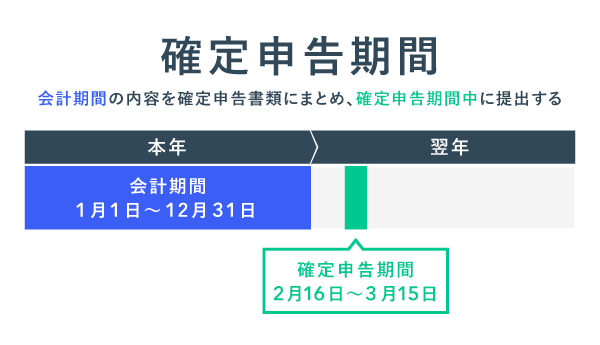

まず、個人事業の場合は会計期間が原則1月1日~12月31日までと決まっています。会社のように「3月が決算月」というような設定はできません。なので、1月1日~12月31日までの1年間の売上や経費を計算してまとめます。(開業して1年の途中から事業をはじめた人は、その日から12月31日まで。)

1年間の会計結果をまとめ、原則として次の年の2月16日~3月15日に確定申告します。確定申告とは「1年間の事業運営の結果はこうなりました」という税務署に向けての報告です。

2025年分(令和7年分)の確定申告は、原則として「2026年2月16日〜3月16日」に行う必要があります。確定申告が終われば、その後に納める税金について、それぞれの納付期限までに順々に納めていきます。個人事業主が納める税金で主なものは、所得税・消費税・住民税・個人事業税の4つです。

① 帳簿の作成と保存

個人事業主が1月1日から12月31日までの間何をしているかというと、翌年の確定申告時期にあわてて集計作業をすることにならないように、日々の売上や経費の使い道をきちんと帳簿に記録しておきます。

毎日たくさん取引がある人は1日ごとに帳簿づけしますが、取引の数自体が少ない人は1週間おきや1ヶ月おきにつけていればOKです。事業に関係する銀行通帳や領収書などは、大切に保管しておきましょう。

申告の仕方や書類の内容にもよりますが、何であれ事業に関係した書類は7年間保管しておけば問題ありません。

(>> 帳簿の保存期間と保存方法)

自宅の電気代や家賃などを経費として扱えることも

自宅で個人事業をしている人は、事業に関係していればネット料金などの「通信費」や、電気代などの「水道光熱費」、自宅の家賃なども「地代家賃」として、一部を経費として扱うことができます。このように、支出の一部を経費にすることを按分(あんぶん)と呼びます。

帳簿づけの仕方は、手書きでノートや帳簿に書き込んでも良いのですが、個人事業用の会計ソフトが販売されているので、多くの個人事業主は専用の会計ソフトで帳簿付けをします。

売上や経費をきちんと記録するためにも、会計ソフトを準備しておきましょう。会計ソフトを使えば確定申告書類の作成も簡単になります。

② 確定申告 - 白色申告 or 青色申告

確定申告の方式については、「白色申告」と「青色申告」の二通りがあります。特に申請を出さなければ、自動的に白色申告の扱いになります。青色申告するには、事前に税務署へ申請が必要です。

| 白色申告 | 青色申告 | |

|---|---|---|

| 帳簿づけ | 簡単な帳簿づけで良い | 比較的難しい帳簿づけが必要 |

| 特典 | なし | 節税になるなどの特典がある |

| 事前申請 | 不要 | 必要 |

>> 白色申告と青色申告の違い

例えば、2026年の確定申告から「青色申告」を選択するには、2025年3月17日までに青色申告承認申請書を提出する必要がありました。ただし、新規開業した場合には、開業日から2ヶ月以内に申請すれば1年目から青色申告でスタートできます。

>> 青色申告申請の提出期限の詳細はこちら

国税庁の統計資料によると、所得1,000万円未満の個人事業者の白色申告者の割合は3割前後でした。ご参考までに。 (収入 - 経費 = 所得)

③ 税金の納付 - 主な税金の納付時期

確定申告を終えたら、各税金の納付時期にしたがって順次納税をします。個人事業主が納める主な税金は、所得税・消費税・住民税・個人事業税の4つです。これらはまとめて納付するわけではありません。税金によって納付する時期が異なります。

| 税金 | 納付時期 |

|---|---|

| 所得税 | 3月15日まで(その年の確定申告期限日まで) |

| 消費税 | 3月31日まで(免税事業者は納税の必要なし) |

| 住民税 | 6月、8月、10月、翌年1月 |

| (予定納税) | 7月、11月(前年分の申告納税額が15万円未満の場合は納税の必要なし) |

| 個人事業税 | 8月、11月(所得290万円以下の場合は納税の必要なし) |

所得税

まず一番最初に納付するのが所得税で、これはその年の確定申告期限日(基本的に3月15日)までに納付することになっています。

消費税

次に納付期限日がくるのが消費税ですが、基本的に開業してから2年間は消費税を納付しなくて良いことになっています。

また、前々年の課税売上高が1,000万円以下の場合も納税をまぬがれます。(ただし、前年の上半期だけで課税売上高1,000万円を超え、なおかつ、この期間の給与等の支払い金額も1,000万円を超えた場合には、課税事業者となります。)

住民税

その後に間をおいて、6月頃に地方自治体から住民税の通知書が届きます。住民税は4回に分けて分割納付するか、一括納付するかが選べます。

個人事業税

そして、セミが鳴いている頃に個人事業税の通知書が届きます。ただし、個人事業税も所得の少ない個人事業者は納める必要がありません。一年間営業すれば、事業主控除として290万円が控除されます。

税金の納付時期に関する詳細は、下記ページをご参照ください。

>> 個人事業での税金の納付時期について

個人事業の税務に関する年間スケジュールまとめ

まず、1月1日~12月31日までの取引を個人事業用の会計ソフトに入力していきましょう。ソフトに入力していけば、必要な帳簿類や確定申告書類の大部分が自動で計算されます。ソフトから印刷する確定申告書を、そのまま税務署への提出用として使えます。

そして、年明けの1月~2月頃に、その内容をもとにして前年分の確定申告書類を完成させます。完成させた確定申告書類を、2月中旬~3月中旬の確定申告期間中に税務署へ提出します。

確定申告書を提出した後、それぞれの期日までに税金を納めます。所得税と住民税は、多くの個人事業主が納める税金です。消費税と個人事業税は、「ある程度以上の売上がある個人事業主が納める税金」というイメージをもっておきましょう。

>> 白色申告の帳簿づけ方法

>> 青色申告の帳簿づけ方法

>> 個人事業用の会計ソフト【比較一覧】

>> 主な税金・国保・国民年金の納付スケジュール