個人事業主の銀行口座 - 個人用と事業用の区別について

更新日 2024年7月23日

預金口座は分ける義務がある?分けた方がいい?

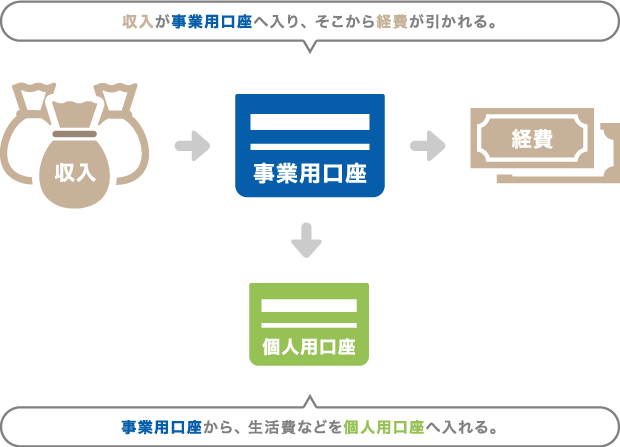

まず、事業主のプライベート(生活費など)で使う個人用の預金口座と、事業用の預金口座を分けなければいけないか?ということについて、結論からいうと、特に銀行口座を分ける義務はありません。

事業用口座と個人口座を一緒にして管理していても、税務上・法律上は問題ありません。その上で、個人口座と事業用口座を分けたほうが良いのか?という疑問については、一般的には分けた方が良いとされます。

分けた方が良い理由はシンプルで、その方が事業資金の管理がしやすくなるからです。事業用のお金と個人用で使うお金が明確に区別でき、帳簿付けもラクになります。

もし預金口座を分けていなければ、事業主のプライベートで使うためのお金の出し入れであっても、口座残高を合わせるために帳簿付けしなければなりません。

事業主貸と事業主借について

「事業主貸」「事業主借」とは、個人事業に特有の勘定科目です。事業用と個人事業用の銀行口座を一緒にしていて、事業とは関係のないお金の出し入れがあった場合に、これらの勘定科目を使います。

銀行口座から事業主のプライベートな出費をした場合には「事業主貸」という勘定科目を使います。たとえば、事業主の生活費をおろした場合などにこの勘定科目で帳簿づけします。

逆に、事業主個人のお金を事業用口座に入金した場合には「事業主借」という勘定科目を使います。事業主のポケットマネーを事業用口座に入金した場合などにこの勘定科目で帳簿づけします。

- 事業のお金を「事業主個人に貸す」場合は、事業主貸(ジギョウヌシカシ)

- 事業のお金を「事業主個人に借りる」場合は、事業主借(ジギョウヌシカリ)

プライベートなお金の出し入れがあった場合の仕訳例

たとえば、事業用・個人用として併用している預金口座から、事業主個人のための国民健康保険料10,000円が10月31日に振替納付された場合、下記のように帳簿づけします(国民健康保険料は経費にできません)。

これは個人事業主向けの会計ソフト「マネーフォワード クラウド確定申告」で帳簿づけした場合の例です。簡単モードの取引入力は非常にシンプルで、4ステップで完了します。

ちなみに、マネーフォワードでは預金取引のデータを自動取得することもできますので、必ずしもこのように預金取引を手入力する必要はありません。

| 項目 | 利用例 |

|---|---|

| ① 取引の種類を選択 | 支出の中から「預金」を選択 |

| ② 取引の内容を選択して金額を入力 | 「事業主貸」を選択、10,000円と入力 |

| ③ 日付を選択 | カレンダーから10月31日を選択 |

| ④ 摘要を入力 | 国民健康保険料 |

同じ内容を複式簿記の形で帳簿づけする場合には、以下のようになります。青色申告で複式簿記のスタイルの帳簿づけをしたい方は、下記を参考にしてください。

複式簿記での仕訳例

| 借方 | 貸方 | 摘要 |

|---|---|---|

| 事業主貸 10,000 | 普通預金 10,000 | 国民健康保険料 |

国民健康保険料は、個人事業主のプライベートな出費とみなされます。国民健康保険として納付した保険料は、経費にはできないということです。この場合、預金口座から国民健康保険料を振替納付した場合は「事業主貸」の勘定科目で帳簿づけします。

>> 個人事業で経費にできる税金と経費にできない税金について

ちなみに、国民健康保険料や国民年金の支払い金額は経費にすることはできませんが、所得控除として、所得税などから控除することができます。(社会保険料控除)

つまり、国民健康保険料や国民年金の支払明細(控除証明書)をもとに確定申告書の所定欄に記入をすれば、納める税金を少なくすることができるというわけです。

>> 個人事業主の所得控除一覧はこちら

銀行口座の区別に関するまとめ

個人用口座と事業用口座を分ける義務はありませんので、これらが一緒になっていても法的には問題はありません。デメリットは、事業資金の管理が煩雑になるということと、私的な金銭の出し入れまで記帳する手間が生じるということです。

プライベートと仕事のお金が混在している銀行口座から、事業には関係のないお金の出し入れがあった場合には、本記事で述べたように「事業主貸」や「事業主借」という勘定科目を使って仕訳します。

個人事業において取引数が少ない場合や、個人用の出費回数が少ない場合など、特に帳簿づけが面倒ではないということであれば、預金口座を分ける必要はありません。