免税事業者である個人事業主にとっての消費増税【10%】

更新日 2024年8月05日

2019年10月1日から、消費税率が10%に引き上げられました。今後は「軽減税率制度」と「経過措置」の対象となる取引をのぞいて、消費税率10%で取引を行うことになりました。また、多くの事業主は軽減税率制度に対応した請求書の発行が必要になっています。

本記事は「2019年10月1日からの消費増税」〜「2023年10月1日からのインボイス制度」について述べた古い記事です。インボイス関連の情報については、下記のリンクをご参照ください。

>> 2023年10月からのインボイス制度をわかりやすく!個人事業主向け

>> 消費増税からインボイス制度への完全移行 - 2019年〜2029年

- 消費増税に関わる3つの重要ポイント

- ポイント① 10月以降の売上は消費税10%で請求する

- ポイント②「軽減税率制度」と「経過措置」の対象は消費税率8%のままで請求する

- ポイント③ 複数の税率に対応した「区分記載請求書」を発行する

- 2023年からは「インボイス制度」も始まる

消費増税に関わる3つの重要ポイント

2019年10月1日から始まった消費増税について、消費税の納付義務がない事業主(免税事業者)は、ひとまず以下の3点をおさえておきましょう。

- 10月以降の売上は、消費税率10%で請求する

- 「軽減税率制度」と「経過措置」の対象は消費税率8%のままで請求する

- 請求書は「区分記載請求書」の形式で発行する

ちなみに、「区分記載請求書」の発行は義務化されているわけではありません。しかし、増税後に課税事業者と取引をする際には、基本的に発行が必要になります。スムーズに対応できるよう、あらかじめ準備しておくと良いです。

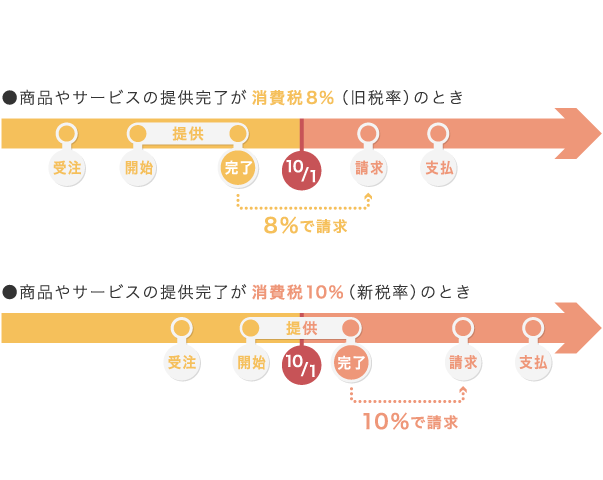

① 10月以降の売上は、消費税10%で請求する

2019年10月1日以降に提供する商品やサービスの売上(報酬)は、基本的に消費税率10%で請求します。契約が成立した日や請求書の発行日に関わらず、商品やサービスの提供が「完了」したタイミングを基準として税率を切り替えるのがポイントです。

とはいえ、どの時点で提供が「完了」したとするかは、普段の売上を計上しているタイミングによっても異なります。9月から10月にかけて行う取引などについては、認識にズレが無いよう、取引先と確認しておきましょう。

>>請求書の消費税率を切り替えるタイミングについて

免税事業者も消費税を請求できる

免税事業者でも、売上にかかる消費税分の金額を請求して問題ありません。税務署へ納付する必要はないので、その金額はそのまま事業主の収入になります。帳簿づけにおいては、消費税分の金額を区別して記帳する必要もありません。 >> 消費税の免税事業者について

②「軽減税率制度」と「経過措置」の対象は消費税率8%のままで請求する

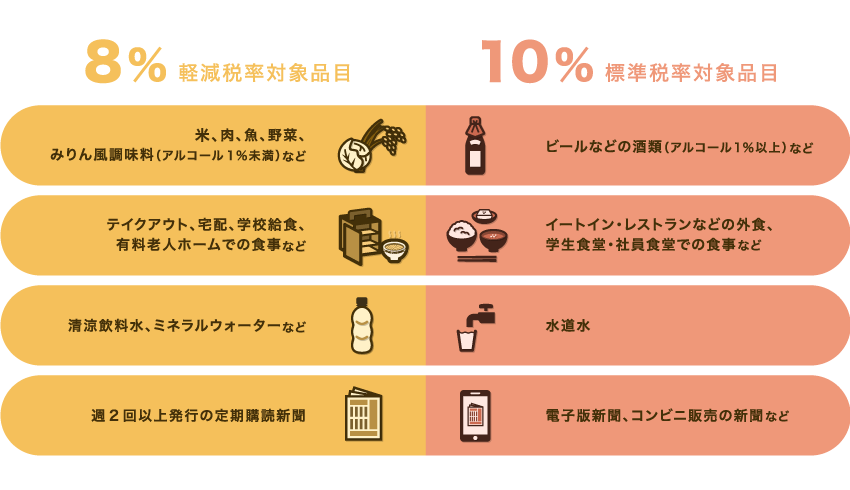

「軽減税率制度」の対象となる商品やサービスは、10月以降も消費税率が8%のままです。以下のような商品やサービスを扱う事業主は、誤って消費税率10%で売上を請求しないよう注意しましょう >>軽減税率制度について詳しくはコチラ

「経過措置」の対象なら10月以降の提供でも消費税8%

軽減税率制度の対象以外にも、「10月1日きっかりに税率を変えるのが難しいもの」については、ひとまず消費税率を8%にするという「経過措置」がとられます。

以下のような商品やサービスは経過措置の対象となり、9月30日までに料金が支払われていれば、たとえ提供が10月以降でも消費税率8%です。

- 入場日が10月1日以降の映画、演劇、コンサート、スポーツなどの前売券

- 通信販売で2019年3月31日以前から販売価格などの条件が変わっていないもの

- 2019年3月31日以前に定期購入の契約が結ばれた書籍や化粧品など

これらの他にも、いくつかの判断に迷うケースが経過措置の対象となっています。詳しい対象範囲については国税庁の資料で確認しましょう。

③ 複数の税率に対応した「区分記載請求書」を発行する

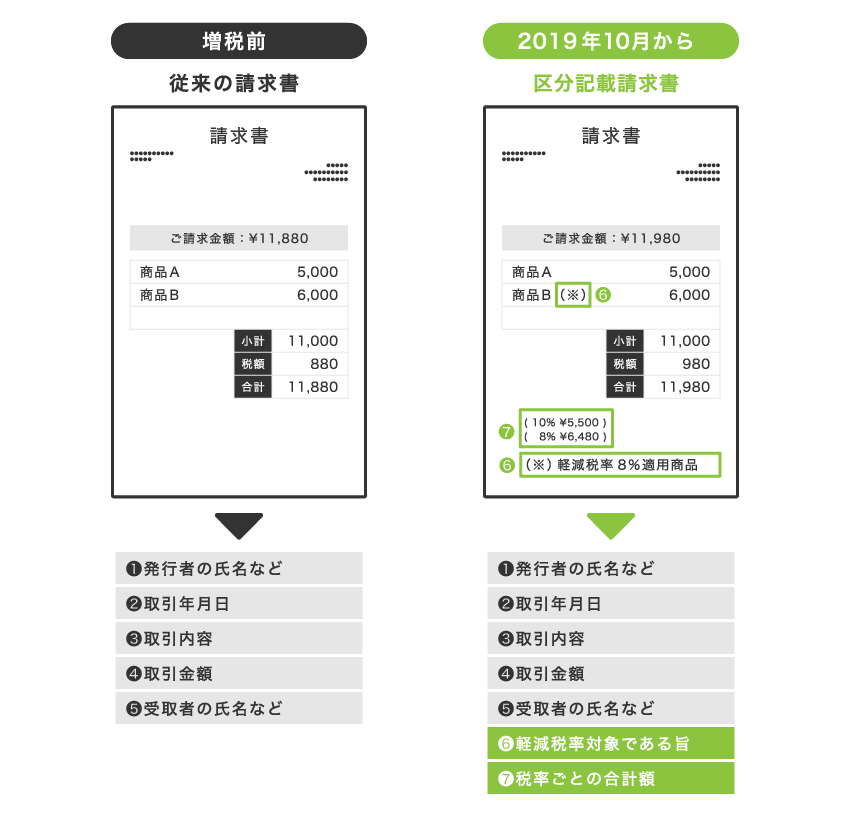

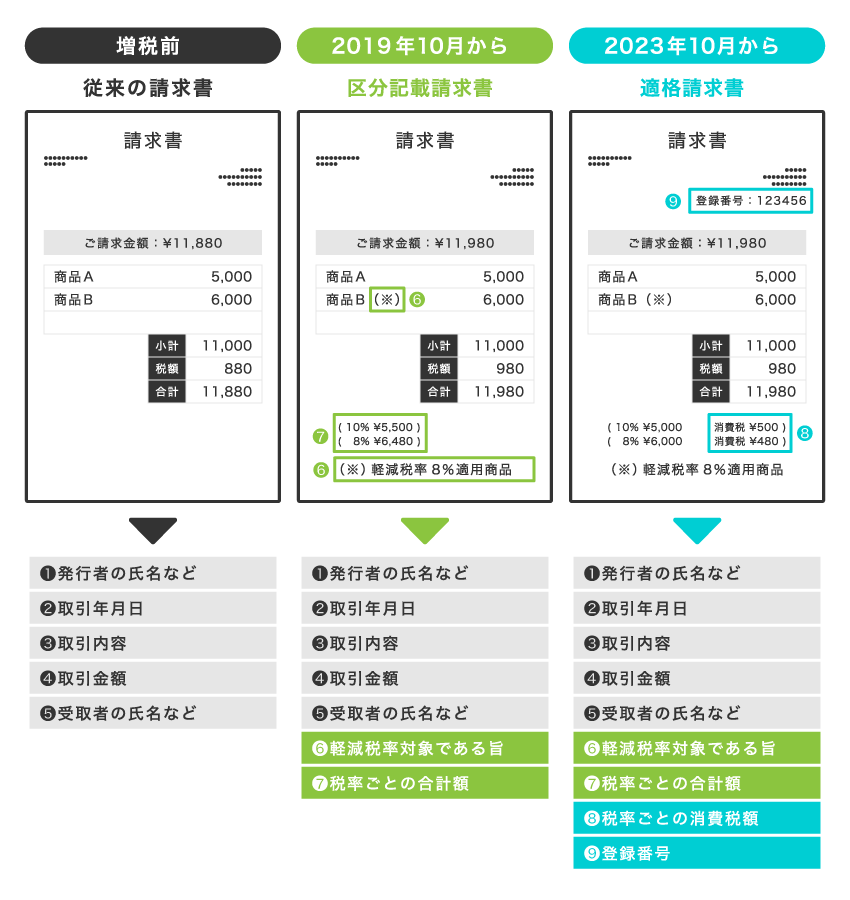

10月1日以降は、消費税率8%の売上と10%の売上を区別して記載する「区分記載請求書」の形式で請求書を発行しましょう。増税後、課税事業者と取引をする際は、基本的に区分記載請求書(もしくはそれに代わる領収書など)の交付を求められることになります。

>>請求書に記載する消費税について

区分記載請求書には、以下のような内容を記載します。なお、請求書がない場合の領収書やレシートに関しても、同じ内容を記載しましょう。

軽減税率対応システムの導入には補助金が出る

区分記載請求書を発行するために、特定の請求書管理ソフトやレジシステムを導入した場合は「軽減税率対策補助金」を受け取れます。補助金の対象となるのは、2019年9月30日までに導入と支払いが完了したもの。事後申請は12月16日まで可能でした。

2023年からは「インボイス制度」も始まる

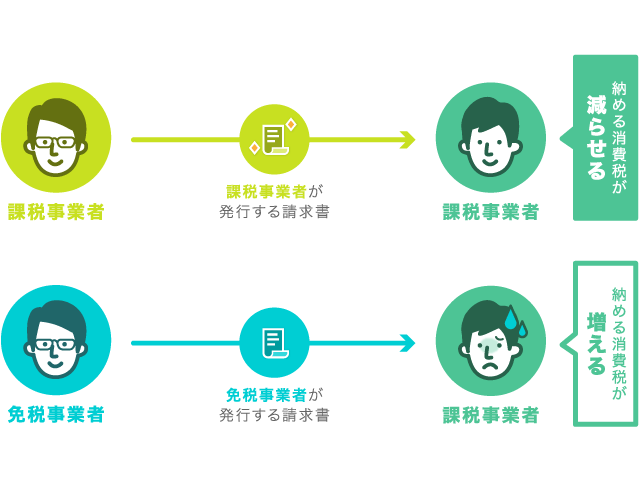

2023年10月から始まる「インボイス制度」によって、課税事業者が税金を減らすためには、特別な請求書が必要になります。しかし、免税事業者はそのような請求書を発行できません。そのため、免税事業者と取引をする課税事業者が減少することが懸念されています。

「区分記載請求書」は「インボイス制度」への移行段階

2023年(令和5年)10月1日以降、課税事業者が今までどおり仕入税額控除を受けるためには「適格請求書」などが必要になります。適格請求書とは、2019年(令和元年)10月から発行する区分記載請求書に、さらに「登録番号」などを記載したものです。

適格請求書に記載が必要な「登録番号」は、課税事業者しか手に入れることができません。つまり、免税事業者は適格請求書が発行できないのです。インボイス制度の実施はまだ少し先の話ですが、必要に応じて任意で課税事業者になることも検討しましょう。

>> インボイス制度を分かりやすく!適格請求書等保存方式について

>> 請求書の消費税を10%に変更するタイミング

>> 請求書の消費税と源泉徴収に関するまとめ

>> 請求書の作成に役立つ「クラウド請求書」の比較まとめ