請求書の消費税と源泉徴収 - 請求書の書き方と記入例

更新日 2024年8月05日

請求書に記載する消費税と源泉徴収についてまとめました。免税事業者でも消費税を請求してよいことになっています。

- 請求書に記載する消費税と源泉徴収について

- 免税事業者でも消費税を請求してよい

- 請求書の記入例① 消費税【2019年10月より変更あり】

- 源泉徴収の記載について

- 請求書の記入例② 源泉徴収

- 請求書作成のポイント - 消費税と源泉徴収について

請求書に記載する消費税と源泉徴収について

請求書には消費税や、必要に応じて源泉所得税(源泉徴収してもらう税金)の金額を記載します。個人事業主でも、相手に消費税を請求できます。ただし、2019年10月の「軽減税率制度」導入以降は、請求書の作成方法に一部変更があるので注意しましょう。

請求先が法人などの「源泉徴収義務者」(詳しくは後述)で、なおかつ仕事の対価として「源泉徴収が必要な報酬・料金等」を受け取る場合は、源泉所得税(源泉徴収してもらう税金)の金額を記載をしておくと親切です。記載は任意ですが、書いておくことで源泉徴収を行う相手方の事務負担を軽減できます。

「源泉徴収が必要な報酬・料金等」に当てはまる例

- 原稿料や講演料など

- デザイン料やイラスト料など

- 翻訳や通訳の報酬

- 弁護士や公認会計士、司法書士などに支払う報酬

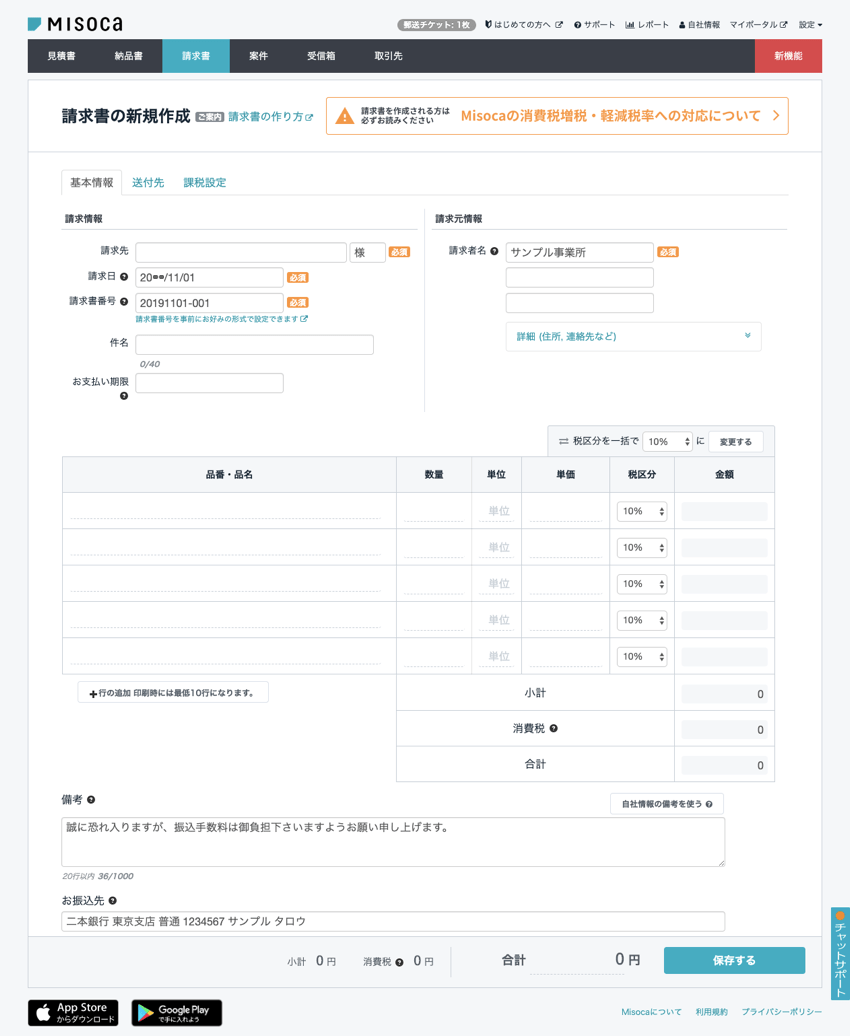

請求書作成サービスを使うと便利

請求書を発行する機会が多い事業者は、管理が大変なので請求書の作成サービスを使うとよいです。あらかじめテンプレートが用意されているので、画面にしたがって必要事項を入力するだけで簡単に請求書が作成できます。

| Misocaの請求書作成画面 | Misocaの請求書 |

|---|---|

本記事で扱う請求書のサンプルは、請求書作成ソフト「Misoca(ミソカ)」のテンプレートを使って作成したものです。

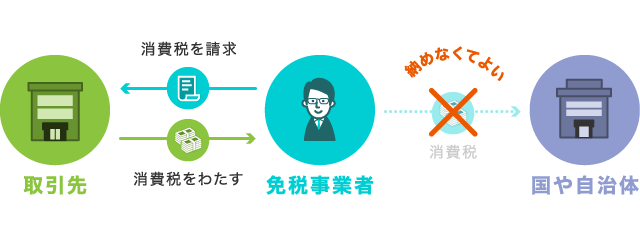

免税事業者でも消費税を請求してよい

個人事業主や法人の事業者は、消費税を納めなくてよい「免税事業者」と、納める必要がある「課税事業者」に区別されます。免税事業者とは、その名の通り消費税の納付をまぬがれる事業者のことです。これに対して、消費税の納付が義務づけられている事業者は「課税事業者」と呼ばれます。>> 免税事業者と課税事業者について詳しく

免税事業者であっても消費税を請求してよいことになっています。免税事業者は、売上と共に預かった消費税を税務署へ納める必要はなく、そのまま頂くことができます(免税事業者の益税問題)。

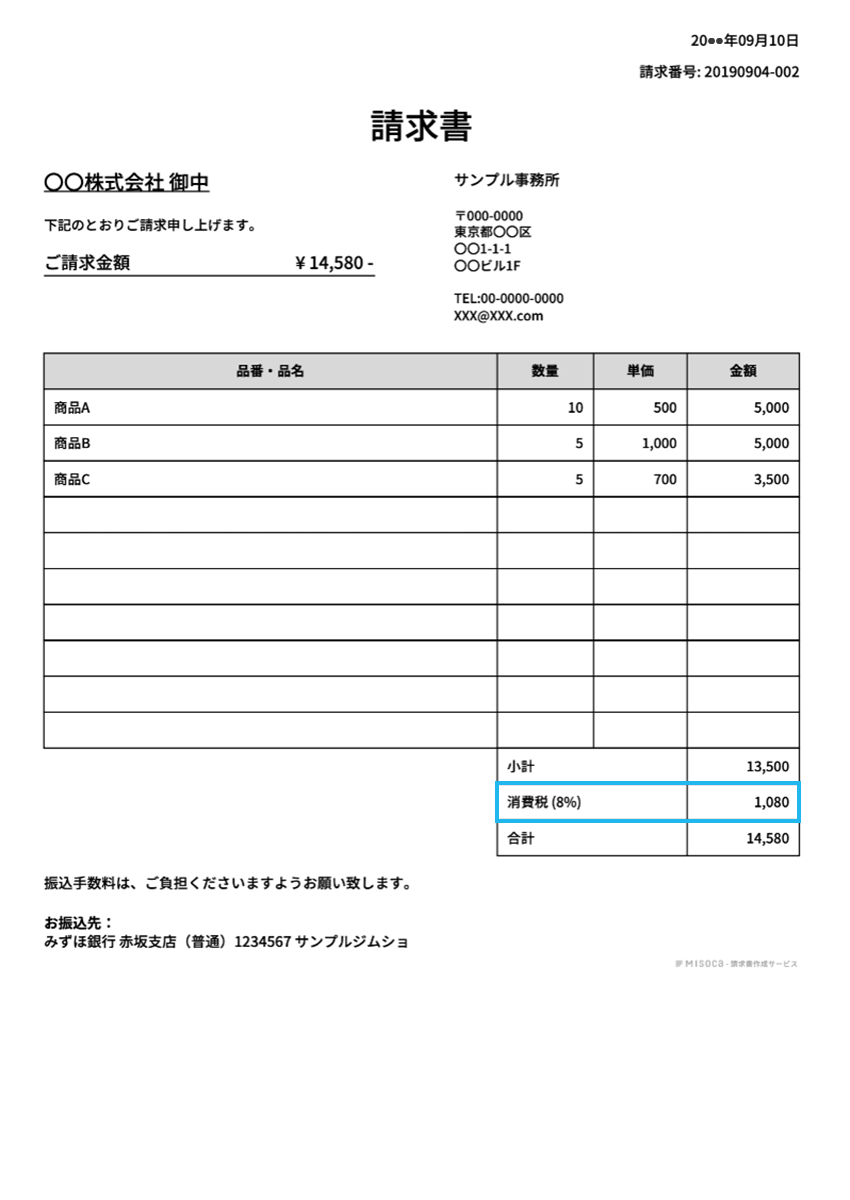

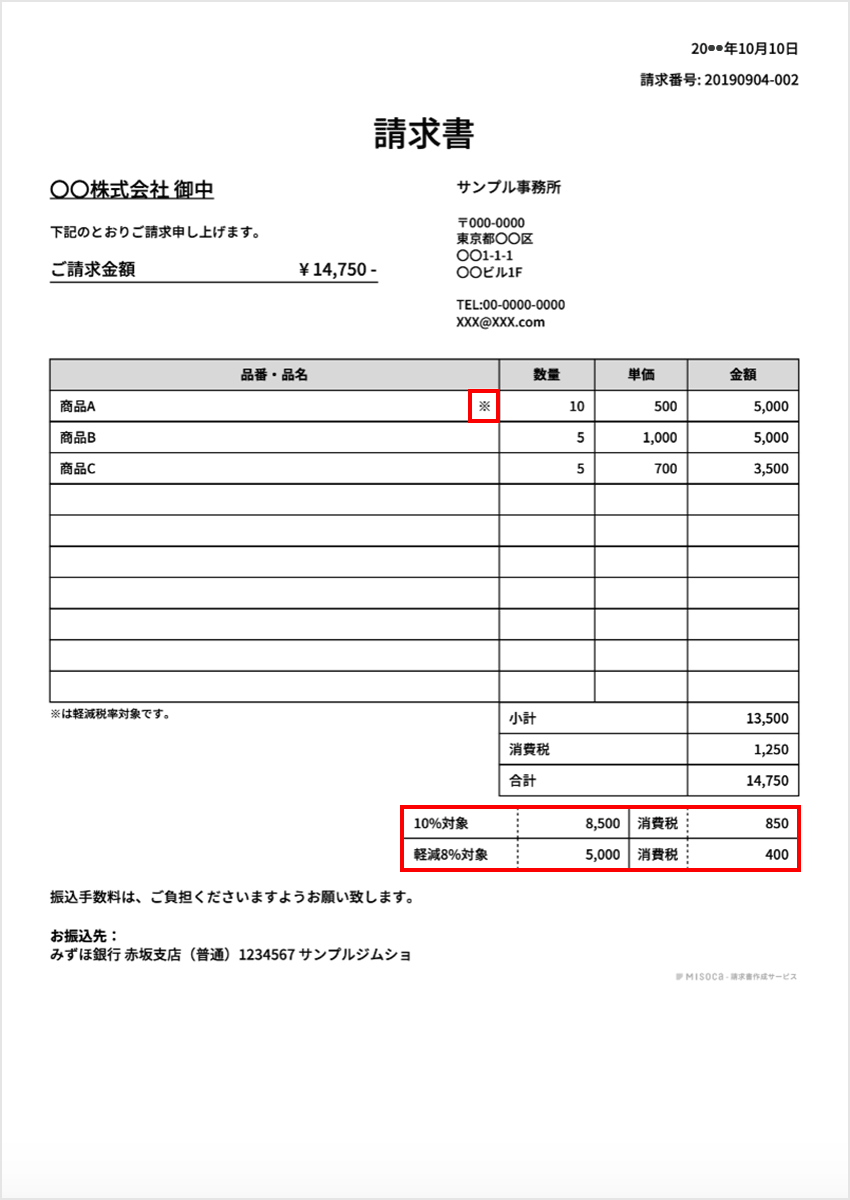

請求書の記入例① 消費税【2019年10月より変更】

2019年10月1日から消費税率が10%に引き上げられました。この増税にともない、生活必需品など一部の品目の消費税率を8%に据え置く「軽減税率制度」が導入されます。これにともなって、軽減税率が関わる事業者は、「区分記載請求書」と呼ばれる新しい形式の請求書を作成するよう求められています。

| 今までの請求書 (~2019年9月30日) | 増税後に導入される区分記載請求書 (2019年10月1日~) |

|---|---|

| 発行者の氏名または名称 取引の年月日 取引の内容(何をいくらで販売したか) 相手先の氏名または名称 | 発行者の氏名または名称 取引の年月日 取引の内容(何をいくらで販売したか) 相手先の氏名または名称 軽減税率の対象品目である旨 税率ごとに区分して合計した対価の税込金額 |

「区分記載請求書」とは?

区分記載請求書は、簡単に言うと今までの請求書に「軽減税率の対象品目である旨」と「税率ごとに区分して合計した対価の税込金額」の2点を付け足したもの。

「税率ごとに区分して合計した対価の税込金額」については、上の記入例のように、税率ごとの税抜金額の合計と、それぞれに対応する消費税額の合計を記載する形でも構いません。

>>個人事業での請求書の書き方・封筒の書き方

区分記載請求書の形式で請求書を作成するかは任意です。ただ、今後は区分記載請求書がないと、消費税を納める際に、受け取った消費税額の合計から仕入分の消費税額を差し引くことができなくなります(仕入税額控除)。10月から区分記載請求書の作成に慣れておくのが良いでしょう。

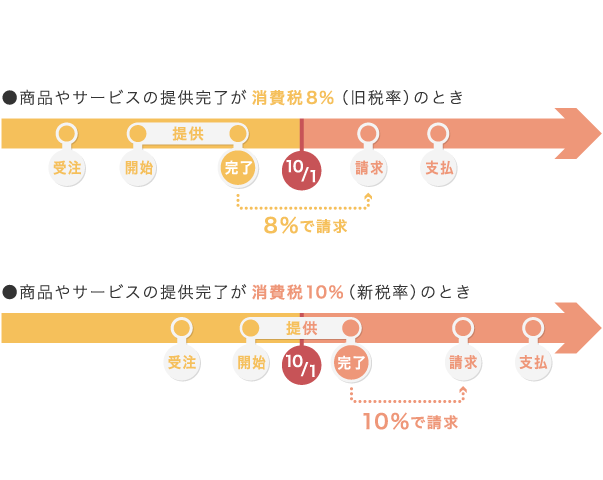

10月をまたぐ取引は消費税率に注意

消費税は、商品やサービスなどの提供が完了したタイミングで発生します。10月をまたぐ取引の請求書を作成する際は、消費税率を間違えないように注意しましょう。

たとえば、2019年9月中に請け負った仕事を10月に納品した場合、消費税は10%となります。一方で9月中に納品したのであれば、たとえ10月に請求書を発行したとしても、消費税は8%です。

>>請求書の消費税はいつから10%に切り替える?

源泉徴収の記載について

源泉徴収に関する記載は、請求書の必須項目ではありません。ただ、相手が源泉徴収義務者で、なおかつあなたの仕事への対価が「源泉徴収が必要な報酬・料金等」にあたる場合は、記載しておくと親切です。請求書に源泉徴収額をあらかじめ記載しておくことで、取引先が源泉徴収税額を計算する手間を省いてあげることができます。

そもそも「源泉徴収」とは、給与や報酬を支払う人が、あらかじめ支払金額から所得税などを差し引くこと。差し引かれた税金は、報酬を支払った側が税務署に納付します。

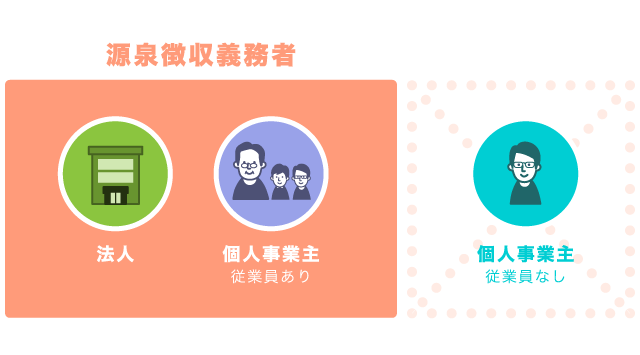

源泉徴収義務者とは

源泉徴収が義務付けられている事業者のことを「源泉徴収義務者」といいます。法人や、従業員を雇って給料を支給している個人事業主などがこれにあたります。ひとりで事業を営む個人事業主は、源泉徴収義務者ではありません。

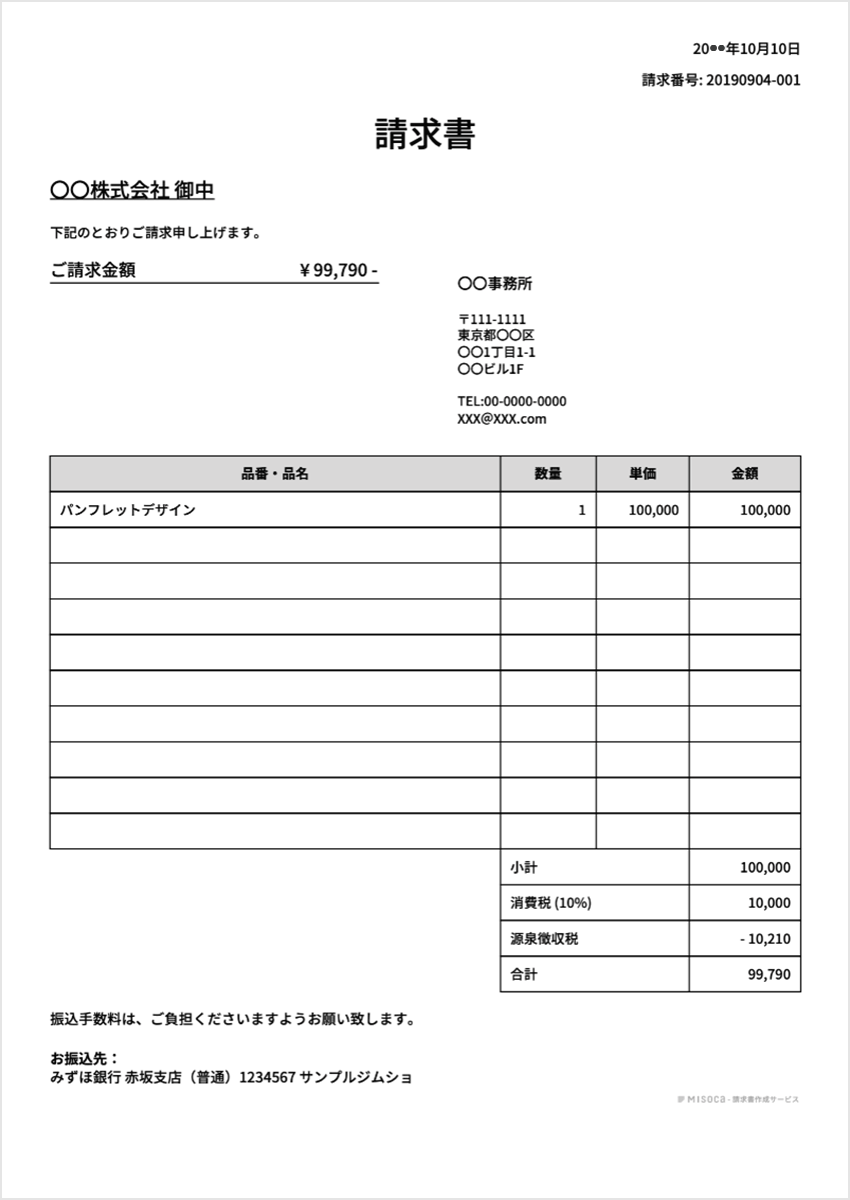

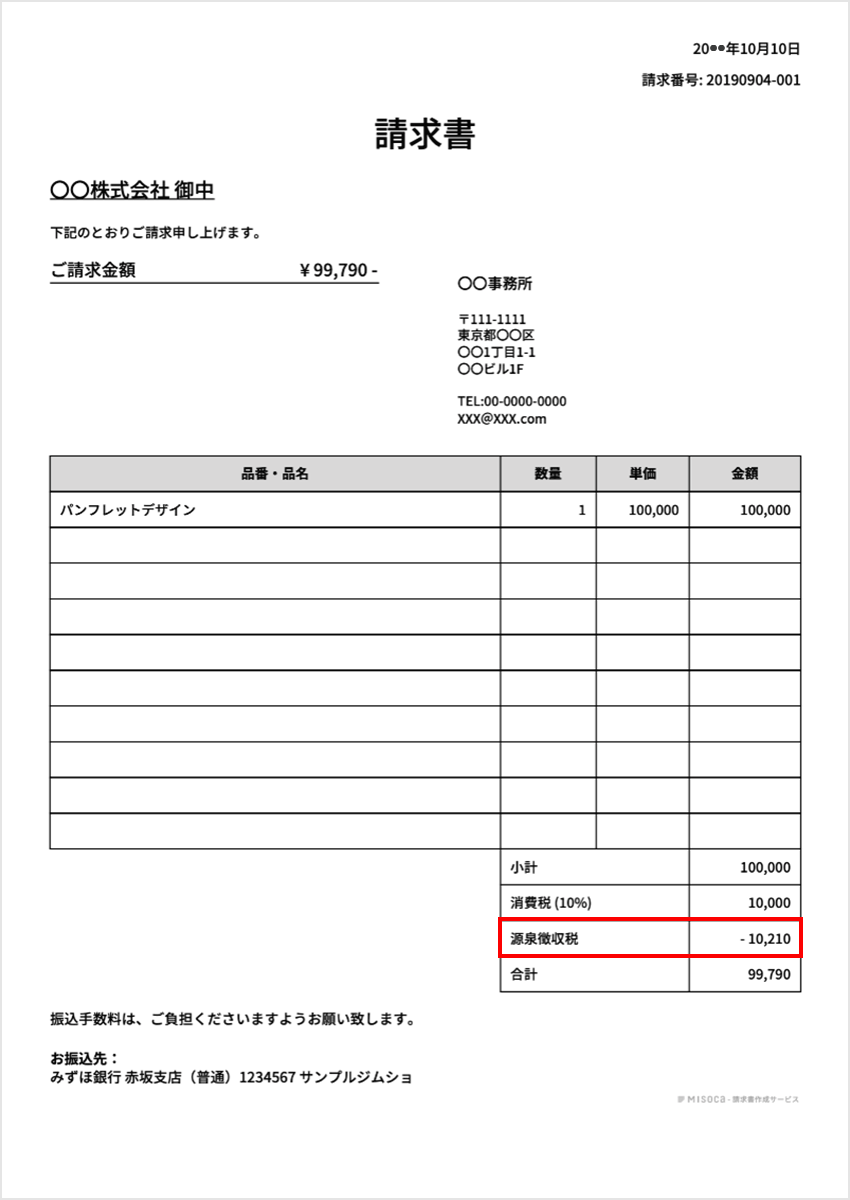

請求書の記入例② 源泉徴収

領収書に源泉徴収の項目を記載するときは、消費税の下に記入するのが一般的です。

源泉徴収の計算方法

源泉徴収の税率は、基本的に10.21%(100万円を超えた分の金額は20.42%)です。例えば、報酬が20万円の場合に差し引かれる所得税の源泉所得税は、20,420円になります。

200,000 × 0.1021 = 20,420円

報酬が130万円の場合、これにかかる源泉所得税は163,360円です。

1,000,000 × 0.1021 + 300,000 × 0.2042 = 163,360円

請求書において、報酬と消費税額を明確に分けて記載していれば、消費税を含まない報酬金額を源泉徴収の計算対象にしてよいことになっています。

請求書作成のポイント - 消費税と源泉徴収について

2019年10月1日から実施された消費税率の引き上げと軽減税率制度の導入にともない、新しく区分記載請求書が導入されました。今までの請求書から変更があるのは、消費税に関する項目です。消費税は源泉徴収額にも関係するので、いまいちどルールをおさらいしておきましょう。

消費税を記載するときのポイント

- 免税事業者でも消費税を請求してOK

- 10月以降は「区分記載請求書」を発行するのが望ましい

- 区分記載請求書がないと「仕入税額控除」が受けられない

区分記載請求書を発行する際は、税率が8%の品目に印をつけるなどして、取引ごとの税率が一目でわかるようにします。また、税率ごとに算出したそれぞれの消費税額の合計も記載しておきましょう。

源泉徴収を記載するときのポイント

- 源泉徴収の記載は任意だが、必要に応じて記載するのが望ましい

- 報酬における源泉徴収の税率は10.21%(100万円以下の場合)

- 源泉徴収された所得税等は、報酬を支払った側が税務署に納付する

相手が源泉徴収義務者で、なおかつ相手方から「源泉徴収が必要な報酬・料金等」を受け取る場合には、請求書に源泉徴収の記載もしておくと親切です。源泉徴収義務者には、法人や、従業員を雇用している個人事業主などが当てはまります。

請求書に源泉徴収額をあらかじめ書いておくことで、取引先の事務負担を減らせるだけでなく、取引先が源泉徴収をし忘れるといったミスを防ぐことができます。

>> クラウド請求書サービスの比較

>> Misocaの請求書作成サービスでできること

>> 請求額・消費税・源泉徴収税の自動計算ツール - 自営百科