インボイス制度で免税事業者はどうなる?課税事業者になるべきか

更新日 2024年8月04日

2023年(令和5年)10月1日から「インボイス制度(適格請求書等保存方式)」が導入されました。これにより、課税事業者へ商品やサービスの提供をしている免税事業者は、取引の継続が難しくなる可能性があります。

- インボイス制度の概要【2023年10月から】

- 免税事業者は不利になる?

- 課税事業者になった方がいいケース

- 課税事業者にならない方がいいケース

- 任意で課税事業者になる方法

- まとめ - 免税事業者が検討すること

インボイス制度の概要【2023年10月から】

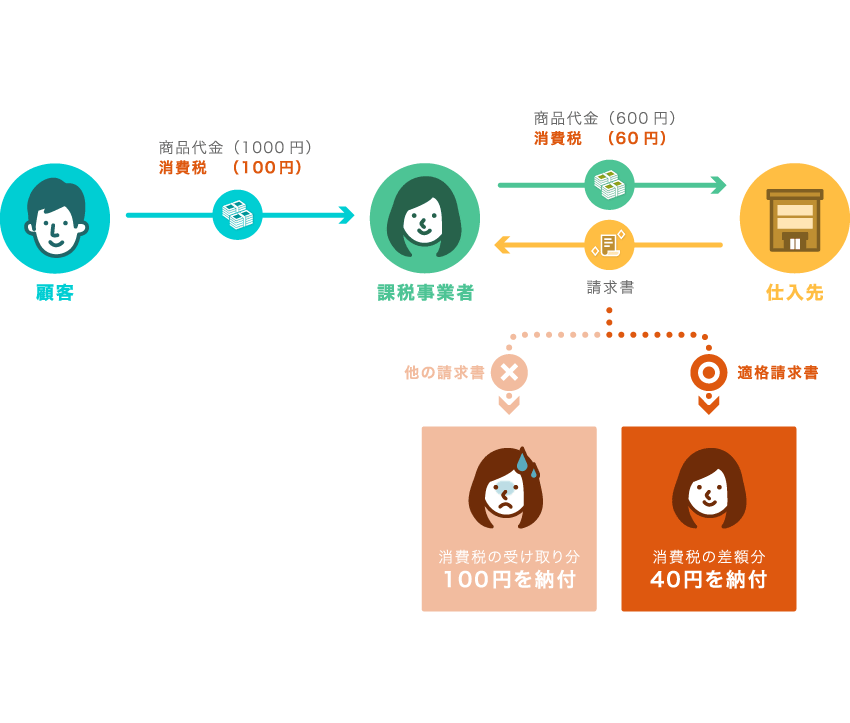

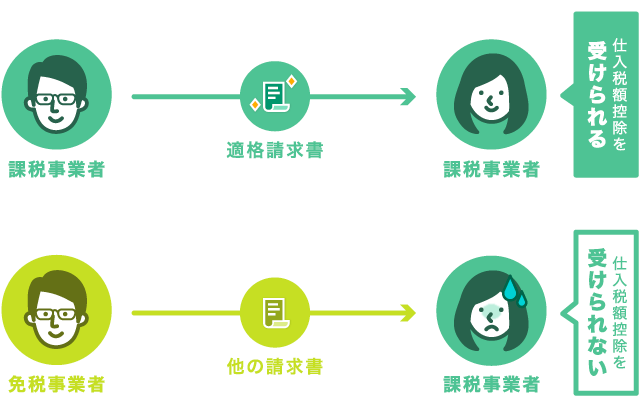

2023年10月1日から、消費税の「インボイス制度」が導入されました。これにより、消費税の課税事業者が仕入税額控除を受けるには、原則として「適格請求書」の受け取りが必須になっています。

ただし、2029年までは段階的な経過措置があります。適格請求書を受け取っていない取引について、控除の額は段階的に減らされ、2029年10月から全く控除を受けられなくなります。

免税事業者は「適格請求書」を発行できません。そのため、課税事業者が免税事業者から仕入れをするとなると、仕入税額控除が受けられないことになります。結果として、課税事業者は免税事業者との取引を減らしていく可能性があります。

免税事業者がすべきこと

インボイス制度の導入によって、課税事業者へ商品やサービスの提供をしている免税事業者は、取引の継続が難しくなるかもしれません。必要に応じて、自身も課税事業者になることを検討しましょう。申請をすれば、任意で課税事業者になることもできます。

とはいえ、課税事業者になれば、納める消費税の分だけ支出が増えるというデメリットもあります。課税事業者になるべきかどうかは、自身の事業におけるメリットとデメリットの両面を慎重に見極める必要があります(この点は後ほど詳述)。

免税事業者は不利になる?

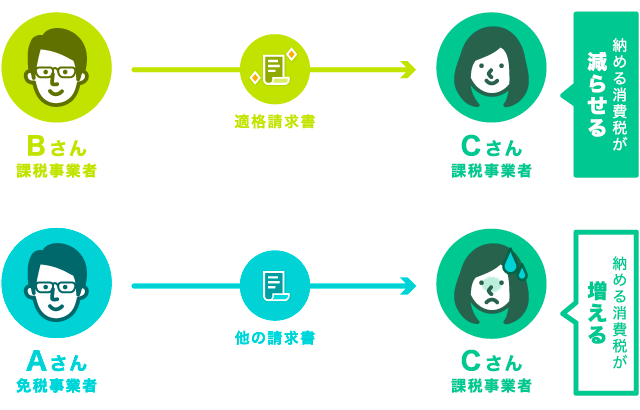

たとえば、免税事業者Aと課税事業者Bが、同じ商品を同じ価格で販売するとしましょう。この場合、課税事業者Cは、同じく課税事業者のBから買ったほうが結果的にお得になります。Bから買えば、「適格請求書」を受け取って仕入税額控除を受けられるからです。

免税事業者のAから買うと、Cは「適格請求書」を受け取れず、消費税の分だけ損をすることになります。消費税の納税額を減らすためには、課税事業者同士で取引をしたほうがお得になるわけです。

ただ、現時点では経過措置があるので、仕入税額控除が全く受けられないわけではありません。「適格請求書」がない場合の控除額は段階的に減っていき、2029年10月の取引から全く控除を受けられなくなります。

課税事業者だけが発行できる「適格請求書」とは

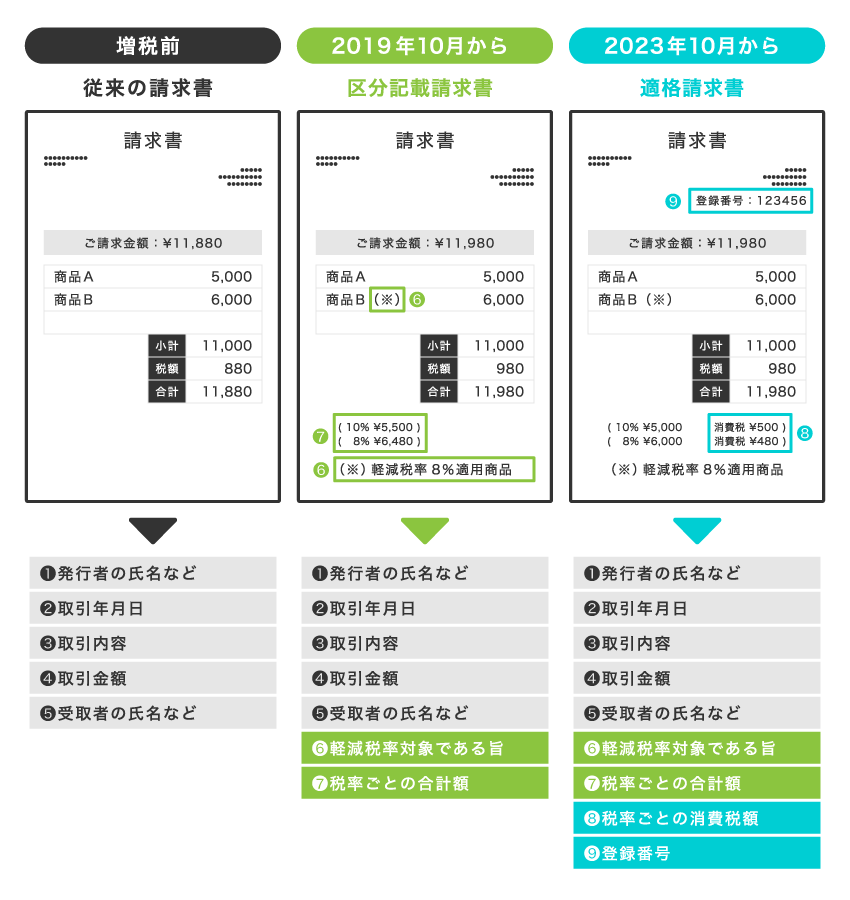

適格請求書とは、2019年10月から導入された「区分記載請求書」に、さらに「税率ごとの消費税額」と「登録番号」を記載したものです。しかし、この「登録番号」を取得できるのは課税事業者だけ。つまり、免税事業者は適格請求書を発行できないのです。

なお、適格請求書は、上記の内容が記載されたレシートや納品書で代用することもできます。とはいえ、いずれにしても「登録番号」の取得は必要です。免税事業者が適格請求書や代用のレシートなどを発行するには、やはり課税事業者になるしかありません。

課税事業者になった方がいいケース

「課税事業者からの売上や報酬がなくなったら困る!」という事業主は、課税事業者になることを検討しましょう。課税事業者になることで消費税分の支出が増えますが、以下のようなケースにおいては、取引相手を失うリスクと比べれば堅実な選択だと言えます。

- 主な売上先が課税事業者の場合

- 企業顧客を新規開拓していきたい場合

主な売上先が課税事業者の場合

課税事業者との取引を継続したい事業者は、自身も課税事業者になっておくと安心です。たとえば、企業から多くの仕事を請けているフリーランスのエンジニアやライターなど。免税事業者のままでは、競合の課税事業者と比べて価格面で不利になってしまいます。

企業の顧客を新規開拓していきたい場合

開業したばかりの事業主でも、課税事業者を相手に顧客の開拓を見込んでいるなら、課税事業者になっておいた方が有利です。基本的に開業後2年間は免税事業者でいられますが、「将来的な事業計画に基づいて早めに課税事業者になる」という選択もアリです。

課税事業者にならない方がいいケース

「課税事業者と取引できなくてもあまり問題ない」という事業者は、みずから課税事業者になる必要はありません。以下のようなケースでは、課税事業者になってもあまり収入は変わらず、むしろ消費税の分だけ支出が増えることになってしまいます。

- 免税事業者同士での取引が主な場合

- 不特定多数を顧客とする業種の場合

- 商品やサービスに独自性がある場合

免税事業者同士での取引が主な場合

主な取引相手に免税事業者が多く、課税事業者との取引が少ない事業主は、インボイス制度の影響をあまり受けません。個人や零細企業を相手にする商売がこれに該当します。

不特定多数を顧客とする業種の場合

小売業や飲食業など、不特定多数の消費者を顧客とする事業の場合も、取引で不利になることは考えにくいです。このような業種では課税売上高が1,000万円を超えることも多いですが、免税事業者でいられるうちは、わざわざ課税事業者にならない方が良いでしょう。

商品やサービスに独自性がある場合

商品やサービスの質で支持を得ている個人事業主や、そもそも競合の少ない事業を営む事業主は、免税事業者のままでも一定の収入をキープできるでしょう。要は、課税事業者の取引先から「コストがかかってもこの人に頼みたい」と思ってもらえれば問題ないのです。

まとめ - 免税事業者が検討すること

インボイス制度の導入で、一部の免税事業者は課税事業者との取引を継続しづらくなるでしょう。課税事業者にしてみると、免税事業者から仕入れをしても「適格請求書」を受け取れず、仕入税額控除が受けられないからです。課税事業者は、課税事業者同士で取引をしないと損してしまうことになるのです。

課税事業者との取引を今まで通り継続したい免税事業者は、自身も課税事業者になることを検討しましょう。とはいえ、課税事業者になると、納める消費税の分だけ支出は増えます。取引先の状況をふまえて判断しましょう。

| 課税事業者になった方がいいケース | 課税事業者にならない方がいいケース |

|---|---|

|

|

任意で課税事業者になるには、所定の申請書を税務署へ提出すればOK。原則として「提出した翌年」から、課税事業者になれます。なお、適格請求書を発行するためには「適格請求書発行事業者の登録申請書」も提出する必要があります。