消費増税からインボイス制度への完全移行まで

更新日 2024年8月04日

2019年10月の消費増税に伴う「軽減税率制度」の導入を皮切りに、消費税に関わる制度改正が段階的に実施されています。2029年に予定されている「インボイス制度」への完全移行まで、免税事業者は課税事業者は方針を見直していく必要があります。

- 制度改正のスケジュール

- 【2019年10月】軽減税率制度の導入

- 区分記載請求書とは?

- 税率を区別した帳簿づけ

- 【2023年10月】インボイス制度の導入(経過措置あり)

- 適格請求書とは?

- インボイス制度の経過措置

- 【2029年10月】インボイス制度への完全移行

- 要注意! 制度が切り替わる年の仕入税額控除

- まとめ - 2029年までの重要ポイント

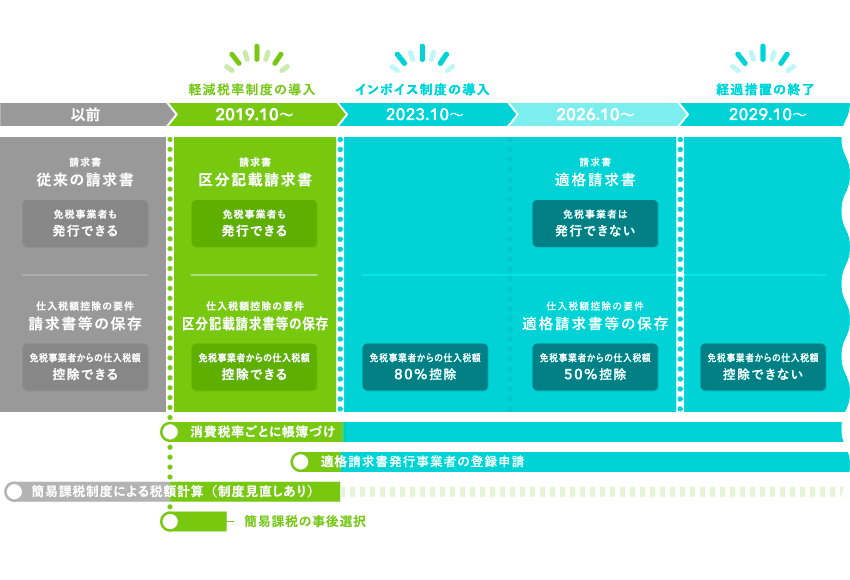

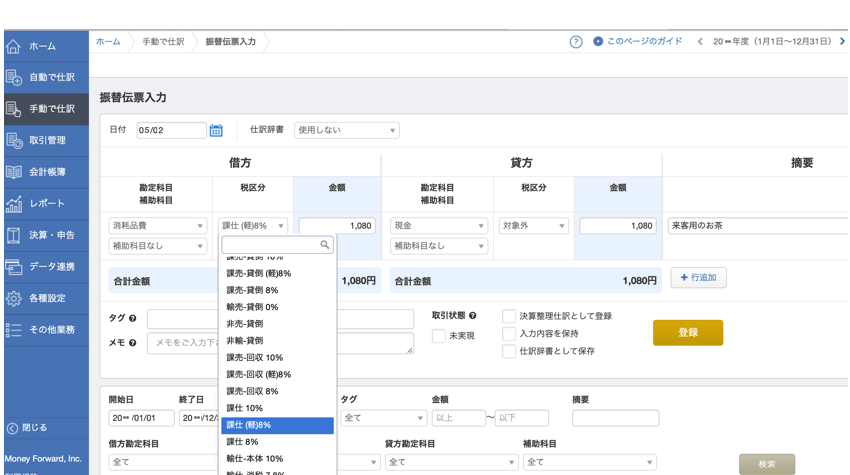

制度改正のスケジュール

2019年10月の消費増税と同時に「軽減税率制度」が導入され、消費税に関わる会計業務の一部が変更されました。今後も続く制度改正に伴って、段階的に会計業務を見直していく必要があります。

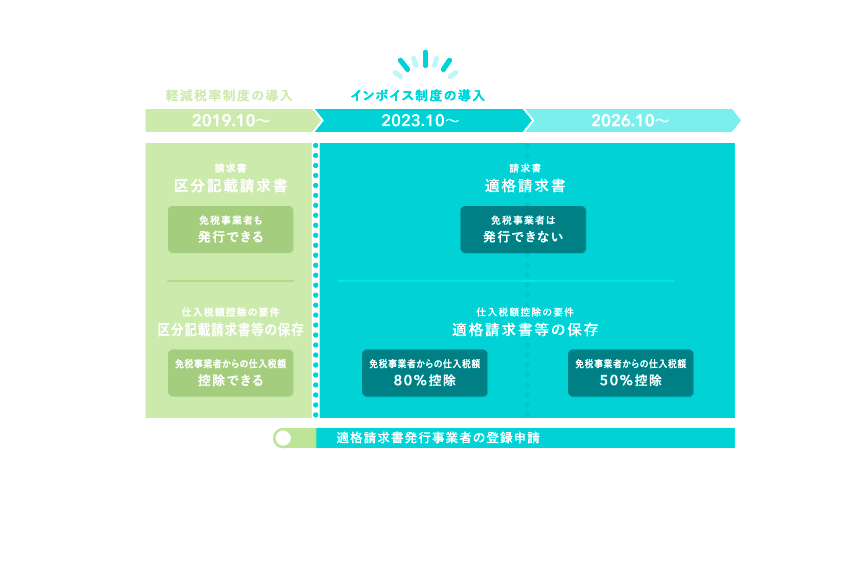

消費税に関わる制度改正について、大まかなスケジュールは以下のとおりです。「2019年10月」「2023年10月」「2029年10月」の3つが主なターニングポイントです。

個人事業主が特に気をつけるべきは「請求書の様式」です。制度改正によって「仕入税額控除の要件」が変わり、発行・受領すべき請求書が段階的に変化していきます。なお、上記は基本的に課税事業者のスケジュールですが、これらの制度改正は免税事業者にも影響します。

>> インボイス制度で免税事業者はどうなる?

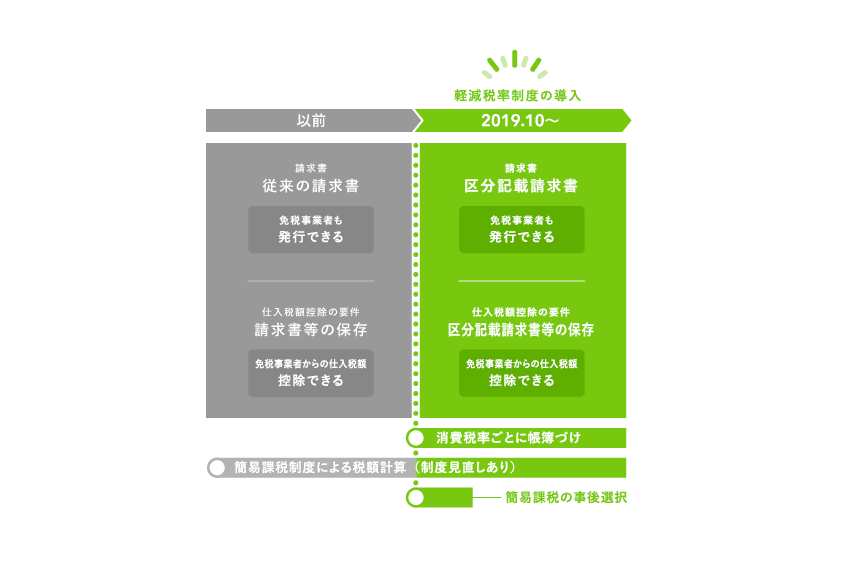

【2019年10月】軽減税率制度の導入

2019年10月の消費増税で、消費税率が8%から10%に引き上げられました。しかし、同時に導入された「軽減税率制度」によって、食料品などは消費税率が8%のままです。そのため、標準税率(10%)と軽減税率(8%)の区別が必要となりました。

2019年10月の制度改正に伴って、消費税に関する会計業務のポイントとなるのは、主に以下の3点です。

- 必要事項が記載された「区分記載請求書」を発行、受領する

- 標準税率と軽減税率を区別して帳簿づけを行う

- 「簡易課税制度の事後選択」の特例を利用するか検討する

それぞれのポイントについて、以下で説明します。

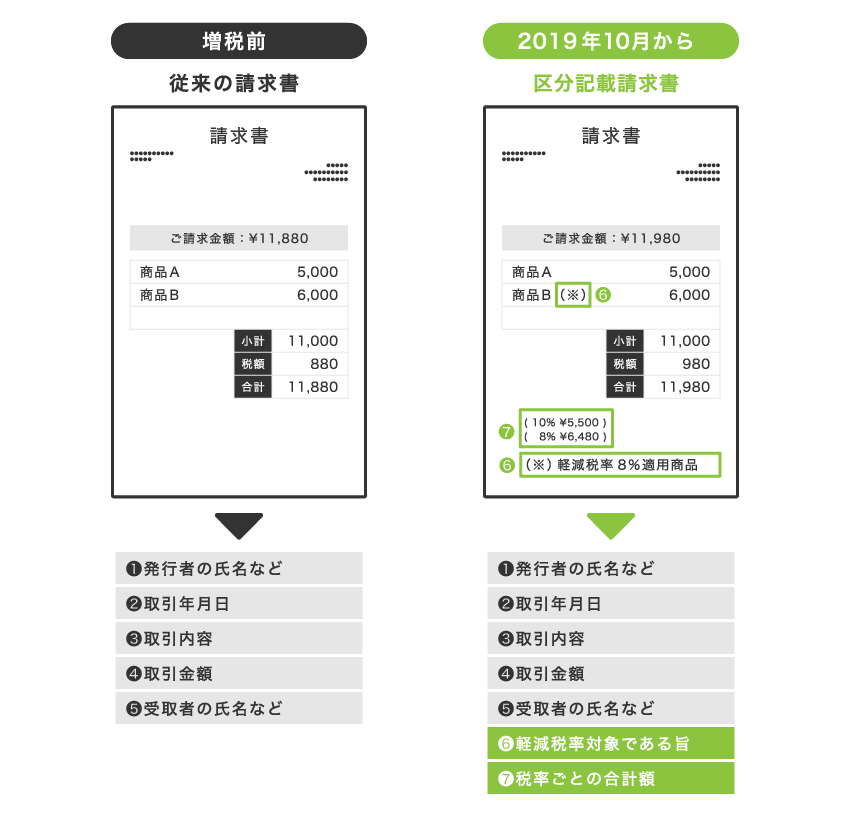

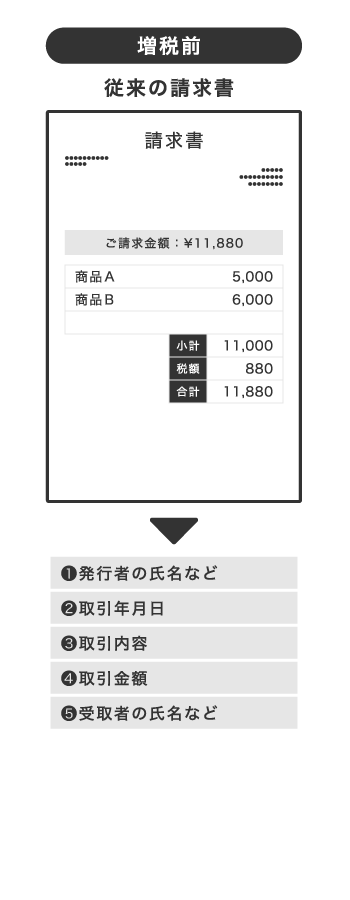

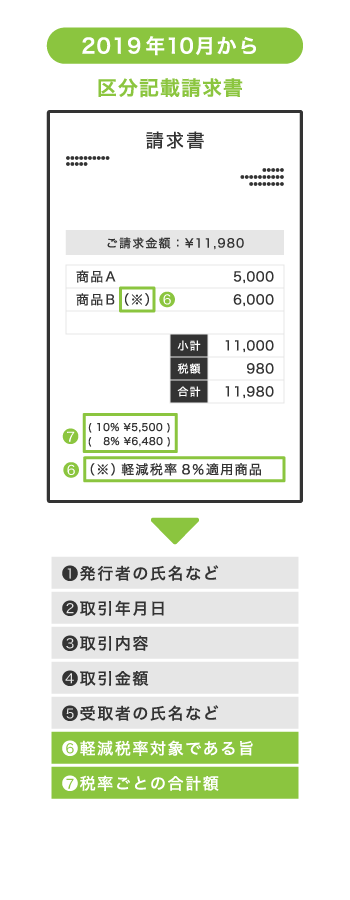

区分記載請求書とは?

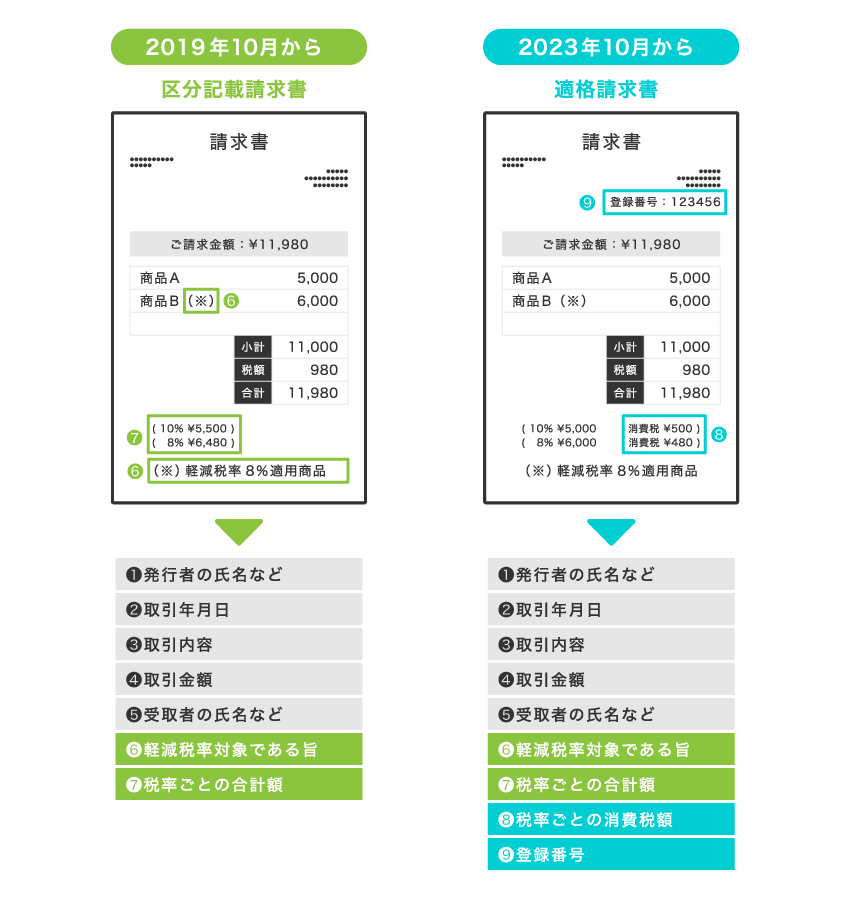

2019年10月〜2023年9月までは、課税事業者が仕入税額控除を受けるためには「区分記載請求書」の保存が必須でした。区分記載請求書とは、従来の請求書に以下の記載項目を加えた様式のことです。

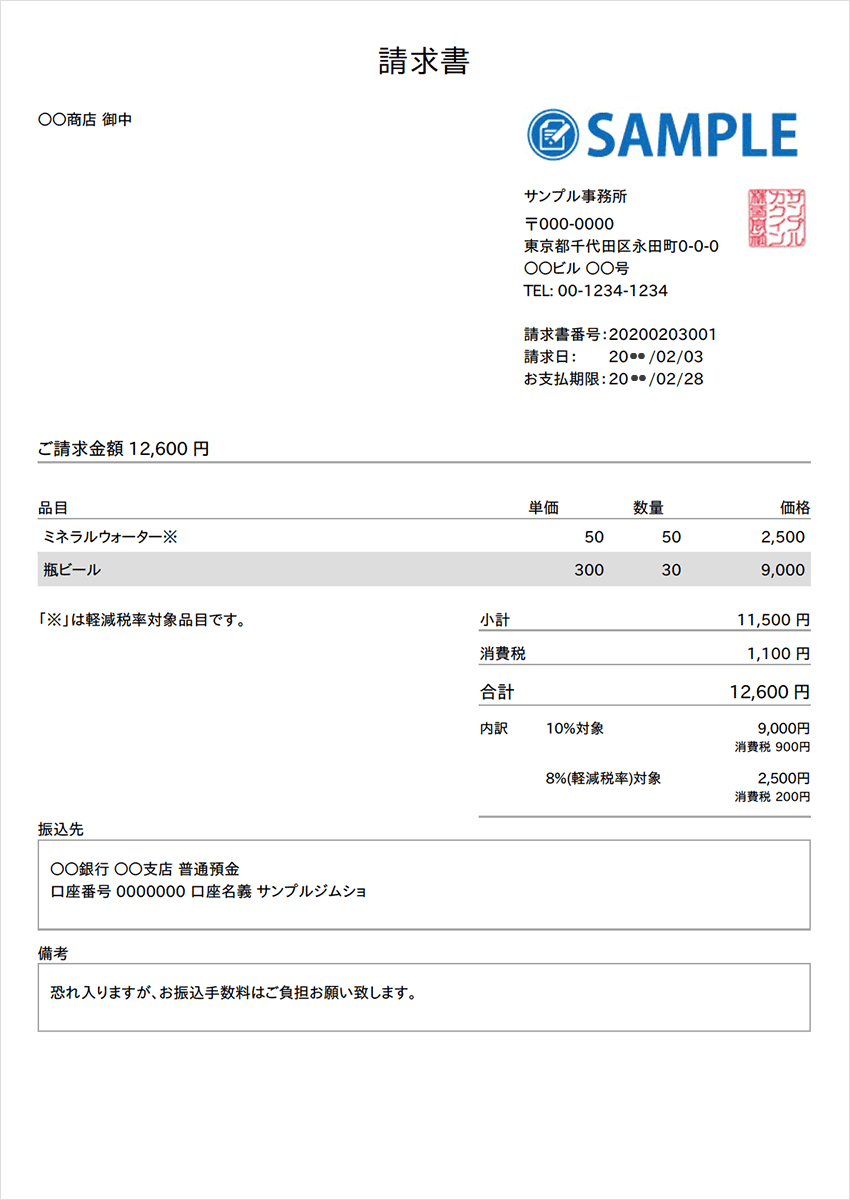

以下は「マネーフォワードの請求書作成ソフト」を使って作成した区分記載請求書の一例です。ソフトを使えば、必要事項が記載された請求書を誰でもカンタンに作成できます。

税率を区別した帳簿づけ

課税事業者は、消費税の納税額を正確に算出するため、日頃から「標準税率(10%)の取引」と「軽減税率(8%)の取引」を区別して記帳する必要があります。特に、軽減税率の対象となる費用を支払った際は注意しましょう。

たとえば、税込経理方式では以下のように目印(☆)を付けるなどして、標準税率と軽減税率の支出を区別して記帳します。

経費の記帳例 - 税込経理方式

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月2日 | 消耗品費 1,080 | 現金 1,080 | 来客用のお茶(☆) |

| 20XX年5月3日 | 消耗品費 1,100 | 現金 1,100 | ファイル |

会計ソフトを使った帳簿づけでは、以下のように記帳のタイミングで税区分を選択できます。これだけで消費税額が適切に管理されるため、税率を区別した帳簿づけにも手間がかかりません。

【2023年10月】インボイス制度の導入

2023年10月から、消費税の「インボイス制度(適格請求書等保存方式)」が導入されました。これ以降、課税事業者が仕入税額控除を受けるには「適格請求書」の保存が必須となっています。

インボイス制度の導入に伴う会計業務のポイントは、主に以下の2点です。なお、インボイス制度の導入後も、帳簿づけの方法は変わりません。

- 区分記載請求書ではなく「適格請求書」を発行、受領する

- インボイス制度の「経過措置」に従って納税額を算出する

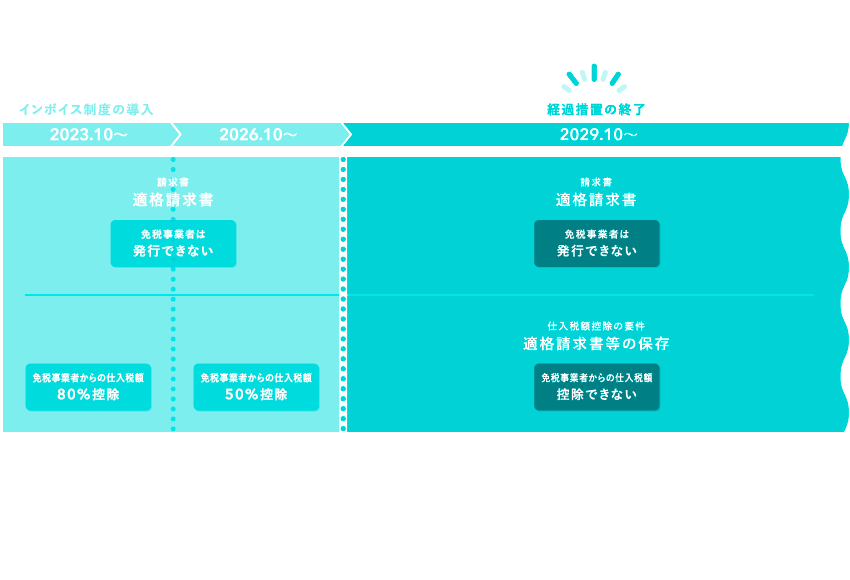

ちなみに、適格請求書を受け取れなかった場合も、2029年10月までは一定の割合で仕入税額控除を受けられます(経過措置)。2023年10月1日から2026年9月30日までは80%控除、2026年10月1日から2029年9月30日までは50%控除です。この経過措置は2029年9月30日をもって終了予定です。

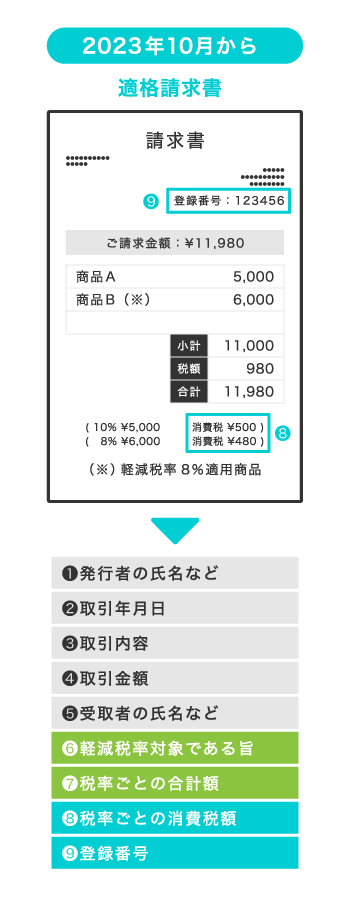

適格請求書とは?

適格請求書とは、区分記載請求書の様式に以下の項目を追加した請求書のことです。「登録番号」は、適格請求書の発行事業者だけに割り振られるシリアルナンバーのようなもので、申請をしないと交付されません。

免税事業者は「登録番号」の交付を受けられないため、適格請求書を発行できません。課税事業者は、免税事業者との取引では適格請求書を受け取れず、今までと同じ仕入税額控除を受けることができません。

インボイス制度の経過措置

先述の通り、2029年10月までは、「適格請求書」がない取引についても「区分記載請求書」があれば仕入税額の一部を控除できます。これが、インボイス制度の経過措置です。免税事業者との取引についても、2023年10月1日から仕入税額控除をスパッと受けられなくなるわけではないのです。

適格請求書が無い場合の仕入税額控除の額

| 期間 | 仕入税額控除の額 |

|---|---|

| 2023年10月 ~ 2026年9月 | 仕入税額の80% |

| 2026年10月 ~ 2029年9月 | 仕入税額の50% |

| 2029年10月以降 | 仕入税額控除は受けられない |

この表の通り、適格請求書が無い場合の控除額は2026年10月から50%に減額されます。そして、2029年9月30日に経過措置が終了し、それ以降は控除を受けられません。

経過措置があるとはいえ、免税事業者から仕入れをすると消費税の納税額で不利になることに変わりはありません。いずれ仕入税額控除が受けられなくなることもふまえ、課税事業者は免税事業者との取引を継続すべきかの検討にせまられます。

【2029年10月】インボイス制度への完全移行

2029年10月、経過措置が終了し、インボイス制度への移行が完了します。これ以降、適格請求書を受け取っていない取引については、全く仕入税額控除を受けることができません。

このタイミングで、会計業務に大きな変更点はありません。引き続き、納税額を算出する際には「適格請求書がある仕入税額」と「適格請求書が無い仕入税額」を区別する必要がありますが、経過措置が無いぶん計算自体はシンプルになります。

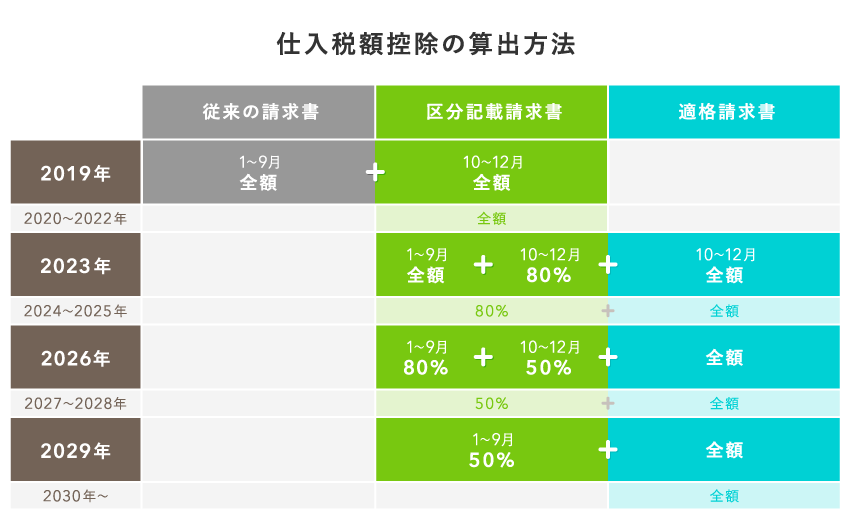

要注意! 制度が切り替わる年の仕入税額控除

軽減税率制度とインボイス制度は、どちらも年の途中で導入されます。また、インボイス制度の経過措置の内容が切り替わるのも10月です。年の変わり目にキリよく新制度が始まるわけではないので、制度が切り替わる年の仕入税額控除の計算が複雑になります。

注意が必要なのは、2019年・2023年・2026年・2029年の仕入税額控除です。これらの年は「取引の時期」と「請求書の様式」によって、控除の対象となる仕入税額が以下のように異なります。

その時々で仕入税額控除の要件を満たす請求書しか受け取っていなければ、ここまで複雑な計算をする必要はありません。やむを得ず、要件を満たさない様式の請求書を受け取ってしまった場合は、仕入税額控除の計算に注意しましょう。

まとめ - 2029年までの重要ポイント

2019年~2029年にかけて、消費税に関する制度改正が段階的に実施されます。それに伴って、課税事業者は一部の会計業務を見直さなければなりません。制度改正の大まかなスケジュールは以下のとおりです。

ほぼ全ての事業主に影響するのが、制度改正に伴う「請求書の様式」の変化です。仕入税額控除の要件の改正に伴って、扱うべき請求書が以下のように変わっていきます。

請求書の様式

| ~2019年9月 | 2019年10月~2023年9月 | 2023年10月~ |

|---|---|---|

| 従来の請求書 | 区分記載請求書 | 適格請求書 |

なお、免税事業者は「適格請求書」を発行できません。そのため、2023年10月以降は、免税事業者に支払う仕入税額が、以下のように少しずつ仕入税額控除の対象から除外されていきます。

段階的に減額される仕入税額控除の扱い

| 2023年10月~2026年9月 | 2026年10月~2029年9月 | 2029年10月~ |

|---|---|---|

| 80%が仕入税額控除の対象 | 50%が仕入税額控除の対象 | 仕入税額控除の対象外 |

2023年10月以降は、課税事業者は基本的に「インボイス(適格請求書)」の発行が必要です。専用の請求書ソフトを使えば、インボイスも簡単に発行できます。

>> マネーフォワード クラウド請求書(インボイスの発行に対応)

>> 請求書の消費税と源泉徴収に関するまとめ

>> 軽減税率に関わる会計業務まとめ