個人事業主の国民年金 - 保険料や仕訳方法など

更新日 2025年5月30日

- 個人事業主にとっての国民年金とは?

- 国民年金保険料の金額とその推移について

- 国民年金保険料の支払い方法と前納割引について

- 納付した保険料は社会保険料控除として控除できる

- 【すでに終了】後納制度について - 平成27年10月〜平成30年9月

- 国民年金保険料の仕訳について

- 個人事業主の国民年金まとめ

個人事業主にとっての国民年金とは?

国民年金は、日本国内に住んでいる20歳〜60歳の全ての人が加入する公的年金です。 これに加入しておくことで、老齢・障害・死亡により「基礎年金」を受けることができます。 国民年金の保険者には「第1号被保険者」「第2号被保険者」「第3号被保険者」の3種類があり、 個人事業主は「第1号被保険者」に当てはまります。

国民年金の概要

| 年度 | 4月1日〜翌年3月31日 |

|---|---|

| 納付書の送付時期 | 4月 |

| 保険料 | 月額17,510円 |

| 控除証明書の送付時期 | 11月 |

| 運営 | 日本年金機構 |

※ 保険料は年度ごとに改定される

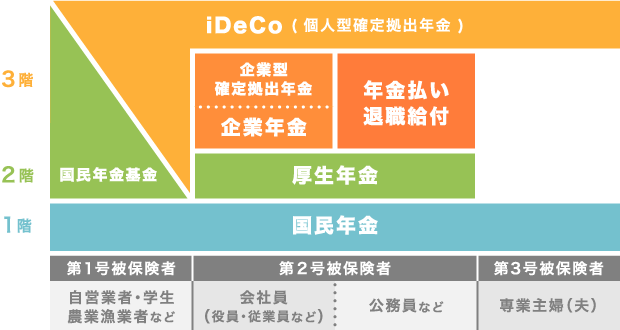

日本の年金制度は「3階建て」の構造で説明されます。 1階部分の土台は、みんな共通して加入する国民年金(基礎年金)。 2階部分は厚生年金。ここまでが公的年金で、残りの3階部分は任意加入の企業年金や個人型の確定拠出年金などです。

個人事業主は厚生年金や企業年金に加入できないので、 会社員の2階部分と3階部分に相当する年金として、 国民年金基金や個人型確定拠出年金(iDeCo)などに任意で加入することができます。

日本の年金制度

平成27年より共済年金は厚生年金に統合されました。現在の公務員は厚生年金に加入しています。

企業年金を大別すると、厚生年金基金、企業型確定拠出年金、確定給付企業年金の3種類に分けられます。

国民年金保険料の金額とその推移について

国民年金で納める保険料は、所得に関係なく全員一律です。令和7年度の国民年金保険料は月額17,510円です(令和7年度の保険料は2025年4月〜2026年3月に支払う)。

国民年金の保険料は毎年度見直しが行われます。ここ数年は、おおよそ月額17,000円で推移しています。

国民年金保険料の支払い方法と前納割引について

支払い方法は、金融機関窓口やコンビニでの現金払い、口座振替などが選択できます。 まとめ払いをすると、割引が適用されます。

たとえば、銀行口座からの振替で2年前納した場合、おおよそ1ヶ月分の割引になります。

>> 振替方法ごとの納付額・割引額・振替日 - 日本年金機構

納付した保険料は社会保険料控除として控除できる

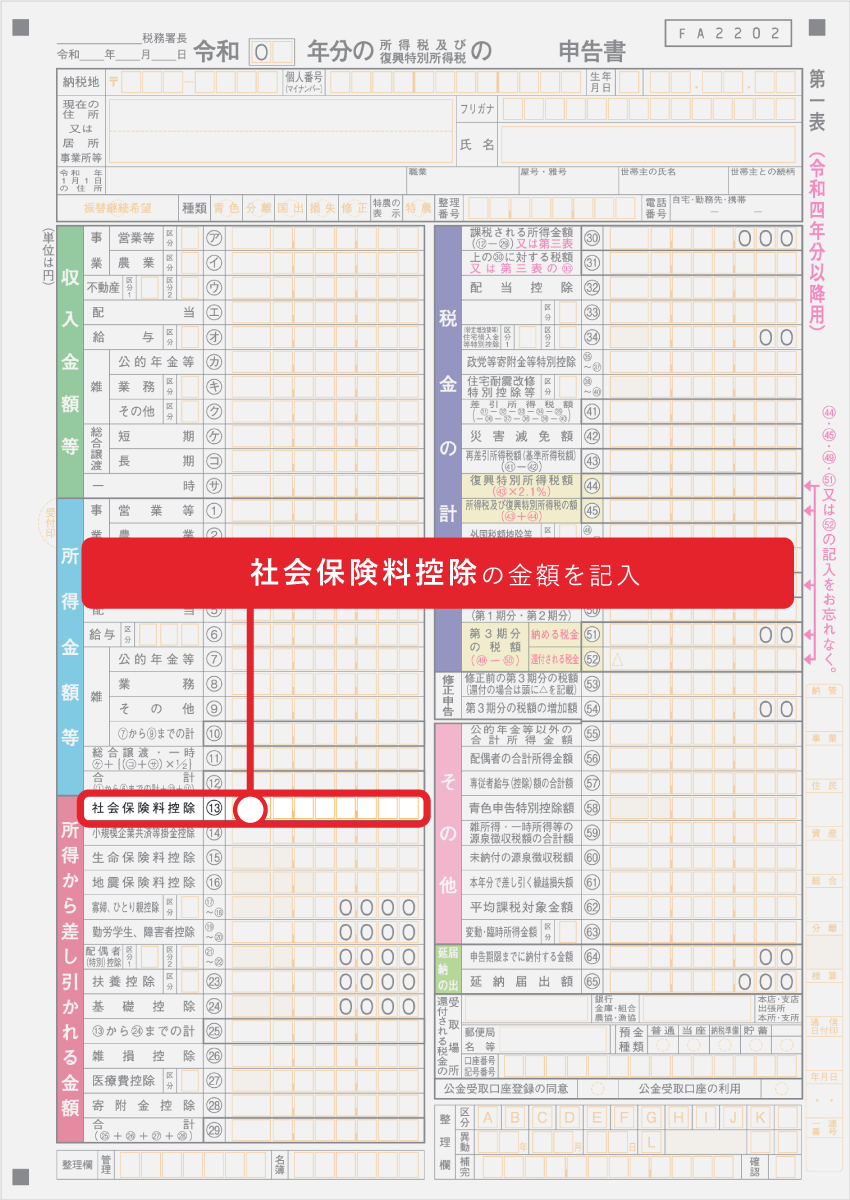

支払った国民年金の保険料は社会保険料控除として、全額が所得から控除できます。 個人事業主が確定申告で提出する確定申告書に、社会保険料控除の記入欄があるので、 そこに支払った金額を記入します。

正しく年金を納めていれば、毎年11月頃に年金機構から控除証明書が送られてきます。 ここに、その年分の社会保険料控除として控除できる金額が明記されています。 控除証明書が送られてくるのは11月ですが、この証明書の記載の通りにその年度分の控除額を記入すればOKです。 (その年の1月から9月の間に保険料を納めた実績のない方で、10月から納め始めた方には翌年の2月上旬に送付されます。)

確定申告書を書類提出する場合、この控除証明書は添付書類台紙と呼ばれる用紙に貼り付けて税務署へ提出します。

先述のように国民年金を2年分まとめて前納した場合、2年分の支払額をその年の社会保険料控除にすることもできます。 その2年分の支払額をその年の社会保険料控除として控除するか、 各年分に相当する金額を各年で控除するかは、本人が選択できます。

【すでに終了】後納制度について - 平成27年10月〜平成30年9月

後納制度とは、時効で納めることができなかった国民年金保険料について、平成27年10月から平成30年9月までの3年間に限り、過去5年分まで納めることができる制度です。(5年後納制度) 2018年(平成30年)9月30日をもって、受付を終了しました。

後納制度によって納めた過去の社会保険料は、その年の社会保険料控除として控除してもらうことができます。

国民年金の仕訳方法について

国民年金は、国民健康保険料と同じく、事業主本人の個人的な支出と考えます。 個人事業の経費としては扱えません。ですので、国民年金を支払っても特に帳簿づけをする必要はありません。

事業用の銀行口座などから国民年金保険料の口座振替をしている場合などで、 帳簿づけをする必要がある場合には「事業主貸」の勘定科目を利用して仕訳しましょう。

複式簿記での仕訳例

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年6月1日 | 事業主貸 17,000 | 普通預金 17,000 | 国民年金保険料 |

個人事業主の国民年金まとめ

日本の年金制度において3階建ての1階部分に相当する国民年金(基礎年金)は、全ての国民が加入するものです。 個人事業主も例外ではなく、国民年金に加入する必要があります。これが最低限の年金で、老後にむけて個人的にもっと備えをしておきたい方は、国民年金基金や個人型確定拠出年金(通称iDeCo)に加入することができます。

国民年金の保険料は全員一律です。令和7年度の国民年金保険料は月額17,510円です(令和7年度の保険料は2025年4月〜2026年3月に支払う)。

保険料をまとめて前納することで、割引が適用されます。支払った保険料の金額は、社会保険料控除として所得から控除できます。 所得から控除することで、納める所得税や住民税の金額が少なくなります。

国民年金の支払いは、事業の支出ではなく個人事業主本人のプライベートな支出と考えるので、 帳簿に記帳する必要はありません。やむをえず記帳する場合には「事業主貸」の勘定科目を利用して仕訳します。

- 全ての人が加入する国民年金に、個人事業主も加入する必要がある

- もっと年金を備えたい場合は、任意で国民年金基金やiDeCoなどに加入する

- 前納することで保険料が割引になる(2年前納で、およそ1ヶ月分の割引)

- 国民年金として納めた金額は「社会保険料控除」として所得から控除できる

- 事業主の個人的な支出なので帳簿づけの必要なし(仕訳する場合は「事業主貸」を用いる)

>> 社会保険料控除について - 国民年金と国民健康保険

>> 国民健康保険について

>> 個人事業主が納付する税金の仕訳一覧