青色申告で必要な帳簿【複式簿記のやり方】65万円控除を狙うには?

更新日 2025年5月28日

個人事業主・フリーランス向けに、青色申告で必要な帳簿の種類や、確定申告までの流れを分かりやすく解説します。白色申告と比べると、使用する帳簿や記帳の手順に加え、確定申告の提出書類などが異なります。

- 青色申告での帳簿付けの流れ

- 青色申告に必要な帳簿

- 青色申告の主要簿

- 青色申告の補助簿

- 【会計ソフトあり】帳簿付けの流れ

- 【会計ソフトなし】帳簿付けの流れ

- 確定申告での注意点 - 65万円控除を狙うには?

- 帳簿や領収書は提出する?

- まとめ

青色申告の帳簿付け - 1年の流れ

青色申告を選んだら、国税庁が推奨する方法で、正しく帳簿付けを行わないといけません (複式簿記など)。そのご褒美として、節税につながる様々な特典が受けられます。

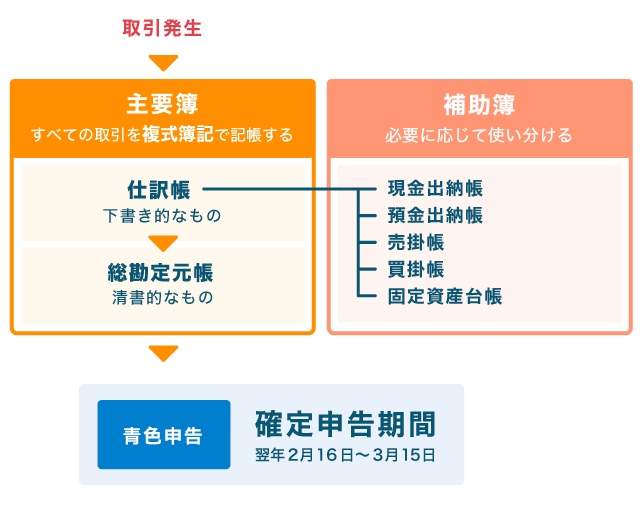

青色申告での帳簿付けの流れ

※青色申告特別控除10万円を狙うなら、主要簿は不要

帳簿付けをサボっていると、最悪の場合、青色申告の取り消し処分を受ける可能性もあります。遅くとも確定申告の時期までには、1年分の帳簿付けを済ませておきましょう。

近年では、パソコンを使って帳簿付けをするのが一般的です。エクセルで作成しても構いませんが、青色申告向けのクラウド会計ソフトを使うのもおすすめです。多くの作業を自動化できるので本業に専念できます(詳細は後述)。

青色申告に必要な帳簿

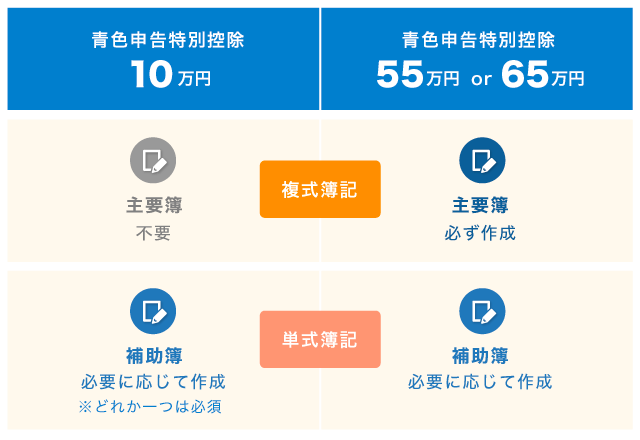

青色申告に必要な帳簿は「主要簿」と「補助簿」の2つに大別できます。55万円・65万円の青色申告特別控除を狙う場合は、両方を用意する必要があります。

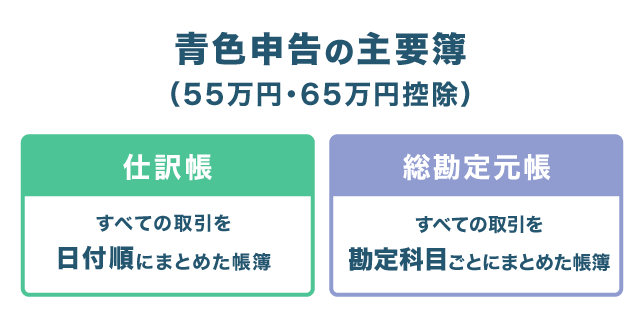

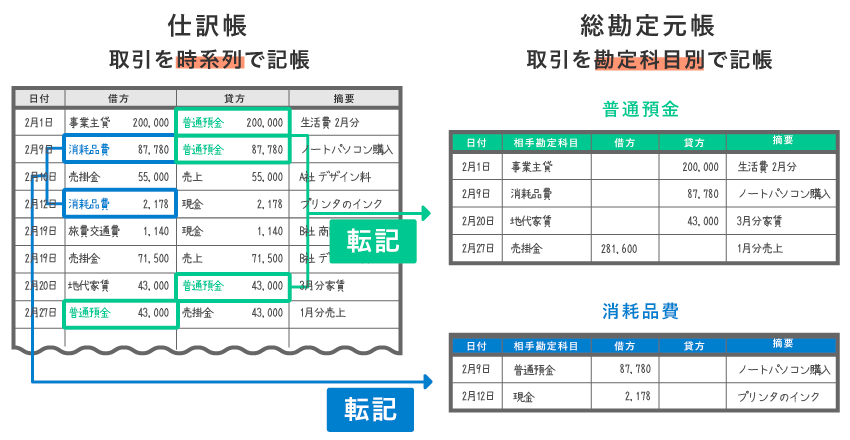

青色申告の主要簿とは(仕訳帳・総勘定元帳)

青色申告の主要簿とは、要するに「仕訳帳(シワケチョウ)」と「総勘定元帳(ソウカンジョウモトチョウ)」のことです。それぞれ、おおまかに下記のような役割を持っています。

| 仕訳帳 | すべての取引を時系列で記帳する 勘定科目の種類に関係なく、1月1日から12月31日まで、単純に日付順で取引が並んでいる |

|---|---|

| 総勘定元帳 | すべての取引を勘定科目別に記帳する 勘定科目ごとに取引を記録する「元帳」を1つにまとめたものを「総勘定元帳」と呼ぶ |

主要簿は55万円か65万円の青色申告特別控除をねらう場合に用意する帳簿です。この2つは必ず「複式簿記」のフォーマットで作成します。なお「10万円の特別控除でいいや」という場合、主要簿を作る必要はありません。

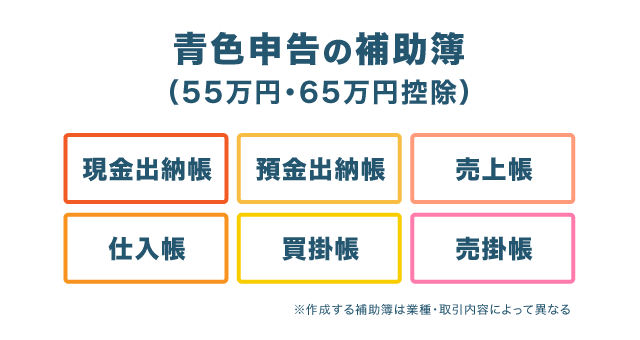

青色申告の補助簿とは

主要簿の補助的な役割を担うのが「補助簿」です。業種や取引の内容によって、使用する補助簿は異なります。たとえば、売掛金が発生しない個人事業主なら「売掛帳」を作る必要はありません。下記で例示したもの以外にもさまざまな補助簿があり、必要に応じて作成します。

| 現金出納帳 | 現金の出入りや残高を記帳する |

|---|---|

| 預金出納帳 | 預貯金の出入りや残高を記帳する |

| 売掛帳 | 売掛金の回収状況を記帳する |

| 買掛帳 | 買掛金の回収状況を記帳する |

| 経費帳 | 経費を勘定科目ごとに記帳する |

| 固定資産台帳 | 減価償却の処理状況を記帳する |

補助簿に関しては、必要なものだけ作成すればOKです。なお、補助簿はどれも単式簿記で構いません。

【会計ソフトあり】帳簿付けの流れ

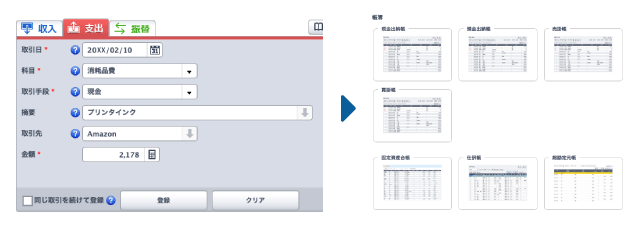

青色申告用のクラウド会計ソフトを利用すると、取引の日付や金額などを入力するだけで、複式簿記での帳簿付けができます。「借方・貸方とかよくわからん!」という個人事業主にもおすすめです。

帳簿付けの流れ(会計ソフトの場合)

※画像は「やよいの青色申告 オンライン」のもの

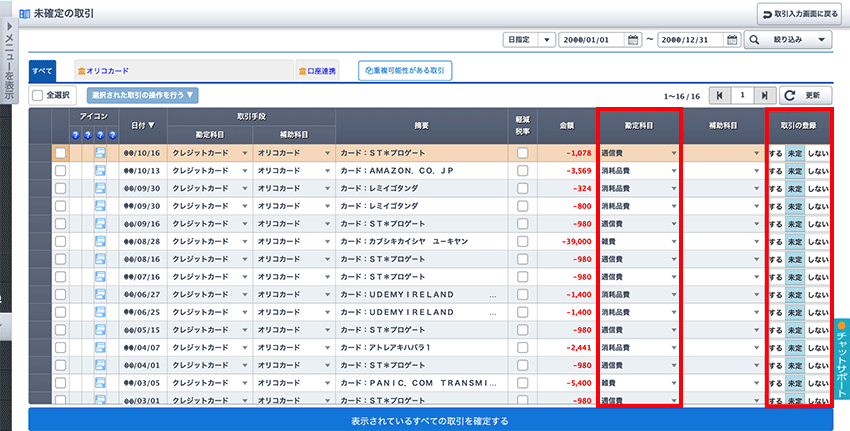

さらに、銀行口座の入出金履歴や、クレカの利用明細を自動で取り込んでくれる便利機能もあります(自動仕訳)。このとき、自動で勘定科目も割り振ってくれるので、その内容が合っているかチェックするだけで帳簿付けができます。

自動仕訳機能の画面(例)

※画像は「やよいの青色申告 オンライン」のもの

このように、クラウド会計ソフトを導入すれば、会計知識がなくても簡単に複式簿記で帳簿付けできます。主要簿・補助簿の大半を自動的に生成してくれるうえ、青色申告決算書への転記なども自動でやってくれます。

【会計ソフトなし】帳簿付けの流れ

帳簿をエクセルなどで1から自作する場合は、下記の流れで帳簿付けをします。会計ソフトを使わずに記帳するのはかなり大変なので、あまりおすすめはしませんが一応紹介しておきます。

帳簿付けの流れ

| 青色申告特別控除 10万円をねらう場合 |

青色申告特別控除 55万円・65万円をねらう場合 |

|---|---|

| 全ての取引を補助簿に記帳する | ・「仕訳帳」に取引を記帳する ・「総勘定元帳」に転記する ・補助簿にも記帳する(任意) |

ここからは、55万円・65万円の青色申告特別控除をねらう場合について解説します。取引が発生したら、まずは主要簿(仕訳帳 & 総勘定元帳)に以下のように記帳します。

「仕訳帳」と「総勘定元帳」への帳簿付け

※一般的に流通しているものより簡略化しています

続いて、関係する補助簿にも記帳します。記帳する補助簿は、取引の内容によって異なります。

記帳する補助簿の例【主なシーン】

| 売上が立ったとき | ・現金出納帳 or 預金出納帳 ・売掛帳(掛取引の場合) |

|---|---|

| 必要経費が生じたとき | ・現金出納帳 or 預金出納帳 ・買掛帳(掛け仕入れの場合) ・経費帳 |

| 固定資産を取得したとき | ・現金出納帳 or 預金出納帳 ・固定資産台帳 |

ここまでの「仕訳帳→総勘定元帳→補助簿」という流れを、取引のたびに繰り返します。 扱う帳簿の種類も多いので、毎回これらの作業を行うのはけっこう面倒です。

確定申告での注意点 - 65万円控除を狙うには?

65万円の青色申告特別控除を狙うには、主要簿を作成したうえで、その内容を「青色申告決算書」へ転記することが前提となります。会計ソフトを使えば、この転記作業も自動で行ってくれます。

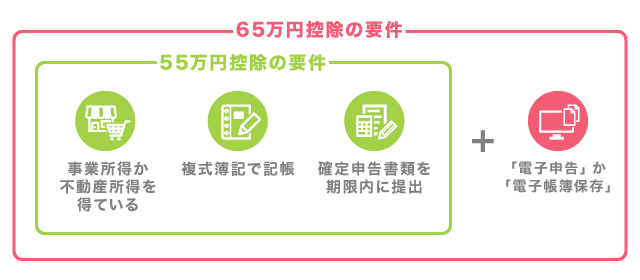

青色申告特別控除65万円の要件とは?

65万円控除をねらう場合は「電子申告」か「電子帳簿保存」のどちらかが必須です。結論からいうと、おすすめは「電子申告」です。

「電子申告」と「電子帳簿保存」って?

| 電子申告 | e-Taxで確定申告データをオンライン送信する ※会計ソフトで送信してもOK |

|---|---|

| 電子帳簿保存 | 「優良な電子帳簿」の要件を満たして、帳簿をデータ保存する |

電子帳簿は「優良な電子帳簿」と「その他の電子帳簿」の2つに分類されます。「優良な電子帳簿」の要件を満たすには、データを不正に訂正・削除できないシステムを利用するなど、非常に大きな手間がかかります。

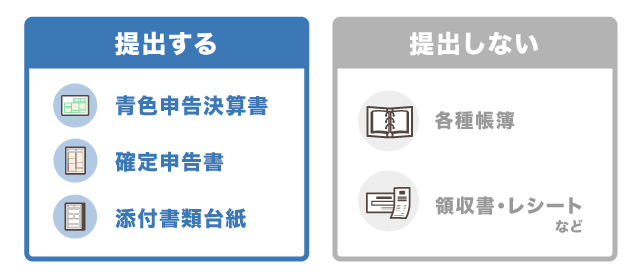

帳簿や領収書は提出する?【保存期間まとめ】

青色申告のために作成した帳簿や領収書を、確定申告の際に提出するわけではありません。提出はせずに、5〜7年間にわたって保管しておく必要があります。

帳簿や領収書の保存期間は下表のとおりです。保存を怠ると、税務調査によって「青色申告の取り消し」や「追徴課税(不足分の税金などを追加で徴収されること)」などを受けるリスクがあります。

帳簿・決算書・領収書などの保存期間【青色申告】

| 帳簿・書類 | 保存期間 |

|---|---|

| 帳簿 (仕訳帳や総勘定元帳など) | 7年 |

| 決算関係書類 (貸借対照表、損益計算書、棚卸表など) | |

| 現金預金取引等の関係書類 (領収書、請求書、預金通帳など) ※前々年分の所得が300万円以下の場合は5年 |

|

| その他の書類 (見積書、注文書、納品書など) | 5年 |

会計ソフトを使っている場合は、帳簿の電子保存に対応しているか確認しておきましょう。「電子帳簿保存法」の要件に対応しているなら、ソフト内で作成した帳簿や決算書類は、そのままデータの状態で保存しておいてOKです。(弥生やマネーフォワード等の大手ソフトなら基本的に対応しています)

電子帳簿保存法に非対応の会計ソフトを使っている場合や、エクセル等で帳簿付けをしている場合は、帳簿類の電子保存が認められない可能性があります。したがって、面倒ですが基本的にはプリントアウトして紙媒体で保存するものと思っておきましょう。

まとめ

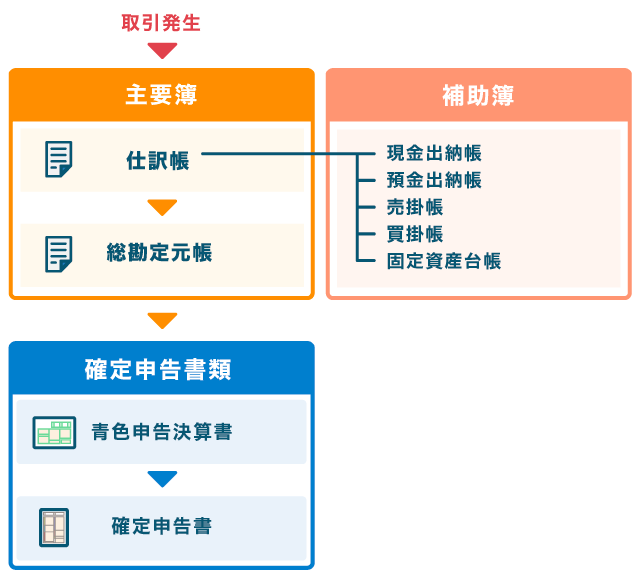

青色申告では、以下のような帳簿や確定申告書類を作成します。「仕訳帳」と「総勘定元帳」は、青色申告特別控除55万円・65万円を狙うなら必ず用意しましょう。

帳簿付け〜確定申告の流れ【青色申告】

青色申告用のクラウド会計ソフトを利用すれば、「こういう取引がありましたよ」とソフトに入力するだけで、上記の帳簿や確定申告書類を自動的に作成してくれます。

青色申告特別控除の種類 - 用意する帳簿など

| 10万円控除 | 55万円・65万円控除 | |

|---|---|---|

| 主要簿 (複式簿記) |

不要 | 必要 |

| 補助簿 | 必要なものだけ作成 (最低1つは必須) |

必要なものだけ作成 |

| 青色申告決算書 | 記入欄が少ない | 記入欄が多い |

用意すべき帳簿などは「10万円控除」のほうが少ないです。ただ、青色申告用のクラウド会計ソフトを導入すれば、どれも自動で作成されるので、さほど手間をかけずに「55万円・65万円控除」を狙えます。

>> 青色申告対応でおすすめの会計ソフト一覧

>> Mac対応の青色申告ソフトまとめ【比較一覧表】

>> 青色申告とは?白色申告との違いやデメリットを解説