税金の仕訳方法・勘定科目 - 個人事業主が納める税金

更新日 2025年7月02日

- 経費にできる税金とできない税金

- 所得控除の対象になる保険など

- 個人事業税の記帳例 - 租税公課

- 所得税の記帳例 - 事業主貸

- 租税公課として経費計上できる税金も、按分を忘れずに

- 消費税の仕訳・勘定科目について

経費にできる税金とできない税金

個人事業主が納める税金は、経費として計上できるものとできないものがあります。経費にできるものは「租税公課」、経費にできないものは「事業主貸」の勘定科目で帳簿付けしましょう。どちらも消費税区分は「不課税」です(消費税の免税事業者は気にしなくて構いません)。

個人事業主が納める税金や保険料(主な例)

| 経費にできる | 経費にできない |

|---|---|

| 「租税公課」として 必要経費に計上する |

事業用資金から納付した場合のみ 「事業主貸」として処理する |

|

|

上表でいう右側の、経費にできない税金をプライベートの口座から納めた場合は、なにも記帳しなくて構いません。記帳するのは、事業用口座から納めた場合だけでOKです。記帳の手間が省けるので、事業主のプライベート用と事業用の銀行口座はハッキリ分けておくことをオススメします。

個人事業主向けのクラウド会計ソフトを使えば、勘定科目が頭に入っていなくても帳簿付けができます。勘定科目を一覧から選択できるうえ、それぞれにわかりやすいガイド文がついているので、初心者でも記帳作業で迷うことはないでしょう。

なお、経費にできるのは事業に必要なものにかかる税金のみです。たとえば、仕事でまったく使うことがない車の自動車税は経費にできません。

所得控除の対象になる保険など

個人事業主の国民年金と国民健康保険についても、経費にはできません。これらを納付したことを帳簿づけする場合も、所得税などと同様「事業主貸」の科目で記帳しましょう。 ただし、これらは「社会保険料控除」の対象なので、納付した金額を確定申告書へ記入しておきましょう。

確定申告の際は、申告書に社会保険料控除の金額などを記入し、控除証明書を添付します。これにより、納付した全額が社会保険料控除として、所得から控除されます。

ちなみに、納税者が任意で加入する「確定拠出年金」や「小規模企業共済」なども、帳簿づけにおいては所得税などと同じ扱いです。 帳簿づけをする場合には「事業主貸」の勘定科目で記帳しましょう。ただ、控除の種類はそれぞれ以下のように異なります。

控除の種類と具体例

| 控除の種類 | 控除の概要と具体例 |

|---|---|

| 社会保険料控除 | 公的な保険料を納めた場合の控除 例)国民年金、国民健康保険、国民年金基金、付加年金 |

| 小規模企業共済等掛金控除 | 指定された共済や個人型年金などを支払った場合の控除 例)小規模企業共済、確定拠出年金 |

| 生命保険料控除 | 納税者が任意で保険会社と契約し、一定の保険料を支払った場合の控除 例)民間の生命保険、民間の介護医療保険、民間の個人年金 |

| 地震保険料控除 | 納税者が任意で保険会社と契約し、一定の地震保険料を支払った場合の控除 例)民間の地震保険 |

>> 所得控除の一覧表

なお、所得税と住民税は、所得控除の対象ではありません。

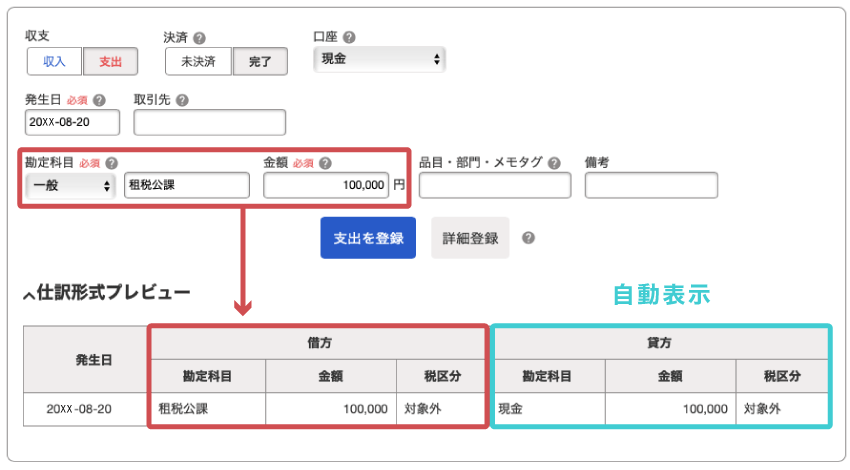

個人事業税の記帳例 - 租税公課

経費にできる税金を納めたら、「租税公課」の勘定科目で記帳しましょう。租税公課は、経費になる税金を納めたときに使う勘定科目です。消費税区分は「不課税(対象外)」です。

例)個人事業税10万円をコンビニで現金納付した

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年8月20日 | 租税公課 100,000 |

現金 100,000 |

個人事業税 納付 |

個人事業税を納付した場合、上記のように記帳します。大抵の場合、納付した日の日付で記帳すればOKです。

なお、固定資産税や自動車税などは、事業での使用割合に応じて家事按分が必要です。その場合は、もう少し複雑な仕訳をします(詳細は後述)。

会計ソフトで簡単入力 - 租税公課

※ 画面は「freee会計」のもの

会計ソフトでは、家事按分の処理が年末にまとめて行えるので、ひとまず納付額をそのまま入力してOKです。

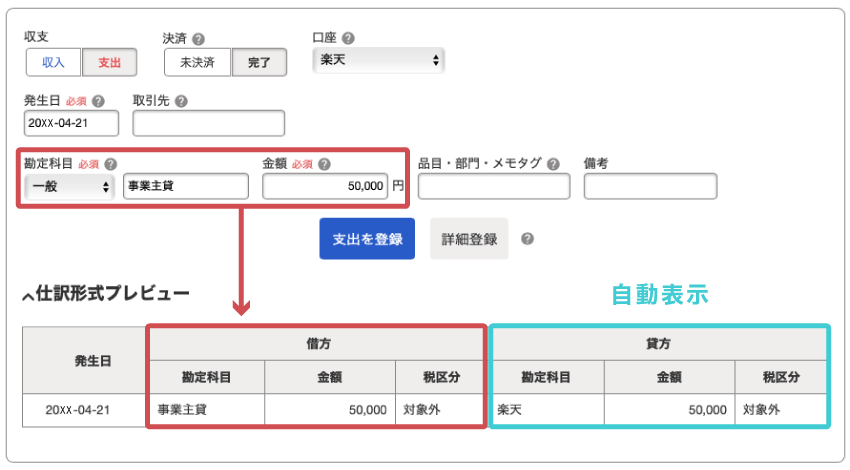

所得税の記帳例 - 事業主貸

経費にできない税金を事業用の銀行口座などから納付したら、納付日に「事業主貸」の勘定科目で記帳しましょう。事業主貸は、事業用のお金を事業主の私的用途で使った場合などに利用する科目です。消費税区分は「不課税(対象外)」です。

例)所得税5万円を事業用口座から振替納付した

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年4月21日 | 事業主貸 50,000 |

普通預金 50,000 |

所得税納付 |

上記は「事業用の口座」から所得税を納めたときの仕訳例です。事業用口座ではなくプライベートの口座から所得税を納付した場合には、そのお金の流れは事業と一切関係がないので、帳簿付けも不要です。

会計ソフトで簡単入力 - 事業主貸

※ 画面は「freee会計」のもの

個人事業主向けの会計ソフトを使えば、初心者でも簡単に「事業主貸」の記帳ができます。「借方・貸方どっちだっけ?」と迷うこともありません。これらは名称もまぎらわしいので、会計ソフトで処理するのがオススメです。

租税公課として経費計上できる税金も、按分を忘れずに

前述したとおり、個人事業税はまるまる租税公課として経費計上できます。 ただし、固定資産税や自動車税などは、100%事業用のものでなければ、利用用途の割合によって「家事按分」する必要があります。他の経費を按分するのと同じ考え方です。

例えば、自動車を事業用として60%、家庭用として40%使っているのであれば、

自動車税も60%を「租税公課」として経費計上、残り40%を「事業主貸」で処理します。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月31日 | 租税公課 27,000 | 預金 45,000 | 自動車税 家事按分60% |

| 事業主貸 18,000 |

これで、事業用の銀行口座から払った45,000円のうち、60%にあたる27,000円が「租税公課」の科目で経費計上され、残り40%にあたる18,000円は「事業主貸」の科目で事業主のプライベートな出費として記帳されたことになります。

もちろん、按分の比率が「なんとなく」ではダメで、客観的に納得のいく数字でなくてはなりません。自動車の場合、たとえば走行距離などをもとに、仕事とプライベートにおける使用割合の区別をつけます。

消費税の仕訳・勘定科目について

消費税の「課税事業者」に該当する個人事業主は、原則として毎年3月末までに「消費税の確定申告」を行います。この申告で、事業に関わる消費税を税務署に納付します(または還付を受ける)。

- 消費税の課税事業者とは?

- 前々年の売上が1,000万円超の個人事業主などは「課税事業者」に該当し、消費税の納付義務を負う。逆に、売上などが基準以下の個人事業主は「免税事業者」と見なされ、消費税の納付を免除されている。

>> 消費税の免税事業者・課税事業者について詳しく

消費税の仕訳方法は、帳簿付けの方式(税込経理方式 or 税抜経理方式)によって、 以下のように異なります。

消費税の仕訳方法 - 納付・還付

| 税込経理方式 | 税抜経理方式 | |

|---|---|---|

| 消費税の納付 | 租税公課 納付額を必要経費とする |

未払消費税等 納付時まで負債とする |

| 消費税の還付 | 雑収入 還付額を事業収入とする |

未収消費税等 還付時まで資産とする |

太字は勘定科目、細字は税務上の区分を表す

どちらの経理方式でも、消費税の確定申告は非常にめんどくさいです。日々の帳簿付けにおいても、消費税区分(課税・非課税・不課税・免税)を毎回正しく記帳しておく必要があります。

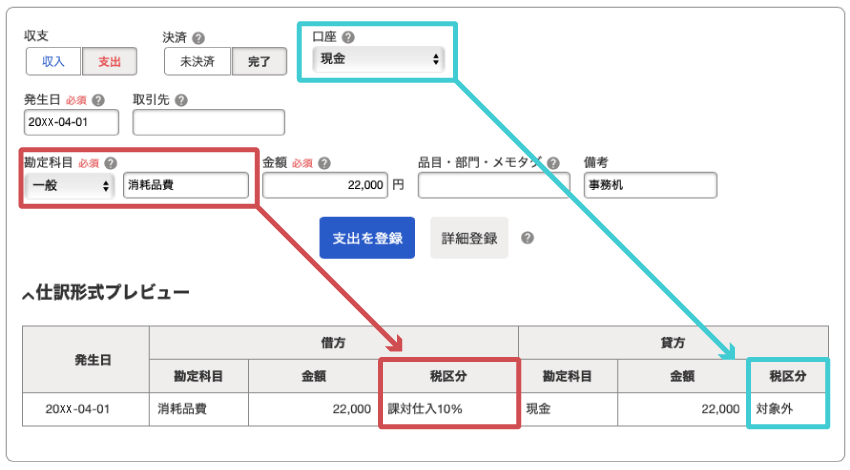

会計ソフトで簡単入力 - 消費税区分

※ 画面は「freee会計」のもの

会計ソフトを使えば、上記のように消費税区分を自動で推測してくれるので、自分でいちいち調べる手間が省けます。さらに、大手メーカーのクラウド会計ソフトなら、消費税の自動集計や申告書作成にも対応しています。

>> 個人事業2年目以降の税金納付スケジュール

>> 確定申告書の書き方 - 個人事業主向け

>> 個人事業主向けの会計ソフトまとめ【比較一覧表】