予定納税とは?納付時期・納付額・還付加算金など

更新日 2024年7月28日

予定納税とは?

予定納税とは、簡単にいうと税金の前払い制度です。「予定納税基準額」が15万円以上になる場合、これを納めることになります。予定納税をすべき人には、税務署から通知書が届きます。

- 予定納税基準額とは?

- 前年分の所得などをもとに計算する金額。大抵の場合は、前年分の「申告納税額」=「予定納税基準額」になる。 前年分の申告納税額とは、前年分の所得税額のこと。

予定納税のポイント

- ざっくり言うと、前年分の所得税額が15万円以上なら予定納税することになる*

- 対象者には、その年の6月15日までに通知書が郵送される

- 予定納税は、その年の7月と11月の2回に分けて納める

- それぞれ予定納税基準額の3分の1ずつを納める

- 予定納税は所得税の前払いであり、税金が増えるわけではない

*厳密には予定納税 - 国税庁を参照

個人事業主は、前年分の所得税額が一定以上であれば、予定納税することになります。 会社員なら多くの場合、予定納税を納めることにはなりません。ただし、会社員でも副業の稼ぎが多い場合などは、予定納税の通知が届きます。

予定納税の納付時期

予定納税の対象者には、その年の6月15日までに通知書が郵送されます。そして、第1期分を7月に納め、第2期分を11月に納めます。 通知書に、納付すべき金額や納付方法が記載されています。

予定納税の納付期限日 - 2021年・2022年

| 第1期分 | 第2期分 |

|---|---|

| 7月31日 | 11月30日 |

※ 土日祝の場合は翌平日

銀行口座から自動で納付する「振替納税」を申請した場合は、上記の期限日に引き落とされます。

予定納税は所得税の前払いなのですが、この予定納税を上記の期限内に行わないと、延滞税が加算されてしまいます。

予定納税の納付額

第1期と第2期に、それぞれ前年の所得税の3分の1ずつを納めます(正確にいうと「予定納税基準額」の3分の1相当額)。 たとえば、前年分の所得税額が30万円だった場合、その年に納める予定納税額は、以下のようになります。

- 第1期分として、原則7月末日までに10万円を納付(前年分の所得税の3分の1)

- 第2期分として、原則11月末日までに10万円を納付(前年分の所得税の3分の1)

これは所得税の前払いですから、翌年に所得税を納める際には、すでに納めた予定納税分を差し引いた上で納税することになります。もし業績不振などで、納付した予定納税額よりも、翌年の所得税額の方が少なくなる場合には、還付金を受け取れます。

予定納税の納付方法

予定納税は国に納める税金なので、国税の納付方法にしたがって納税します。 国税の納付方法には、下記の通り様々な納付方法が用意されています。

| 概要 | 備考 | |

|---|---|---|

| ダイレクト納付 | e-Taxからの操作で銀行口座から振替納付 | 事前申請が必要 |

| ネットバンキング | ネットバンキング等からの納付 | 事前申請が必要 |

| スマホアプリ納付 | 国税スマートフォン決済専用サイトから納付 | 事前に残高チャージが必要 |

| クレジットカード納付 | 国税クレジットカードお支払サイトから納付 | 決済手数料が高い 1万円ごとに83円(税込) |

| コンビニ納付 | 納付書をコンビニに持参して納付 | 30万円を超える税額は基本不可 |

| 振替納税 | 銀行口座から振替納付 | 事前申請が必要 |

| 窓口納付 | 納付書を税務署や金融機関に持参して納付 | 納付書を持参する |

先述の通り、振替納税の手続きを行うと、予定納税の最終期限日に振替が行われます。 振替納税を希望する場合は、国税庁ウェブサイトの「預貯金口座振替依頼書兼納付書送付依頼書」をダウンロード・印刷して、管轄の税務署か金融機関の窓口に提出します。

所得いくらから予定納税が必要?

個人事業主の所得税は、以下の計算式で算出します。

- 所得税の計算式

- 収入 − 必要経費 − 各種控除 = 課税所得金額

課税所得金額 × 税率 − 控除額 − 税額控除額 = 所得税額

(>> 所得税の計算方法詳細はこちら)

上の計算式をもとに、所得税額を算出します。 大抵の場合、この所得税額が15万円以上になった場合に、予定納税の通知が届きます。 基本的に、予定納税が必要かどうかのボーダーラインは、下表の太字部分に該当する場合です。

所得税額の速算表

| 課税所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

(平成27年分以降)

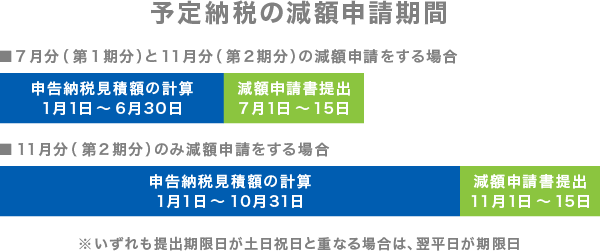

予定納税の減額申請について

予定納税することになっていても「今年は前年ほど売上が良くない!」という個人事業主は、 「予定納税額の減額申請書」を税務署へ提出することで、減額することもできます。 減額申請の提出には、下記のとおり期間が定められています。

- 第1期分(7月)と第2期分(11月)の減額申請をする場合には、

その年の7月1日〜15日の間に、税務署へ減額申請書を出す必要がある - 第2期分(11月)だけの減額申請をする場合には、

その年の11月1日〜11月15日の間に、税務署へ減額申請書を出す必要がある

予定納税の減額申請に関する詳細は、以下のページを参考にして下さい。

>> 予定納税の減額申請方法【3ステップ】

>> 個人事業主が納める主な税金の種類

>> 個人事業主の税金納付時期まとめ