消費税の課税事業者になったら何をする?

更新日 2024年1月23日

- そもそも課税事業者とは?

- 任意で課税事業者になる準備とその後

- 1.「適格請求書発行事業者の登録申請書」を提出する

- 2. 帳簿づけの方式を決める - 税抜 or 税込

- 3. 消費税の確定申告を行う

- 4. 消費税を納付する

- まとめ - 課税事業者一年目のスケジュール

そもそも課税事業者とは?

以下のどちらかに当てはまる個人事業主は、消費税の「課税事業者」となり、売上にかかる消費税の納付義務を負います。

- 前々年の課税売上高が1,000万円を超えている

- 前年上半期の課税売上高と、その間に支払った給与等の両方が1,000万円を超えている

「課税売上高」とは、消費税のかかる売上のこと。消費税はほとんどの取引で発生するため、多くの場合は「売上」と読みかえて構いません。

自分から課税事業者になることも可能

上記のどちらにも当てはまらない個人事業主は「免税事業者」として、売上にかかる消費税の納付を免除されます。ただし、免税事業者でも申請すれば課税事業者になれます。

| 課税事業者のメリット | 課税事業者のデメリット |

|---|---|

| ・インボイスを発行できる ・消費税が還付される場合がある |

・消費税の納付義務が発生する ・消費税の確定申告が必要 |

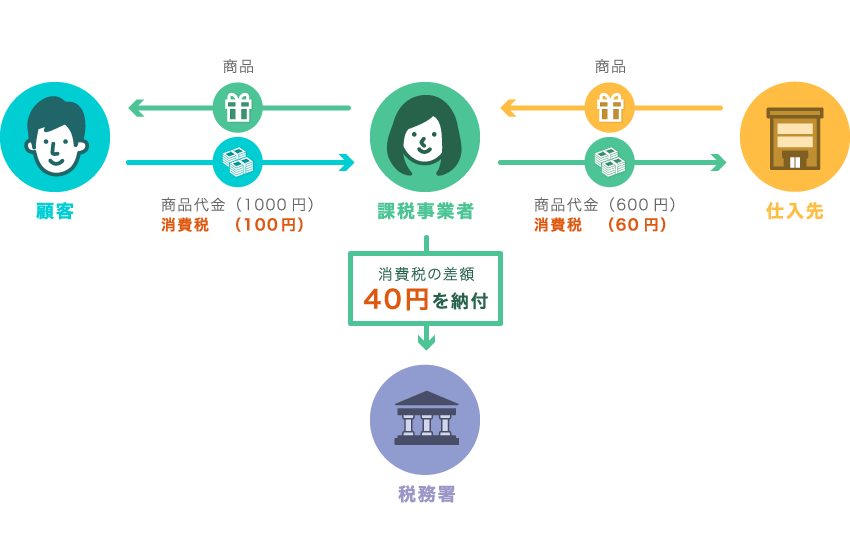

インボイスとは?

インボイス(適格請求書)とは、ごく簡単にいうと国が認めた形式の請求書です。インボイスを受け取った顧客は、消費税の納付額を減らせます(仕入税額控除)。インボイスを発行できるのは課税事業者だけです。

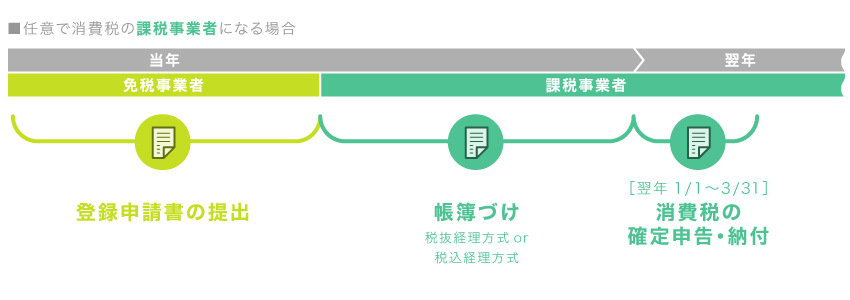

任意で課税事業者になる準備とその後

2023年10月にインボイス制度がスタートしました。今後、インボイスを発行したい免税事業者は、任意で課税事業者になる手続きが必要です。これから、その手続きなどをわかりやすく紹介していきます。

課税事業者になる準備〜なってからやること

- 「課税事業者選択届出書」を提出する(任意で課税事業者になる場合)

- 帳簿づけの方式を決める

- 消費税の確定申告を行う

- 消費税を納付する

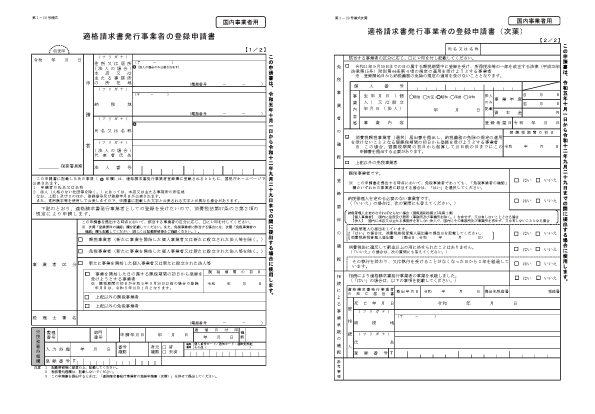

1.「適格請求書発行事業者の登録申請書」を提出する

まずは「適格請求書発行事業者の登録申請書」を税務署などへ提出しましょう。これで「インボイスを発行できる課税事業者」になれます。提出してから登録通知が届くまで、大体1ヶ月ほどかかるようです。

これは本来、インボイス発行事業者になるための書類です。ただし、今ならこの書類を提出すれば、インボイス発行事業者かつ課税事業者になれます(2029年9月までの特例)。

免税事業者がインボイス対応したい場合、本来は「課税事業者になる手続き」と「インボイス発行事業者になる手続き」の2つを行う必要があります。それが、1回の手続きで両方とも済ませられるというわけです。

2. 帳簿づけの方式を決める - 税抜 or 税込

課税事業者は、帳簿づけの方法を「税抜経理方式」と「税込経理方式」から選択できます。簡単に言えば、記帳の際に消費税を分けて書くか、消費税込みで書くかというだけの違いです。どちらを選択しても、消費税の納税額は変わりません。

ただし、固定資産を取得する際などは「税抜経理方式」の方が少しだけお得です。税抜経理方式なら、消費税を取得価額に含めなくてよいからです。取得価額が少なくなる分、青色申告者なら少額減価償却資産の特例によって即時償却できたり、固定資産税において少し有利になります。

なお、税抜経理方式か税込経理方式という選択は、税務署へ申請するわけではありません。会計ソフトなどで帳簿づけをする際に、事業者がどちらにするか決めておくことです。

税抜経理方式

たとえば10,000円(税込11,000円)の商品を販売した際、税抜経理方式の複式簿記では以下のように記帳します。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年12月2日 | 現金 11,000 | 売上 10,000 | 商品A |

| 仮受消費税 1,000 |

ちなみに、仕入れなどの際に支払った消費税は「仮払消費税」として計上する形になります。

税込経理方式

10,000円(税込11,000円)の商品を販売した際、税込経理方式では以下のように記帳します。消費税の免税事業者は、必ず税込経理方式で記帳を行います。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年12月2日 | 現金 11,000 | 売上 11,000 | 商品A |

税込経理方式の場合は、取引にかかる消費税率を判別できるよう、目印を付けておく必要があります。たとえば、軽減税率の対象取引には「※」のマークを付けるなど。また、非課税取引や不課税取引も、別の印で区別できるようにしなくてはなりません。

>> 非課税取引や不課税取引とは?

3. 消費税の確定申告を行う

課税事業者は、所得税の確定申告とは別に「消費税の確定申告」を行う必要があります。申告期間は、原則として毎年1月1日~3月31日。この確定申告で、消費税の納付額を決定します。

納付額の算出方法

課税事業者は、売上と一緒に受け取った消費税をすべて納付するわけではありません。「受け取った消費税」から、仕入れなどの際に「支払った消費税」を差し引いて、その差額を納税します。消費税の確定申告では、この差し引き計算を行います(仕入税額控除)。

ちなみに今のところは、要件を満たせば「支払った消費税」の額をおおよその割合で見積もる「簡易課税制度」や「2割特例」を利用することもできます。この場合、納税額の算出がカンタンになります。

4. 消費税を納付する

消費税の確定申告で納付額が決定したら、消費税の確定申告期限日(原則3月31日)までに納付を行います。納付方法は、基本的に所得税と同様です。窓口での納付に加え、口座からの振替納税や、ネット上でのクレジットカード納付などが選択できます。

消費税の主な納付方法

| 概要 | 事前申請 | |

|---|---|---|

| 窓口納付 | 金融機関や税務署に出向いて納付する方法 手数料は不要、上限金額も無い | 不要 |

| コンビニ納付 | QRコードを使ってコンビニで納付する方法 手数料は不要だが、納付できる上限は30万円 | 不要 |

| クレジットカード納付 | 専用サイトにクレカ情報を入力して納付する方法 納付額1万円につき約83円(税込)の手数料がかかる | 不要 |

| スマホアプリ納付 | 専用サイトからPayPayなどで納付する方法 手数料がかからない | 不要 |

| 振替納税 | 預貯金口座からの振替で納付する方法 手数料は不要、上限金額も無い | 必要 |

| ダイレクト納付 | e-Taxを介して口座振替を行い納付する方法 手数料は不要、上限金額も気にしなくてOK | 必要 |

厳密に言うと消費税には、国に納める「消費税」と、地方自治体に納める「地方消費税」の両方が含まれています。とはいえ、納付はまとめて行ってOKです。ちなみに、消費税と地方消費税は、税率ごとに以下のような内訳になっています。

| 軽減税率 | 標準税率 | |

|---|---|---|

| 消費税 | 6.24% | 7.8% |

| 地方消費税 | 1.76% | 2.2% |

| 合計 | 8% | 10% |

>> 国税の納付方法について

納税額が増えたら中間納付が必要に

消費税(地方消費税を含めない)の納税額が48万円を超えたら、翌年は「中間納付」を行います。納税額は変わりませんが、分割払いのように納付の回数が増えるということ。基本的に、中間納付は6月に一度だけ行いますが、納税額が400万円を超えると、さらに回数が増えます。

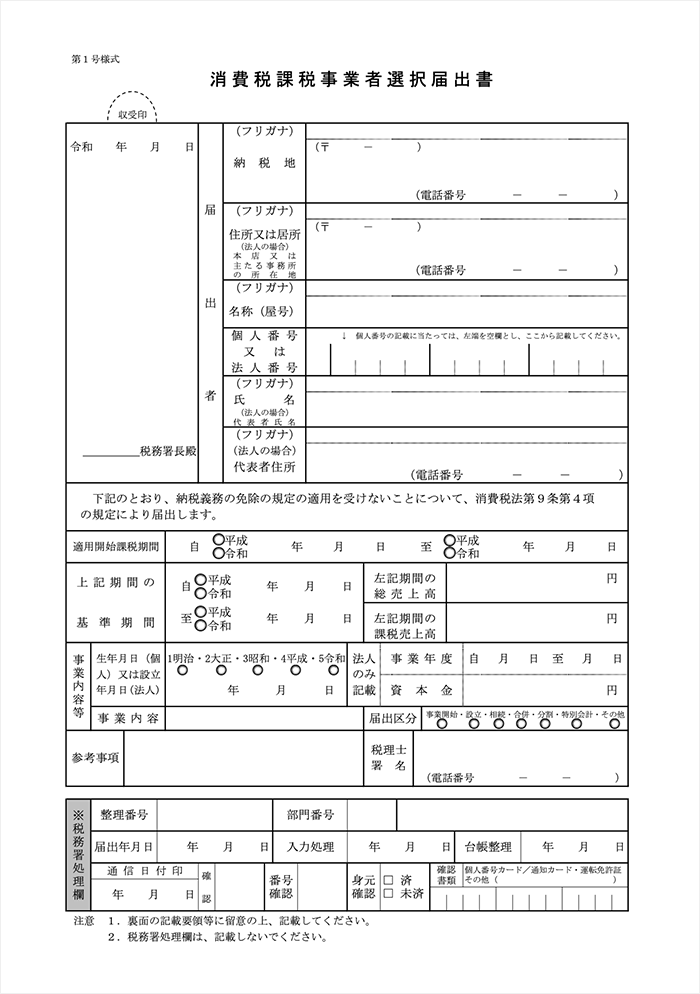

【補足】「課税事業者選択届出書」は不要

任意で課税事業者になる場合、事業者は原則として「課税事業者選択届出書」を税務署に提出することになっています。

ただし、当面の間は「課税事業者選択届出書」は必要ありません。2029年9月までは、先述のとおり「適格請求書発行事業者の登録申請書」さえ提出すれば、一発でインボイス対応の課税事業者になれます。

「消費税の還付などの目的で課税事業者になりたいが、インボイス発行事業者にはなりたくない」といった、ごく限られた特殊な状況でのみ「課税事業者選択届出書」を使用します。

まとめ - 課税事業者一年目のスケジュール

これから課税事業者になるなら、まず「適格請求書発行事業者の登録申請書」を税務署へ提出しましょう。登録された時点から課税事業者とみなされます(登録日は登録通知書に記載)。

消費税の課税事業者になったら、収入や支出にかかる消費税の金額をわかりやすく記帳し、それをもとに消費税の確定申告を行わなくてはなりません。消費税の確定申告は「所得税の確定申告」とは別に行い、そこで算出した消費税額を3月末までに納付します。

>> インボイス制度に向けて免税事業者がすべきこと

>> 請求書の消費税と源泉徴収に関するまとめ

>> 請求書の作成に役立つ「クラウド請求書」の比較まとめ