軽減税率に関わる個人事業主の会計業務まとめ

更新日 2021年10月01日

2019年10月の消費増税に伴って導入された「軽減税率制度」によって、消費税に関わる会計業務の一部が変わりました。軽減税率の対象品目を扱う事業者だけでなく、消費税の免税事業者も含む、ほとんどの事業主がこの影響を受けます。

- 【おさらい】軽減税率制度とは?

- 軽減税率制度に関わる会計業務

- ① 区分記載請求書 - 免税事業者と課税事業者

- ② 経費の帳簿づけ - 課税事業者のみ

- ③ 売上の帳簿づけ - 課税事業者のみ

- ④ 納税額の計算 - 課税事業者のみ

- インボイス制度に向けた準備も必要

- 専用のソフトで作る区分記載請求書

【おさらい】軽減税率制度とは?

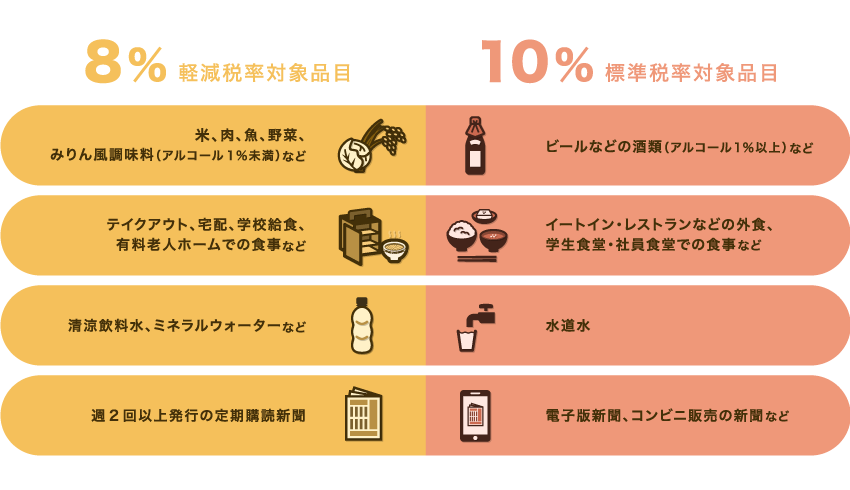

2019年10月1日に消費増税が行われ、消費税率が8%から10%に引き上げられました。しかし「軽減税率制度」の対象品目は、消費税率8%のままで取引されます。制度の対象となるのは「酒類や外食を除いた飲食料品」や「定期購読契約の新聞」などです。

軽減税率の導入によって、「消費税率8%の商品」と「消費税率10%の商品」の2つが市場に混在することになりました。これによって増えた会計業務を順番に紹介していきます。

軽減税率制度に関わる会計業務

軽減税率の導入に伴って、以下のような会計業務が新たに必要となります。

- 区分記載請求書を発行・受領する

- 支払った経費を税率ごとに区別して記帳する

- 受け取った売上を税率ごとに区別して記帳する

- 消費税の納税額を税率ごとに計算する(税込経理方式の場合)

なお、上記の1~4は消費税の課税事業者が行う会計業務です。免税事業者であれば、帳簿づけの方法はこれまで通りで問題ありません。ただし、1の「区分記載請求書」については、免税事業者でも発行を求められる場合があります。

消費税の「免税事業者」「課税事業者」とは?

一定の要件(前々年の課税売上高が1,000万円超など)に当てはまる事業主は「課税事業者」と見なされ、売上にかかる消費税の納付義務を負います。一方、規模がそこまで大きくない「免税事業者」は、売上にかかる消費税の納付を免除されています。

>>消費税の納付義務について

① 区分記載請求書の発行・受領

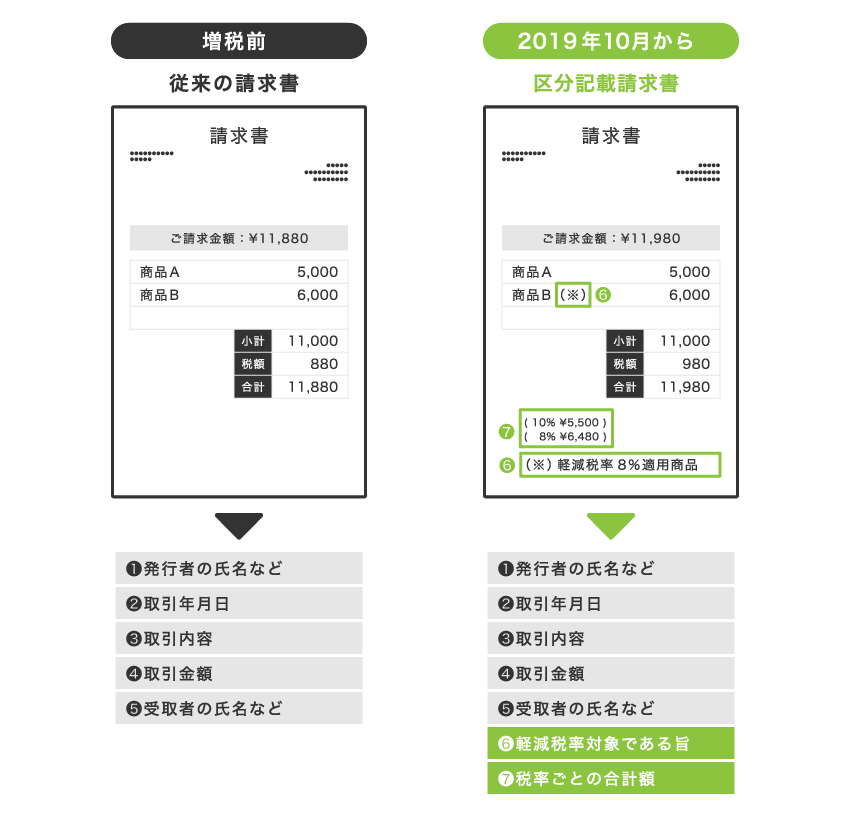

軽減税率の導入に伴い、課税事業者が消費税の仕入税額控除を受けるためには「区分記載請求書」を保存していることが必須となりました。かんたんに言うと「課税事業者は、軽減税率に対応した請求書を受け取らないと消費税の納税額が増えてしまう」というルールです。

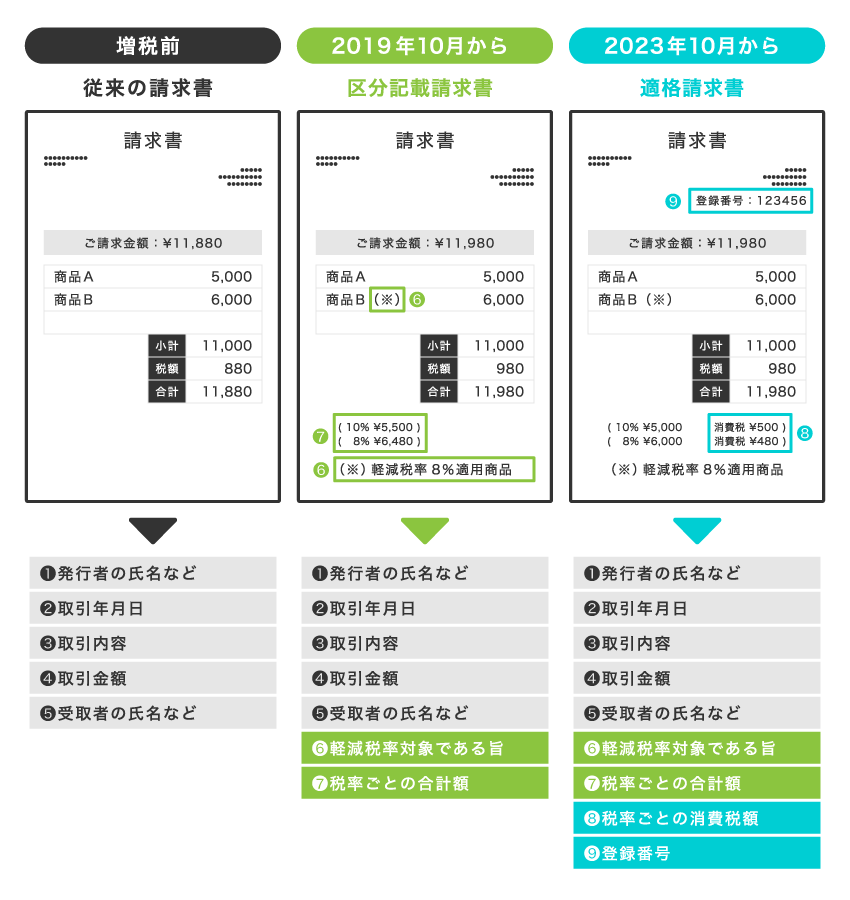

区分記載請求書とは、従来の様式に加えて、軽減税率に関わる事項を追記した請求書のことです。同様の内容が記載されたレシートなどで代用することもできます。

免税事業者も課税事業者も、課税事業者と取引をする際は、基本的に区分記載請求書の発行を求められることになります。課税事業者は、区分記載請求書が無ければ、その取引で支払った消費税額(仕入税額)を控除できず、消費税の納税額が増えてしまいます。

受け取った側が必要事項を追記してもOK

現状では「従来の請求書に、受け取った側が必要事項を書き足す」という方法も認められています。ただし、この方法が認められる期間は限られており、2023年10月に予定されている「インボイス制度」の導入までの期間だけです(詳細は後述)。

従来の様式の請求書を受け取った際は、「軽減税率の対象商品」と「税率ごとの合計金額」を追記しましょう。逆に、請求書を発行する際は、受け取った側に手間をかけないよう、はじめから必要事項を記載しておくのが親切です。

② 税率ごとの帳簿づけ - 経費

課税事業者が必要経費を支払う際は、その支払いが軽減税率の対象かどうか、あとからでも分かるように記帳しておきましょう。

消費税額の記帳方式には「税抜経理方式」と「税込経理方式」の2つがあります。軽減税率に関して「税抜経理方式」なら特別な手間はかかりませんが、「税込経理方式」では少し特殊な処理が必要になります。以下は、それぞれの方式による複式簿記の記帳例です。

軽減税率の対象になる「来客用のお茶」と、軽減税率の対象にならない「事務ファイル」を購入した場合、下記の仕訳します。

経費の記帳例 - 税抜経理方式

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月2日 | 消耗品費 1,000 | 現金 1,080 | 来客用のお茶 |

| 仮払消費税 80 | |||

| 20XX年5月3日 | 消耗品費 1,000 | 現金 1,100 | 事務ファイル |

| 仮払消費税 100 |

税抜経理方式では、支払った消費税を「仮払消費税」として、本体価格と分けて記帳します。この場合、消費税率に関わらず、同じように記帳していけばOK。例では「来客用のお茶」が軽減税率の対象ですが、記帳の仕方は標準税率の「事務ファイル」を買った場合と変わりません。

経費の記帳例 - 税込経理方式

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月2日 | 消耗品費 1,080 | 現金 1,080 | 来客用のお茶(☆) |

| 20XX年5月3日 | 消耗品費 1,100 | 現金 1,100 | ファイル |

税込経理方式は、本体価格と消費税を区別せず、まとめて記帳する方法です。このままでは消費税率が何%か分からなくなってしまうので、例のように目印(☆)などで区別をしましょう。例では、軽減税率の対象に目印を付けていますが、区別の仕方に決まりはありません。

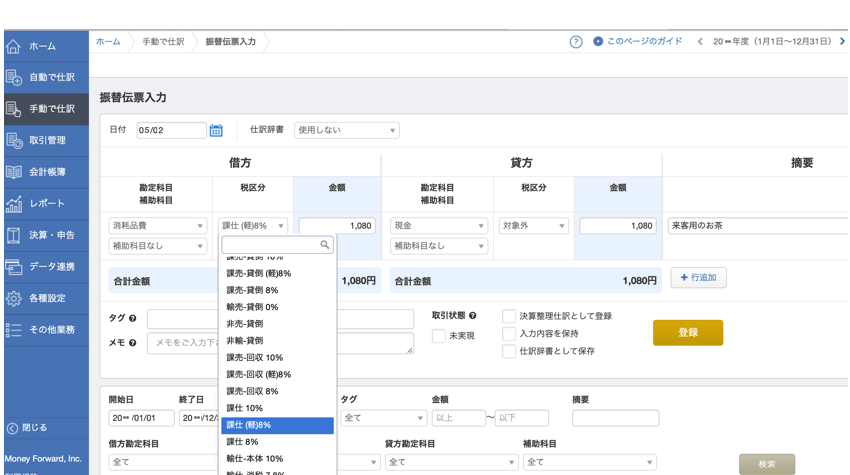

マネーフォワードの個人事業向け会計ソフト「マネーフォワード クラウド確定申告」は、軽減税率の記帳に対応しており、帳簿づけをする際に税区分を選択できます。

2019年10月1日以降の取引において、軽減税率対象商品を購入する場合は、課税仕入れ8%として「課仕(軽)8%」を選択します。標準税率対象商品を購入する場合は、「課仕10%」を選択します。売上についても同様に、軽減税率に対応した仕訳が可能です。

③ 税率ごとの帳簿づけ - 売上

課税事業者は、売上を記帳する際も、その売上にかかる消費税率を区別できるようにしておく必要があります。ただし、税率の異なる商品を扱っていなければ、売上の記帳に関して特別な処理は不要です。8%と10%の商品が混在する小売業者などは気をつけましょう。

なお、売上の帳簿づけは1日単位や1ヶ月単位でまとめて行っている事業者も多いですが、以下の例では分かりやすいよう商品ごとに記帳しています。

売上の記帳例 - 税抜経理方式

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月2日 | 現金 2,160 | 売上 2,000 | 米 |

| 仮受消費税 160 | |||

| 現金 2,200 | 売上 2,000 | ワイン | |

| 仮受消費税 200 |

税抜経理方式なら、商品の税率に従った消費税額を「仮受消費税」として記帳していけばよいです。例では「米」の売上が軽減税率の対象ですが、消費税を税率8%で計算するだけで、記帳方法は標準税率の「ワイン」と変わりません。

売上の記帳例 - 税込経理方式

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月2日 | 現金 2,160 | 売上 2,160 | 米(☆) |

| 現金 2,200 | 売上 2,200 | ワイン |

税込経理方式の場合は、経費を記帳する際と同様、軽減税率の対象となる売上に目印を付けておきましょう。売上の大部分が軽減税率の対象なら、逆に標準税率の売上に印を付けても問題ありません。納税額を算出する際に、見分けがつくことが大切です。

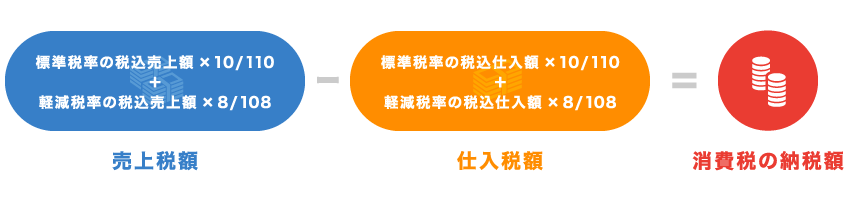

④ 納税額の計算 - 税込経理方式は要注意

税込経理方式で帳簿づけをしている事業主は、納める消費税額の計算が少し複雑になります。「売上税額(受け取った消費税)」から「仕入税額(支払った消費税)」を差し引くという流れは変わりませんが、それぞれを税率ごとに区別して計算します。

ちなみに、税抜経理方式の場合、納税額の算出方法はこれまでと変わりません。

納税額を算出する流れ - 税抜経理方式

税抜経理方式では、本体価格と分けて記帳してきた「仮受消費税」と「仮払消費税」から納税額を算出します。すでに個々の取引の税率に従った消費税額が記帳されているので、単純に「仮受消費税」の合計から「仮払消費税」の合計を差し引けば、納税する消費税額が求められます。

納税額を算出する流れ - 税込経理方式

税込経理方式の場合、すべて税込価格で記帳しているため、すぐには売上税額と仕入税額の合計が分かりません。そのため、目印などで区別した標準税率と軽減税率の取引金額をそれぞれ合計して、そこに含まれる消費税分の金額を算出します。それらの差し引きで、納税額を求めます。

簡易課税制度でおトクになるケースも

要件を満たせば、売上税額から「おおよその仕入税額」を差し引いて、消費税の納税額を求めることもできます。この仕組みを簡易課税制度と言います。「おおよその仕入税額」は、売上税額に業種ごとの「みなし仕入率」をかけて算出します。

業種とみなし仕入率(2019年10月〜)

| 該当する主な事業 | みなし仕入率 | |

|---|---|---|

| 第一種事業 | 卸売業 | 90% |

| 第二種事業 | 小売業・農業・漁業 | 80% |

| 第三種事業 | 製造業・製造小売業・建設業 | 70% |

| 第四種事業 | 飲食店業 | 60% |

| 第五種事業 | サービス業(飲食店業以外)・運輸通信業 | 50% |

| 第六種事業 | 不動産業 | 40% |

※軽減税率の対象品目を扱わない農業・漁業は第三種事業

実際に支払った仕入税額に関わらず納税額が決まるので、簡易課税制度を選択したほうが納税額を抑えられる場合もよくあります。また、帳簿をもとに仕入税額を計算する手間も省けます。この簡易課税制度を選択するには、事前に届け出が必要です。

インボイス制度に向けた準備も必要

2023年の10月からは、いわゆる「インボイス制度」も導入されます。この制度によって、課税事業者が仕入税額控除を受けるには、取引時に「適格請求書」を受け取っていることが必須となります。

適格請求書とは、区分記載請求書にさらに以下の項目を付け加えたものです。ちなみに、適格請求書の場合は、区分記載請求書と違って「受け取った側が必要事項を書き足す」という方法が認められません。

「登録番号」とは、所定の手続きを通して事業者に割り振られるシリアルナンバーのようなものです。登録番号の交付を受けられるのは課税事業者だけなので、免税事業者は適格請求書を発行できません。

インボイス制度に向けて課税事業者がすべきこと

まずは、適格請求書を発行する準備をしましょう。「適格請求書発行事業者」となって「登録番号」の交付を受けるためには、所定の申請書を税務署へ提出する必要があります。2023年3月31日までに申請書を提出すれば、制度が始まる2023年10月1日から適格請求書を発行できます。

また、免税事業者から仕入れなどをしている事業主は、その取引を継続すべきか検討しましょう。免税事業者との取引では適格請求書を受け取れないため、結果的に消費税の納税額が増えてしまいます。消費税に限って言えば、課税事業者と取引したほうがおトクになります。

>> インボイス制度に向けて免税事業者がすべきこと

専用のソフトで作る区分記載請求書

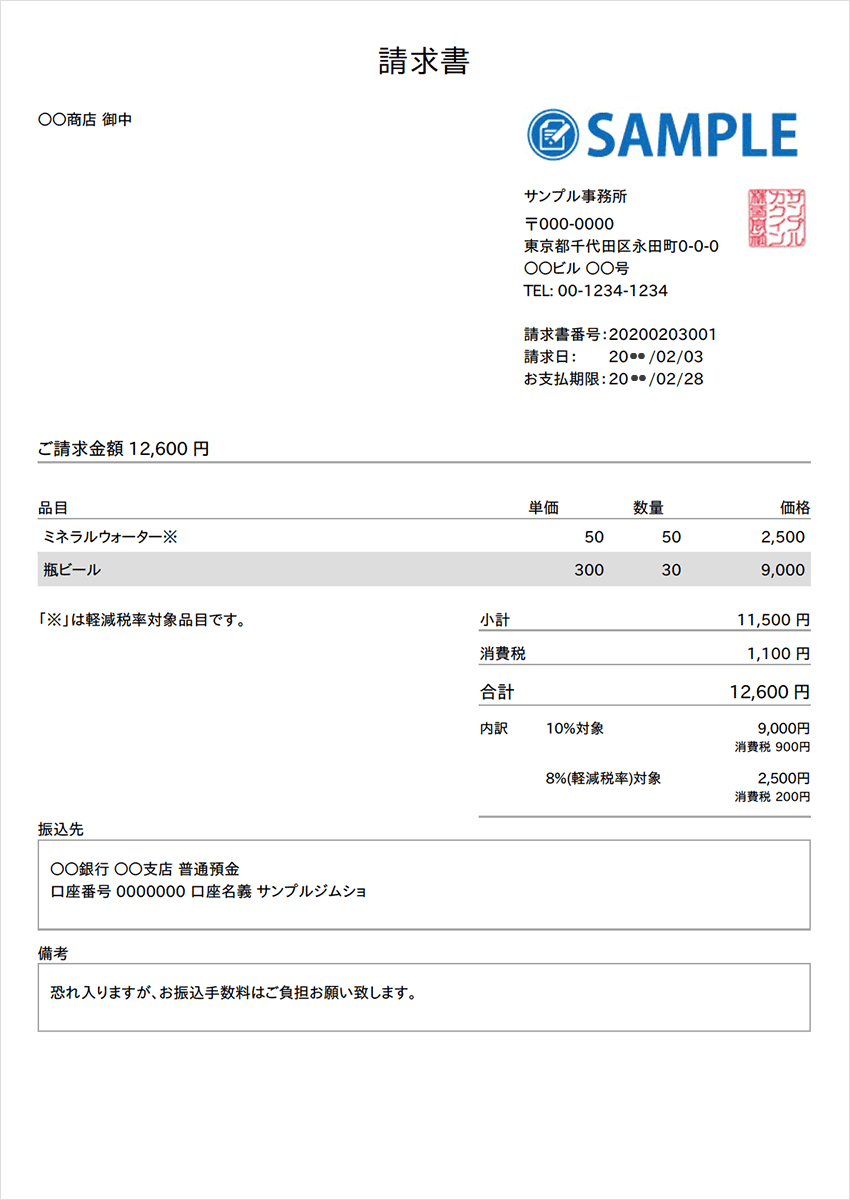

実際に個人事業主が発行する区分記載請求書は、以下のようなものです。あらかじめテンプレートが用意されている請求書作成ソフトを使えば、必要な情報を埋めていくだけで区分記載請求書が作成できます。

作成した請求書は、そのまま取引先へPDFファイルとしてメール送付できます。 作成した請求書の郵送代行を、ワンクリックで依頼することも可能です。

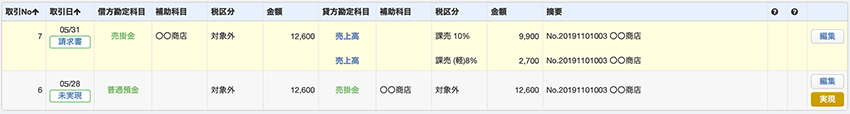

マネーフォワードでは、請求書作成の機能と連携して、その内容を会計ソフトへ自動反映する設定も可能です。たとえば、先程の請求書を作成した際、その内容は以下のように売掛金として反映されます。消費税率についても、ユーザーが改めて入力する必要はありません。

取引先から売掛金の入金がされるまで、その取引には「未実現」という印がつきます。入金があったタイミングで、ユーザーが「実現」をクリックすれば、売掛金の消込処理ができます。取引先が多い場合には、入金状況のチェックにも役立つ機能です。

>> マネーフォワード クラウド確定申告(白色申告・青色申告 両対応)

>> 請求書の消費税と源泉徴収に関するまとめ

>> 請求書の作成に役立つ「クラウド請求書」の比較まとめ