個人事業主と法人の違いを徹底比較!どっちがいい?

更新日 2025年5月23日

起業するときには「個人 or 法人」という大きな選択肢があります。個人事業主になるか、法人を設立してその経営者になるか、という選択肢です。どちらで起業すべきか迷っている人は、本記事の比較情報をご参照ください。

「個人事業主」とは、個人で事業を行う人のことです。一方「法人」は、株式会社や合同会社などを指します。事業の規模や従業員の有無は関係ありません。個人事業でも、従業員を雇ったり、多店舗展開をすることができます。

【一覧】個人事業主と法人の主な違い

個人事業主と法人には、主に以下のような違いがあります。

| 個人事業主の場合 | 法人経営者の場合 | |

|---|---|---|

| 開始の手続き | 簡単・無料 | 難しい・お金がかかる |

| 収入の考え方 | 事業の収入 = 個人の収入 | 事業の収入 = 法人の収入 (法人の収入と個人の収入は別) |

| 税金の種類 | 個人の税金のみ | 法人の税金・個人の税金 |

| トータルの税額 | 儲けが少ないときに有利 | 儲けが多いときに有利 |

| 税務 | 自力で行う人も多い | 専門家に委託するのが一般的 |

| 社会的な信用 | 信用を得にくい | 信用を得やすい |

重要なポイントをまとめると、個人事業主は「手軽だが、儲けが多くなると税金で損をしやすい」と言えます。一方、法人の場合は「面倒だが、儲けが多くなるほど節税しやすい」という傾向があります。

基本的には「ひとまず個人事業主として仕事をスタートして、軌道に乗ってきたら法人を設立する」というのが堅実です。ただ、始めから法人を設立したほうがよい場合もあります。本記事で両者の違いを概観し、あなたの事業に合う方を選択して下さい。

これ以降で、それぞれの違いについて詳しく説明していきます。

① 開始の手続き

個人事業の開業手続きはカンタンですが、法人の設立には手間もお金もかかります。

主な手続き

| 個人事業の開業 | 株式会社の設立 | |

|---|---|---|

| 主な手続き | ・税務署への届出 | ・定款の作成、認証 ・資本金の払い込み ・登記の申請 ・設立の届出(税務署や役所等) |

| 手続きの費用 | 特になし | ・定款印紙税 4万円 ・定款認証手数料 5万円 ・登録免許税 最低15万円 ・その他、印鑑の作成費用など |

個人事業を始める際の主な手続きは「開業届」の提出です。簡単な書類なので、自力でパパっと作成できます。提出時に手数料がかかることもありません。ちなみに、開業届は営業を始めてから1ヶ月以内に税務署へ提出することになっています。

>> 個人事業主の開業準備【5ステップ】最低限の手続きについて

一方、法人の設立には、とにかく手間がかかります。また、手続きに関連して最低でも20万〜30万円ほどの費用がかかると考えましょう(株式会社の場合)。定款の作成などを専門家にお願いすれば手間は省けますが、手続きの費用に加えて委託費用も発生します。

- 定款とは

- 法人の運営に関する根本的な規則を取りまとめた、いわば「会社の憲法」のようなもの。法人設立の際には、この作成が義務付けられている。しかし、専門的な知識がないと作成は難しいため、司法書士や行政書士に代行してもらうのが無難。

会社の設立には「資本金」も必要?

会社を設立する際は「資本金」の用意が不可欠です。といっても、資本金は会社の財源を表す形式的な数字に過ぎません。一般には「社会的な信用を得るには最低300万円!」などという考え方もありますが、制度上は1円以上ならいくらでもOKです。

② 収入の考え方

個人事業主は「事業の収入 = 個人の収入」なので、事業の収入をどう使っても自由です。しかし、法人の場合「事業の収入」はあくまで「法人の収入」であって、経営者の収入とはキッチリ分けて考えます。

事業で得た収入の扱い

| 個人事業主の場合 | 法人の場合 |

|---|---|

| 事業の収入 = 個人の収入 | 事業の収入 = 法人の収入 |

法人経営者は「役員報酬」として設定した金額が「個人の収入」になります。役員報酬の金額は、あらかじめ「今年度はこの金額」と決めておくのが基本です。たとえば、事業年度開始から3ヶ月経った後に役員報酬を増額すると、その増額分は損金に算入できません。

一人で会社を設立しても、「会社から役員報酬を受け取る」という形式は変わりません。法人として事業を行っている以上、お金の使い方に関して、個人事業ほど融通の利かない部分があるということです。

ちなみに、この役員報酬というシステムは、後々説明する税金面の違いにも大きく影響します。

③ 納める税金の種類

個人事業主と法人経営者では、納める税金の種類が異なります。

主な税金の種類

| 個人事業主の場合 | 法人経営者の場合 | |

|---|---|---|

| 個人に課される | ・所得税 ・住民税 | ・所得税 ・住民税 |

| 事業(法人)に課される | ・個人事業税 | ・法人税 ・法人住民税 ・法人事業税 |

注意したいのは、税金の種類が多いからと言って、法人経営者のほうが必ずしも多額の税金を納めるわけではないという点です。この仕組みを理解するため、まずは「事業で得た収入の、どの部分に税金がかかるか」について簡単に説明します。

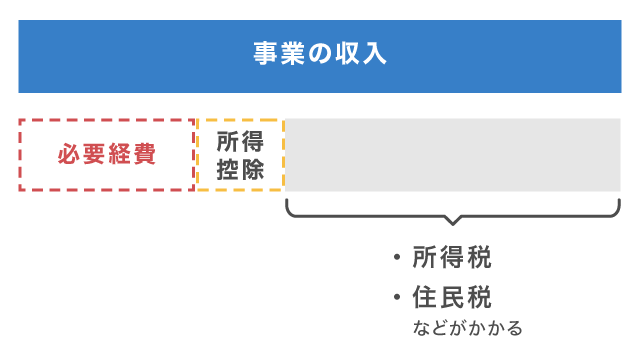

個人事業主の場合

個人事業が専業なら「事業の収入から必要経費等を差し引いた金額」を「個人の所得」と考え、この金額をベースに「所得税」や「住民税」を計算します(実際の課税対象は「収入 − 必要経費 − 所得控除」の金額)。なお、年間の所得が多くなると、さらに「個人事業税」も課されます。

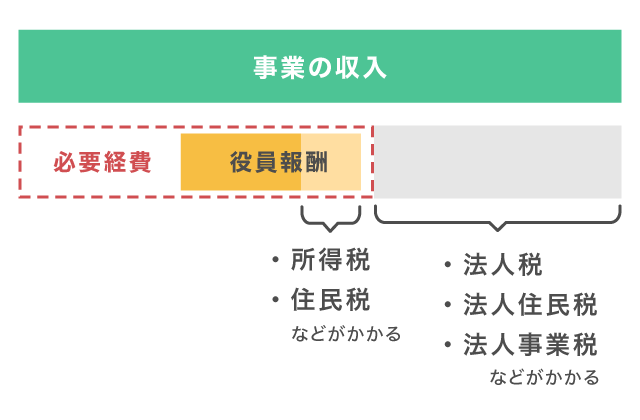

法人経営者の場合

法人経営者の場合、役員報酬の金額から「個人の所得」を算出し、この金額をベースに所得税や住民税を計算します(実際の課税対象は「収入 − 給与所得控除 − 所得控除」の金額)。さらに「法人の所得」に課される、法人税・法人住民税・法人事業税なども負担することになります。

上図のように「個人として納める税金」は「個人の所得」に、「法人として納める税金」は「法人の所得」にかかります。個人と法人の税金が二重で課されることはないので、税金の種類が多くても、単純に税額が高くなるわけではないのです。

④ トータルの税額

ごく簡単に言うと、事業の儲けが少ないうちは、個人事業のほうが税金を抑えられます。しかし、儲けが増えてくると、工夫次第で法人のほうが節税できるようになります。状況によりますが、一般的には「所得が500万円以上なら法人を検討すべし!」などと言われます。

トータルで納める税額

| 儲けが少ないとき | 儲けが多いとき |

|---|---|

| 個人事業が有利 | 法人が有利 |

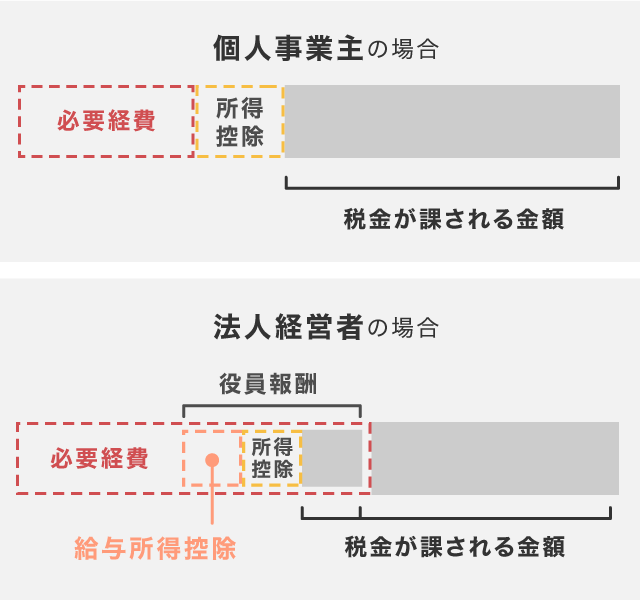

このような逆転現象が起こるカラクリは、法人経営者が給与所得者として適用できる「給与所得控除」という制度や、所得税と法人税の「税率の違い」にあります。少し込み入った話ですが、重要なポイントなので、ざっくりとでも理解しておきましょう。

「給与所得控除」とは?

個人事業主の場合、「事業の収入 - 必要経費 - 所得控除」で算出される金額に所得税や住民税が課されます。一方、法人経営者の所得税や住民税は「役員報酬 - 給与所得控除 - 所得控除」の金額に課されます。(法人税などは、法人の所得に課される)

これはあくまで簡易的なイメージですが、法人経営者は「給与所得控除」によって、個人事業主よりも課税対象の金額を減らせるわけです。給与所得控除の額は、役員報酬が多いほど大きくなります(一定の上限あり)。

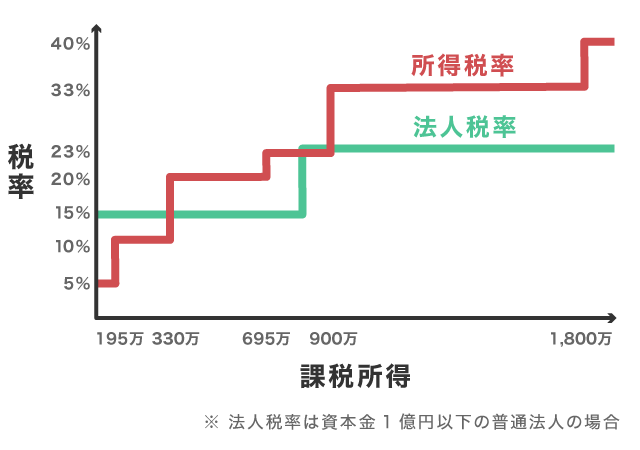

所得税と法人税の税率の違い

所得税の税率は、所得の増加に伴ってドンドン上昇します(最大40%)。それに対して、法人税の税率は上昇が緩やかで、上限も低いです(最大23.2%)。

個人事業主は、納税額に占める所得税の割合が大きいので、儲かるほど税率上昇の影響をモロに受けます。一方、法人経営者は、事業の収入が増えるほど法人税の割合を増やし、所得税の割合を減らせるので、トータルで納める税額を抑えられるようになります。

>> 個人事業と法人の税金を比較してみた - 自営百科

⑤ 確定申告の難易度

個人事業主も法人経営者も、たとえば「事業でこれほど儲かったので、今年はこれだけ納税しますね」という申告を行います。これが「確定申告」と呼ばれる手続きです。個人事業主と法人では、確定申告の難易度が全く異なります。

確定申告の違い

| 個人事業主の場合 | 法人の場合 | |

|---|---|---|

| 難易度 | 自力でできる 会計ソフトを使えば簡単 | 自力では難しい 税理士に任せるのが一般的 |

| 主な提出書類 | ・決算書 ・確定申告書 | ・確定申告書(別表1) ・別表2~19のうち必要なもの ・決算関係書 ・法人事業概況説明書 ・適用額明細書 |

※「所得税の確定申告」と「法人税の確定申告」を比較

個人事業主の確定申告では、主に「決算書」と「確定申告書B」を提出します。多少の知識は必要ですが、日頃からキチンと帳簿づけをしていれば、自力でも問題なく作成できます。また、困ったときは、税務署で作成を手伝ってもらうことも可能です。

一方、法人税の確定申告では、専門知識がないと「そもそも何を提出したらいいんだ!」ということすら分かりません。ですので、税務は税理士に委託するのが一般的です。そのぶん委託費用がかかってしまいますが、これは避けがたいと考えましょう。

ちなみに、法人税の申告に関わる書類の多さは、国税庁のウェブサイトを見れば一目瞭然です。所得税の確定申告に関する書類は10種類ほどしか挙げられていないのに対し、法人税の書類は300種類以上も列挙されています。

⑥ 社会的な信用

一般的には、個人事業主として事業を行うよりも、法人のほうが社会的な信用を得やすいと言われています。あくまで一般的な感覚の話で、必ずしもこの限りではありませんが、業種や商慣習によってはこの違いが重要です(たとえば、法人としか契約しないと決めている会社もある)。

社会的な信用

| 個人事業主の場合 | 法人の場合 |

|---|---|

| 手軽に始められる反面、信用を得づらい | 法人というだけで、一定の信用を得られる |

社会的な信用の有無は、たとえば下記のような局面で影響します。

- 営業面……新たな顧客や販路の開拓

- 資金面……金融機関、クラウドファンディングなどによる資金調達

- 雇用面……従業員の募集・採用

まとめ - コストの比較

最後に、個人事業主と法人の違いを、金銭的なコストの面から比較してみます。

金銭的なコストの比較

| 個人事業主の場合 | 法人の場合 | |

|---|---|---|

| 開始にかかる費用 | ○ 費用はかからない | × 最低でも20万〜30万円ほど必要 |

| 税務にかかる費用 | ○ 自力でできる | × 税理士費用がほぼ必須 |

| トータルの税金 | 儲けが少ないときに有利 | 儲けが多いときに有利 |

法人の場合、設立手続きとその後の税務手続きは委託するのが一般的であり、初期費用だけでなくランニングコストも高くなります。もちろん、自力で手続きを行えば委託費用は抑えられますが、そのぶん時間と労力がかかることは避けられません。

また、そもそも税理士費用や、会計ソフトの利用料金は、法人の方が高く設定されています。それらの費用と税金面でのメリットを比較して「トータルで得をしそうだ!」となったときに、法人の設立を検討するのがよいでしょう。

>> 個人事業主の開業準備【5ステップ】独立起業までにやること

>> 会社を設立するメリット・デメリット

>> 許認可が必要な業種一覧と窓口