初めての確定申告ガイド【個人事業主向け】基本をわかりやすく解説!

更新日 2025年11月05日

初めて確定申告をする個人事業主・フリーランス向けに、帳簿付けや確定申告のキホンを解説します。「そもそも確定申告ってなに?」「自分も確定申告したほうがいいの?」などの疑問にわかりやすく回答します。

- 個人事業主の確定申告とは?

- 確定申告が必要なのは所得いくらから?

- 白色申告と青色申告の違い

- 確定申告期間はいつからいつまで?

- 個人事業主が確定申告をする流れ

- ① 帳簿付け

- ② 確定申告書類の作成

- ③ 確定申告書類の提出

- ④ 所得税の納付

- まとめ

個人事業主の確定申告とは?

確定申告とは、簡単に言うと「去年は〇〇円の儲けがあったから、△△円の税金を納めます!」と税務署へ申告する手続きです。そして、申告した税額を実際に納付します。

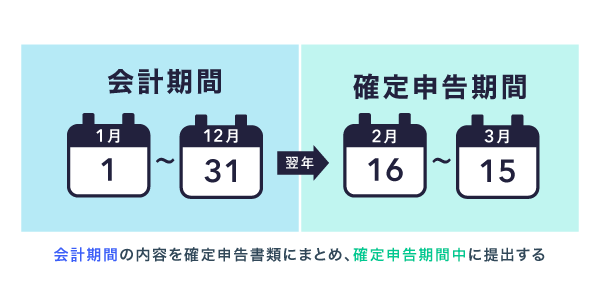

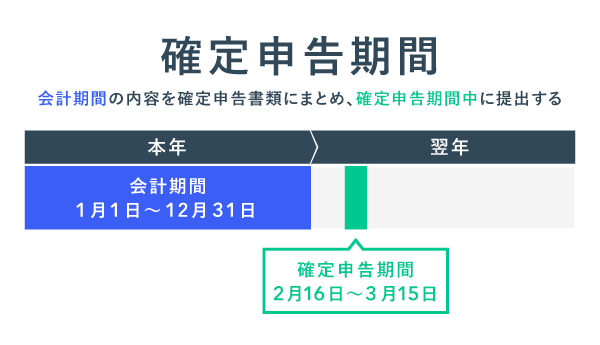

個人事業主の会計期間は「1月1日~12月31日」と定められています。この1年間の収入や必要経費などをまとめて、翌年の確定申告期間中に税務署へ申告します。開業した年は、開業日から12月31日までを集計しましょう。

個人事業主の確定申告【重要ポイントまとめ】

- 一定以上の所得がある個人事業主は、必ず確定申告をおこなう(所得 = 収入 - 必要経費)

- 確定申告書類に「前年分」の収入や必要経費を記入して、納めるべき税額を算出する

- 作成した確定申告書類は、毎年2月16日~3月15日に税務署へ提出する

- 個人事業主は、確定申告の方式を「白色申告」と「青色申告」から選べる

- 白色申告と青色申告で、帳簿付けの難易度や、確定申告書類の内容が異なる

ここからは、上記の重要ポイントをわかりやすく解説していきます。

確定申告が必要なのは所得いくらから?

前年中に一定以上の所得があった個人事業主は、必ず確定申告をしなくてはなりません。ここで言う「所得」とは、1年間の収入から必要経費(仕入れ費用や備品の購入費用など)を差し引いた金額のことです。

- 所得とは

- 収入 - 必要経費 = 所得

専業の個人事業主の場合、所得金額が48万円以下であれば確定申告の義務はありません。一方、会社に勤めながら「副業」で個人事業をしている場合は、給与所得と退職所得以外の所得が20万円以下なら確定申告の義務はありません。

確定申告が必要になる所得金額【ボーダーライン】

| 専業の個人事業主 | 副業会社員 |

|---|---|

| 所得48万以下は確定申告の義務なし | 所得20万以下は確定申告の義務なし |

例えば、主には会社員として働いていて、副業の所得が10万円だったとします。この場合、上記の20万円の範囲内におさまっているので、確定申告をする義務はないということです。逆に言えば、副業による所得が20万円を超える場合、みずから確定申告をしなければなりません。

白色申告と青色申告の違い

確定申告には「白色申告」と「青色申告」の2種類があり、どちらか好きなほうを選べます。これは、専業の個人事業主でも、副業で個人事業をおこなっている場合でも同じです。

- 白色申告:難易度の低いベーシックな申告方法

- 青色申告:難易度は高いが節税面でメリットのある申告方法(事前申請が必要)

青色申告を選択するには、事前に「青色申告承認申請書」を税務署に提出しておく必要があります。個人事業を始めたばかりの人は、開業日から2ヶ月以内に提出すればOKです。この手続きをしていない場合は、自動的に白色申告になります。

>> 青色申告承認申請書の提出期限について詳しく

白色申告と青色申告の違いまとめ【比較表】

| 白色申告 | 青色申告 | |

|---|---|---|

| 事前申請 | 不要 | 必要 |

| 帳簿付け | 単式簿記でOK | 複式簿記が基本 |

| 確定申告の 主な提出書類 |

・収支内訳書(2ページ) ・確定申告書 |

・青色申告決算書(4ページ) ・確定申告書 |

| 節税につながる特典 | とくになし | ・青色申告特別控除 ・赤字の繰り越し ・少額減価償却資産の特例 ・青色専従者給与 など |

青色申告には、節税につながる特典があります。とくに節税メリットが大きいのは「青色申告特別控除」です。青色申告特別控除には3段階のグレード(10万控除・55万控除・65万控除)があり、より大きな節税を狙うなら「複式簿記」による帳簿付けが必須です。

>> 青色申告にも種類がある?記帳方式による違いを比較

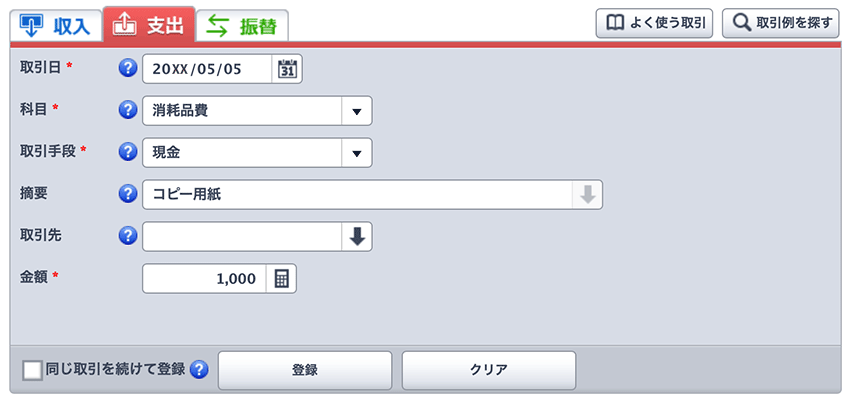

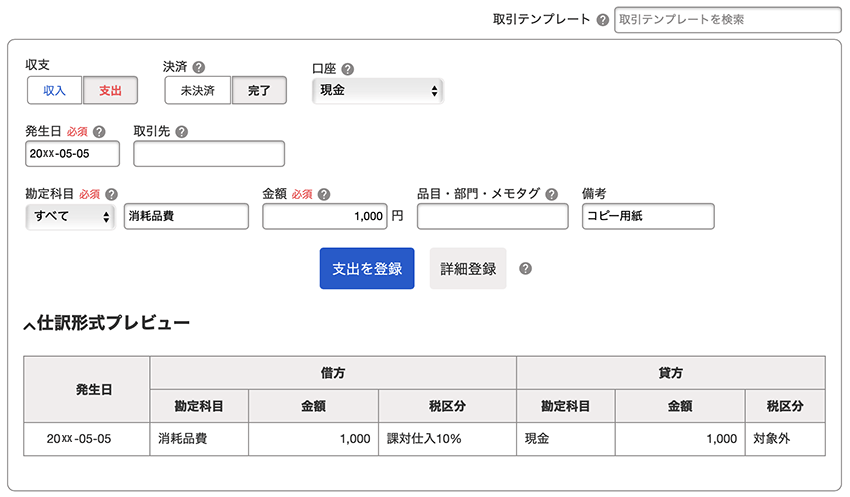

ちなみに、初心者にとってはハードルの高い「複式簿記」も、個人事業主向けの会計ソフトを利用すれば決して難しくありません。ソフトの指示に沿って、いくつかの項目を入力するだけで、複式簿記形式の帳簿を自動的に作成してくれます。

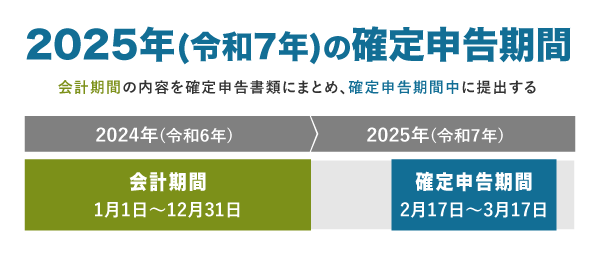

確定申告期間はいつからいつまで?

確定申告では、前年1月1日~12月31日の収入や必要経費を書類にまとめて、納めるべき所得税の金額を計算します。そして、確定申告期間(原則2月16日〜3月15日)のあいだに書類を提出して、算出した所得税を納めるわけです。

ちなみに、2025年分(令和7年分)の確定申告は、原則として「2026年2月16日〜3月16日」に行う必要があります。

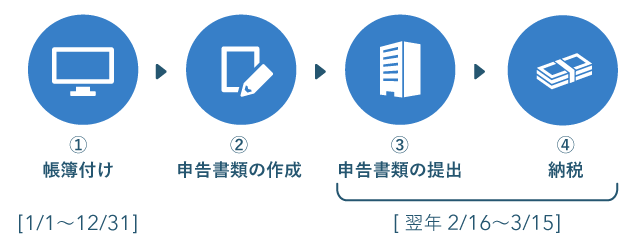

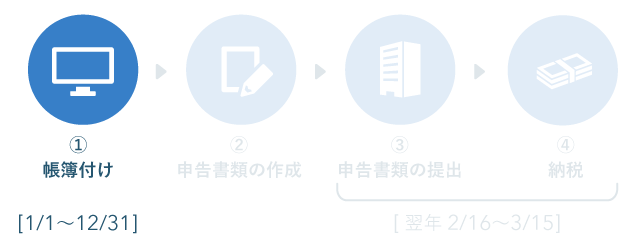

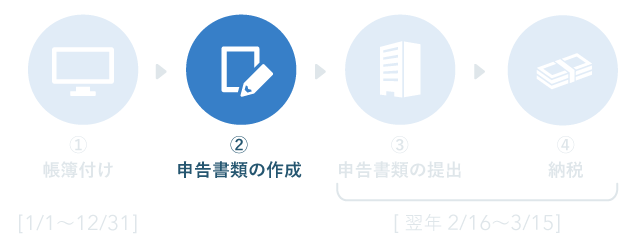

個人事業主が確定申告をする流れ

白色申告・青色申告のどちらを選んでも、確定申告の流れは同じです。確定申告に関わる1年間の業務は、大まかに以下の4ステップで完了します。

- 帳簿付け……………1年間の売上や必要経費を帳簿に記録していく

- 申告書類の作成……帳簿の内容をもとに決算書や確定申告書を作る

- 申告書類の提出……作成した書類を税務署へ提出する

- 所得税の納付………申告書類で算出した所得税額を納付する

ここからは、各ステップのポイントを詳しく説明していきます。

① 帳簿付け

- 日々の収入や必要経費を帳簿に記録していく

- 帳簿付けは紙でもパソコンでもOK

帳簿付けとは、ごく簡単に言うと「事業に関わるお金の流れを記録する作業」です。事業で売上や経費が発生したら、その都度「日付・金額・内容」などを記帳していきます。具体的なルールは、白色申告と青色申告で異なります。

帳簿付けの方式

| 白色申告の帳簿付け | 青色申告の帳簿付け |

|---|---|

| 単式簿記でOK 一般的な家計簿などに近い感覚 |

複式簿記が基本 複式簿記は知識がないと難しい |

>> 単式簿記と複式簿記の違い

帳簿付けには、紙の帳簿を使っても、パソコンを使っても構いません。昨今では、パソコンの会計ソフトや表計算ソフト(Excel等)を使う個人事業主が多いでしょう。初心者向けの会計ソフトなら、簿記の知識がなくても帳簿付けがしやすい仕組みになっています。

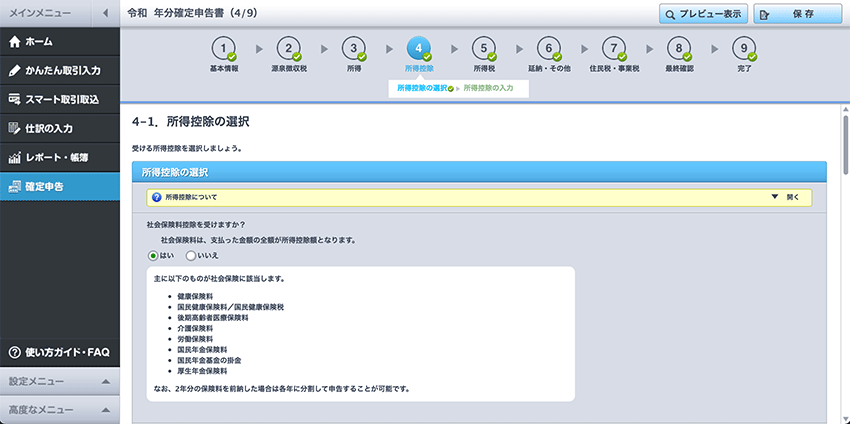

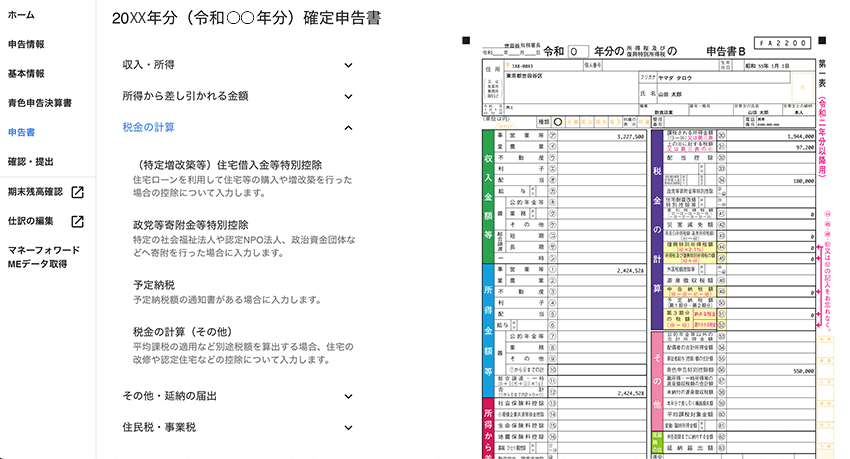

② 確定申告書類の作成

- 1年間に帳簿付けした内容をもとに、確定申告の提出書類を作成する

- 年の途中で開業した場合は「開業日~12月31日」の帳簿をもとに作成する

- 個人事業主が作成する申告書類は「決算書」と「確定申告書」

- 必要に応じて、その他の添付書類(所得控除の証明書など)も用意する

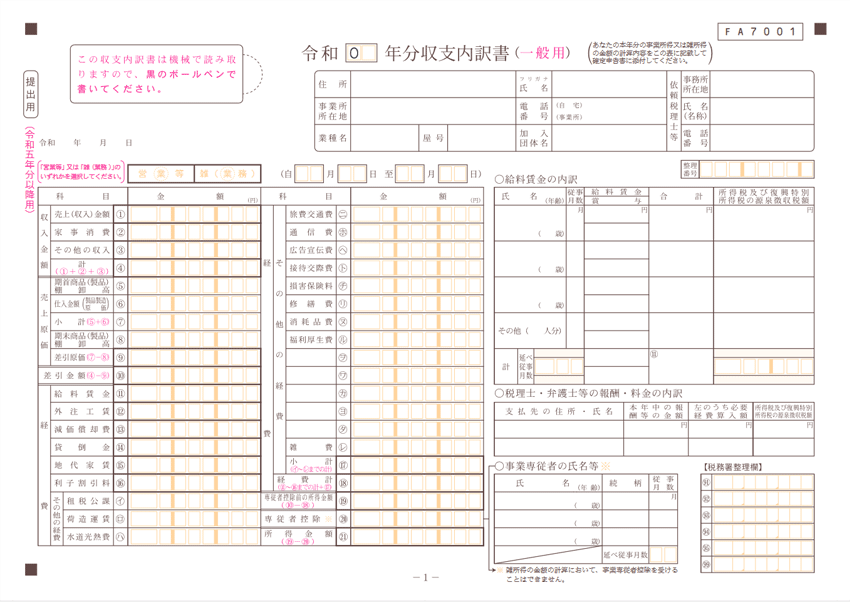

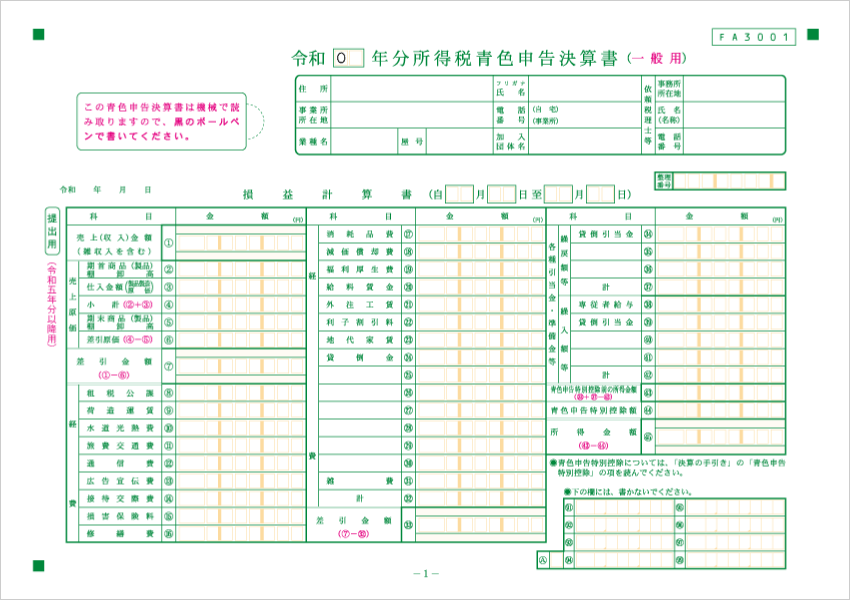

個人事業主の場合、申告書類は「決算書」から作り始めるのが基本です。決算書の様式には、白色申告用の「収支内訳書」と、青色申告用の「青色申告決算書」があります。

確定申告で提出する決算書

| 白色申告の場合 | 青色申告の場合 |

|---|---|

| 収支内訳書(2ページ構成) | 青色申告決算書(4ページ構成) |

|

|

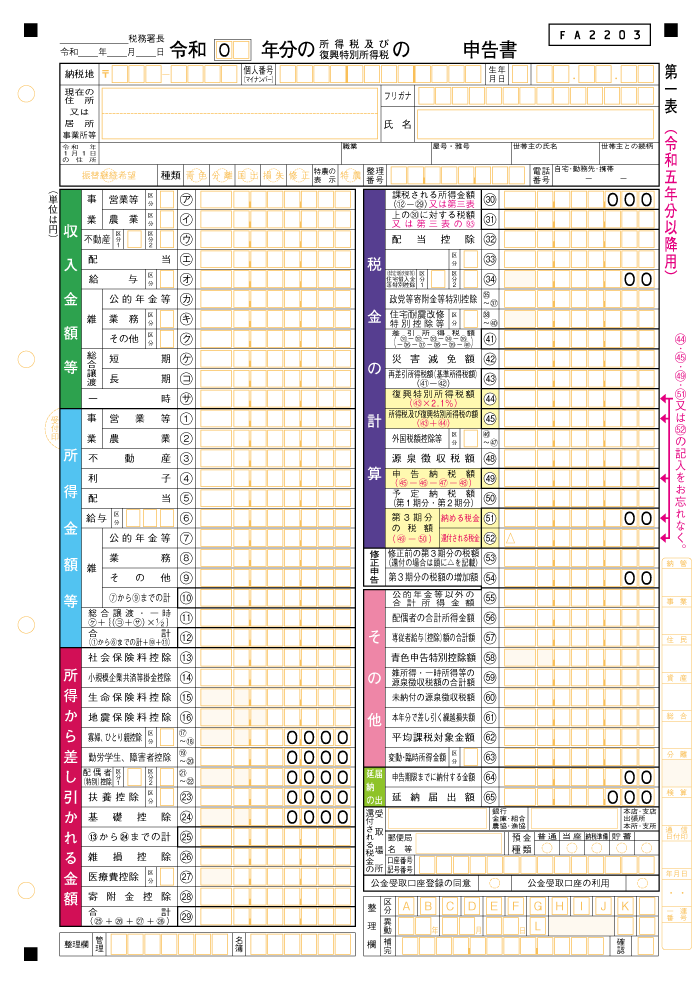

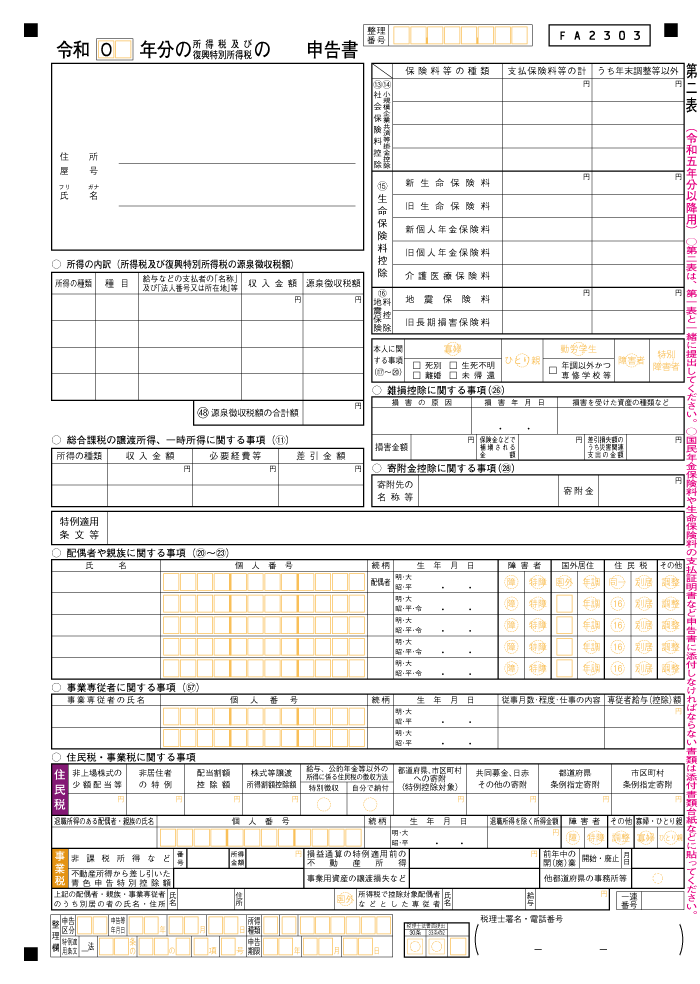

決算書が完成したら、その内容をもとに「確定申告書」を作成します。確定申告書は「第一表」と「第二表」の2ページ構成です。白色申告でも青色申告でも、確定申告書の様式は変わりません。

確定申告書(第一表・第二表)

| 第一表 | 第二表 |

|---|---|

|

|

個人事業主の確定申告書類は、市販の会計ソフトや国税庁の「確定申告書等作成コーナー」で作成するのが一般的です。会計ソフトを使えば、帳簿付けした売上や経費を勝手に集計してくれて、申告書類の大半を自動作成できます。

③ 確定申告書類の提出

- 作成した申告書類を、確定申告期間内に税務署へ提出する

- 確定申告期間は原則「2月16日~3月15日」

- 提出方法は、大きく「直接提出・郵送・電子申告(e-Tax)」の3つ

- 帳簿や領収書などの提出は不要

確定申告書類の提出方法は、大きく下記の3種類に分けられます。基本的には、どの方法で提出しても問題ありません。(65万円の青色申告特別控除をねらう場合は「電子申告」がオススメ)

確定申告書類の提出方法

| 直接提出 | 税務署や確定申告会場に確定申告書類を持っていく 税務署の外にある「時間外収受箱」へ投函してもOK |

|---|---|

| 郵送 | 確定申告書類を封筒に入れて、税務署あてに郵送する 封筒代や切手代は自己負担 |

| 電子申告 (e-Tax) |

ネットで確定申告書類のデータを国税庁に送信する 会計ソフトや、国税庁の「確定申告書作成コーナー」を使う |

ちなみに、確定申告で提出するのはステップ②で作成した確定申告書類だけです。帳簿や領収書は提出せず、5年~7年にわたって保管しておきます。(>>帳簿・書類の保存について詳しく )

④ 所得税の納付

- 確定申告書で算出した所得税額を実際に納付する

- 納付期限は確定申告期限と同じ(原則3月15日)

- 窓口での現金納付のほか、口座振替やクレカ払いでの納付も選べる

所得税の納付方法は、おおまかに分けると以下のとおりです。期間内であれば、どの方法で納めても税額に影響はありません。

所得税の納付方法

| 窓口納付 | 税務署や銀行の窓口で、所定の納付書を使って現金で納付する |

|---|---|

| コンビニ納付 | コンビニのレジで、納付用のQRコードを使って現金で納付する |

| スマホアプリ納付 | 専用サイトからスマホ決済アプリで納付する |

| クレジットカード納付 | 専用サイトからクレカ払いで納付する ※1万円ごとに税込83円の手数料がかかる |

| 振替納税 | 事前申請をしたうえで、口座引き落としによって納付する |

| 電子納税 | e-Taxのシステムを使って、口座振替やATMで納付する |

「振替納税」を選択した場合は、4月中旬に口座から納税額が自動で引き落とされます。初めて振替納税を利用する場合は、確定申告期限日までに「預貯金口座振替依頼書」を税務署へ提出しておきましょう。

まとめ

個人事業主の会計期間は「1月1日~12月31日」と定められています。このあいだは日々の取引を地道に記録しておきます。年が変わったら、前年分の帳簿をもとに収入や必要経費を集計し、確定申告書類を作成しましょう。

確定申告のおおまかな手順

- 帳簿付け……………売上や必要経費を帳簿に記録していく

- 申告書類の作成……帳簿の内容をもとに決算書や申告書を作る

- 申告書類の提出……作成した書類を確定申告期限までに提出する

- 所得税の納付………申告書で計算した所得税を納める

このうち1~3のステップは、市販の会計ソフトを使うことでかなりラクになります。たとえば、大手3社(弥生・freee・マネーフォワード)が提供するクラウド会計ソフトには、下記のようなメリットがあります。

会計ソフトの主なメリット

- 会計の知識がなくても帳簿付けができる(複式簿記にも対応)

- 「自動仕訳」の機能を使えば、帳簿付けの大半を自動化することもできる

- 記帳内容を自動で集計してくれるから、確定申告書類の作成もラク

- 作成した申告書類を、そのまま国税庁に送信することも可能(電子申告)

- 請求書作成などのサブ機能も充実している

会計業務を効率化したいなら、会計ソフトの導入は必須と言えます。中でも「弥生・freee・マネーフォワード」のクラウド会計ソフトは使いやすいので、確定申告の初心者にオススメです。

大手3社のクラウド会計ソフト【比較一覧表】

| 弥生 | freee | マネーフォワード | |

|---|---|---|---|

| 料金 (税込) |

白色:無料~ 青色:12,980円/年~ |

12,936円/年~ | 11,880円/年~ |

| 帳簿付け画面 | |||

| 確定申告書類の 作成画面 |

|||

| 自動仕訳機能 | ○ | ○ | ○ |

| 電子申告機能 | ○ | ○ | ○ |

| 請求書等の 作成機能 |

○ | ○ | ○ |

| 対応OS | Windows・Mac | ||

基本的には、年1万円程度~の利用料金がかかります。しかし、会計業務の効率化によって、本業の生産性が上がることを考えれば、決して高い金額ではありません。3社とも、まずは無料トライアルができるので、実際に操作感を試してみるとよいでしょう。

>> やよいの白色申告 オンライン【詳細記事】

>> やよいの青色申告 オンライン【詳細記事】

>> freee会計【詳細記事】

>> マネーフォワード クラウド【詳細記事】