個人事業主の開業費 - 適用範囲・償却方法・仕訳など

更新日 2025年5月20日

個人事業主の開業費とは? - 2通りの償却方法

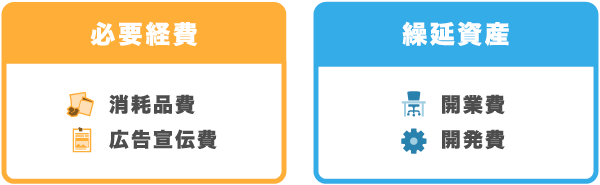

個人事業主の「開業費」とは、事業を開業するまでの間、その準備のために使った費用のことを指します。この開業費は必要経費ではなく、繰延資産(クリノベシサン)に含まれます。 まずは開業費(繰延資産)として資産に計上し、その後に償却することになります。(「償却する」とは「費用にする」ということ)

たとえば、個人事業主の必要経費には消耗品費、広告宣伝費などがありますが、この中に開業費は含まれないということです。開業費は、必要経費ではなく「繰延資産」に含まれます。

開業費は、5年(60ヶ月)で均等に償却するか、 もしくは任意で好きな時に償却ができます。「均等償却」と「任意償却」、どちらの方法を選んでも構いません。 好きなタイミングで償却できるほうがよいので、任意償却が断然おすすめです。

任意償却では、経費計上のタイミングを自分で好きに決めることができます。開業した年に開業費50万円を費用にする(償却する)こともできますし、あるいは最初の年に費用計上せず、3年後に費用計上することもできます。2年後に20万円、8年後に30万円ということも可能です。(開業費の仕訳方法は後述)

なお、どちらを選択するかを税務署に届け出る必要はありません。 帳簿の上で、自分が選んだ償却方法で償却するだけの話です。

開業費の例 - 特別な支出と経常的な支出

個人事業主・法人ともに、開業準備のための費用が「開業費」ですが、個人事業主の開業費と法人の開業費は、支出の時期や適用範囲において要件が異なります。

法人の場合は、法人設立日から営業開始までの特別な支出に限られますが、個人事業の場合は、開業日までの支出で、特別な支出に加えて経常的な支出も含まれます。(経常的な支出とは、毎月・毎年など、継続的に支払うことになる支出)

| 個人事業主の開業費 | 法人の開業費 | |

|---|---|---|

| 期間 | 開業日まで | 法人設立日から営業開始 |

| 支出内容 | 特別な支出 + 経常的な支出 | 特別な支出 |

たとえば、個人事業主の開業日までに支払った、以下のような支出を開業費として計上できます。

個人事業主の開業費 - 特別な支出の例

- 印鑑、名刺、名札などの作成費

- チラシ、フライヤー、パンフレットなどの広告費

- 会議、商談などの交際費

- 下見、調査、打ち合わせなどの交通費

個人事業主の開業費 - 経常的な支出の例

- ネット利用料金、レンタルサーバーなどの通信費

- 店舗、事務所、倉庫などの賃貸料、家賃

- 店舗などの電気・ガス・水道料金

- 自動車保険、店舗の火災保険などの保険料

開業費として扱えない費用

個人事業主の開業日前に購入したものでも、1組10万円以上のものは、開業費(繰延資産)ではなく固定資産として計上します。この場合、基本的にはそのものの耐用年数に応じて、少しずつ費用化していくことになります。

>> 個人事業主の減価償却について

また、たとえば事業所を賃借する場合に預ける敷金は、開業費にできません。敷金は、基本的には将来的に戻ってくることが前提のお金なので必要経費でもありません。

契約期間の終了時に返戻される予定の敷金は、「敷金(投資その他の資産)」の勘定科目で固定資産として計上します。(返戻されなかった部分は修繕費などで費用計上)

ちなみに、似たような勘定科目に「創立費」というものがありますが、これは法人用の勘定科目で、個人事業主には関係ありません。法人の創立費は、株式会社などの法人を設立するためにかかった法律関係の支出額(印紙代や司法書士への報酬など)のことです。

開業費の仕訳方法 - 資産計上し、償却する

上述のように開業のための準備費用は、必要経費ではなく「開業費(繰延資産)」として資産計上します。そして、償却するときに減価償却費として費用計上します。

個人事業主の主要な会計ソフト(マネーフォワード・freee・弥生など)では、いずれもデフォルトで繰延資産の中に開業費という勘定科目が用意されています。

それでは、開業費を任意償却する場合の仕訳を確認しておきましょう。複式簿記の場合の仕訳例を紹介します。

【例】2026年5月15日に個人事業主として開業(開業費は100万円)

- 2026年に30万円を償却(費用計上)

- 2028年に70万円を償却(費用計上)

名刺代、チラシ代、交通費など、いろいろな準備費用の合計が100万円なわけですが、開業費として計上する場合は、それらをまとめた金額を開業日の日付で開業費として帳簿づけすればOKです。 ひとつひとつの費用を別々に記帳する必要はありません。もちろん、それぞれの費用の領収書などをきちんと保管しておくことが前提です。

まずは、開業日の日付で開業費を計上します。開業日以前の支出も、このようにまとめて開業日の日付で資産計上します。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 2026年5月15日 | 開業費 1,000,000 | 元入金 1,000,000 | 開業準備費用 |

貸方の「元入金」は、法人でいう資本金のような勘定科目です。 この元入金の部分は、「事業主借」でも構いません。

そして、その年の年末に、資産としての開業費(繰延資産)の一部を償却します。つまり、資産をとり崩して、その年の経費にするということです。「減価償却費」の勘定科目で計上しましょう。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 2026年12月31日 | 減価償却費 300,000 | 開業費 300,000 | 開業費の任意償却 |

先述の通り「任意償却」では、事業主の好きなときに償却ができます。 今回の例では、少し間をあけて2028年に、残りの開業費を償却します。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 2028年12月31日 | 減価償却費 700,000 | 開業費 700,000 | 開業費の任意償却 |

「任意償却」ではなく「均等償却」する場合には、5年(60ヶ月)で均等に償却していくことになります。しかし、任意償却する場合には、5年で償却をする必要がありません。

国税庁ウェブサイトでも「繰延資産の未償却残高はいつでも償却費として必要経費に算入することができます。」と説明されています。 (償却期間経過後における開業費の任意償却 - 国税庁)

個人事業主の開業費 まとめ

開業までの準備費用は、通常の必要経費としては計上せず、まず開業費(繰延資産)として資産計上します。開業費として扱える費用はひとまとめに合算し、開業日の日付で帳簿づけします。

- 開業日までの準備費用は必要経費ではなく、開業費(繰延資産)に計上する

- 開業費(繰延資産)を計上するタイミングは、個人事業主の開業日

- 償却方法は均等償却(5年)か任意償却を選べる

- 任意償却する場合は、均等償却の5年は関係なく、いつでも償却できる

- 1組10万円以上のものは、開業費ではなく固定資産に計上すること

それぞれのレシートや領収書は捨てずに保管しておく必要があります(白色申告で5年、青色申告で7年)。

>> 帳簿や領収書などの保存期間について

そして、均等償却で5年(60ヶ月)にわたって均等に償却していくか、任意償却により好きなタイミングで償却をします。

任意償却する場合には、均等償却の5年という数字は関係なく、いつでも償却できます。事業が好調で利益が多くでた年に償却するのが、節税のために有効です。

開業準備のために使った費用が、全て開業費として計上できるわけではないので注意しましょう。たとえば、1セット10万円以上のものは開業費(繰延資産)ではなく、固定資産として計上し減価償却するのが基本です。

>> 減価償却の基本をチェック

>> 減価償却の仕訳方法まとめ - 定額法・一括償却・少額減価償却資産

>> 個人事業主の開業に関する情報まとめ - 個人事業主の起業準備