減価償却費の仕訳方法 - 定額法・一括償却・少額減価償却資産

更新日 2025年5月01日

このページでは個人事業主の減価償却費の仕訳方法について、具体例をあげて紹介します。 まずは、3種類の償却方法をおさらいしておきましょう。

- 3つの償却方法をおさらい

- 個人事業主は「定額法」で計算するのが基本

- 減価償却資産の仕訳例

- 一括償却資産の仕訳例 - 3年で均等に計上

- 少額減価償却資産の仕訳例 - 全額をその年の経費として計上

- 10万円未満のものはどうする?

3つの償却方法をおさらい

高額資産(10万円以上)の償却方法は、大別して3通りあります。下表のとおり、取得価額に応じて選択できる方法は異なります。この「取得価額」とは、かんたんにいうと購入時にかかる費用の合計額です。本体価格はもちろん、手数料や送料なども含めたものが取得価額です。

償却方法の比較表

| 減価償却資産 | 一括償却資産 | 少額減価償却資産 | |

|---|---|---|---|

| 取得価額 | 10万円〜 | 10万円〜20万円 | 10万円〜30万円 |

| 償却 | 定額法が基本 | 3年で均等償却 | 全額その年で償却 |

| 合計限度額 | 制限なし | 制限なし | 300万円 |

| 申告方法 | 白色申告・青色申告 | 白色申告・青色申告 | 青色申告のみ |

| 固定資産税 | 対象 | 対象外 | 対象 |

「〜」は「以上 〜 未満」

減価償却資産

減価償却は、そのものの法定耐用年数に応じて償却をしていくのが基本です。これが広く知られる、通常の減価償却です。

一括償却資産

10万円以上20万円未満のものは、そのものの取得日や法定耐用年数には関係なく、 「一括償却資産」として3年で均等に償却することもできます。

少額減価償却資産

30万円未満のものは、その年の減価償却費として一括で経費計上することもできます(少額減価償却資産の特例)。ただし、この特例は、青色申告者にのみ適用される特例です。 また、この特例には合計で300万円未満という制限もあります。

たとえば、20万円以上30万円未満のものは、青色申告者なら償却方法を2つの選択肢から自由に選ぶことができるわけです。 白色申告者は、少額減価償却資産の特例を適用できません。

個人事業主は「定額法」で計算するのが基本

減価償却費の計算方法には「定額法」と「定率法」がありますが、個人事業の場合は、基本的に「定額法」で計算します。 定率法で計算するには、あらかじめ税務署へ申請を出して許可をとる必要があります。

定額法にしたがって、その資産の法定耐用年数に応じて、少しずつ資産価値を減らし、少しずつ経費計上していきます。

- 【定額法の計算方法】

- 取得価額 × 償却率 ÷ 12(ヶ月) × 使った月数 = その年の減価償却費

資産によって、法定耐用年数は異なります。

この耐用年数は、国が「だいたいこのぐらいはもつでしょ」ということで定めています。

法定耐用年数に対応する形で「償却率」があります。

たとえば、パソコンの法定耐用年数は4年で、償却率は0.25です。

>> 減価償却する物の例と耐用年数について

減価償却資産の仕訳例

それではさっそく、仕訳の具体例をみていきましょう。 青色申告65万円・55万円控除を受けるための複式簿記の形で説明します。 (借方・貸方の概念がよくわかっていないという方は、まずこちらも参照→ 借方・貸方とは?複式簿記の仕訳を理解する)

20万円のパソコンを3月20日に現金購入してすぐ使い始めた場合

まず、購入した日付で「工具器具備品」の勘定科目で資産に計上します。 工具器具備品とは、工具や器具備品を処理するための勘定科目です。 パソコンは器具備品の中に含まれます。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 2026年3月20日 | 工具器具備品 200,000 | 現金 200,000 | パソコン |

工具器具備品という資産が20万円分増えて、現金20万円が減ったという仕訳ですね。

そして、年末にその年の減価償却費を計算します。 3月から使ったので、この年はこのパソコンを10ヶ月使ったということになります。 (購入日ではなく、実際に使い始めた月を基準として、減価償却費の計算をすることができます。 買っても放置していた場合には、使用開始月から使った月数をカウントするのが原則です。)

先ほども挙げた「定額法の計算方法」に、これらの数字を当てはめます。パソコンの法定耐用年数は4年なので、償却率は0.25です。

- 【定額法の計算方法】

- 取得価額 × 償却率 ÷ 12(ヶ月) × 使った月数 = その年の減価償却費

200,000 × 0.25 ÷ 12 × 10 = 41,667円

(計算結果で小数点以下の端数が出る場合は、切り上げる。)

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 2026年12月31日 | 減価償却費 41,667 | 工具器具備品 41,667 | パソコンの減価償却 |

この年は、工具器具備品という資産の価値が、41,667円分減り、 減価償却費という経費を41,667円計上したという仕訳です。 このように毎年少しずつ資産価値を減らし、少しずつ減価償却費として経費計上していく形になります。

翌年は、年末に減価償却費の仕訳だけしておけばOKです。

翌年は使用期間12ヶ月になるので、200,000 × 0.25(償却率) ÷ 12 × 12 = 50,000円

(1年間使った年は、後半の「÷ 12 × 12」を省いて構いません。)

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 2027年12月31日 | 減価償却費 50,000 | 工具器具備品 50,000 | パソコンの減価償却 |

そして、その後も2026年と同じ帳簿づけを期末(個人事業の場合は年末)に行います。 2030年については、最後に残った月数で、償却の計算をします。

200,000 × 0.25(償却率) ÷ 12 × 2(使った月数) = 8,333円

2030年の計上額は、8,333円となりました。

この最後の年だけ、計上額から1円差し引いた金額を計上します。

8,333円 − 1円 = 8,332円

これにより、資産である工具器具備品が1円だけ残る形になります。 「備忘価額」といって、資産価値を1円残しておくことになっています。 償却期間が終わってもそのモノはあるわけなので、0円扱いはしないというわけです。 減価償却が終わったものが1つなら1円、3つなら3円残る形になります。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 2030年2月28日 | 減価償却費 8,332 | 工具器具備品 8,332 | パソコンの減価償却 |

定額法ではパソコンの耐用年数が4年なので、これをもとに減価償却費を計上してきました。 上の例の場合で、各年ごとの減価償却費の金額をまとめると、以下のようになります。

| 減価償却費 | 使用月数 | |

|---|---|---|

| 2026年 | 41,667 | 10ヶ月 |

| 2027年 | 50,000 | 12ヶ月 |

| 2028年 | 50,000 | 12ヶ月 |

| 2029年 | 50,000 | 12ヶ月 |

| 2030年 | 8,332 | 2ヶ月 |

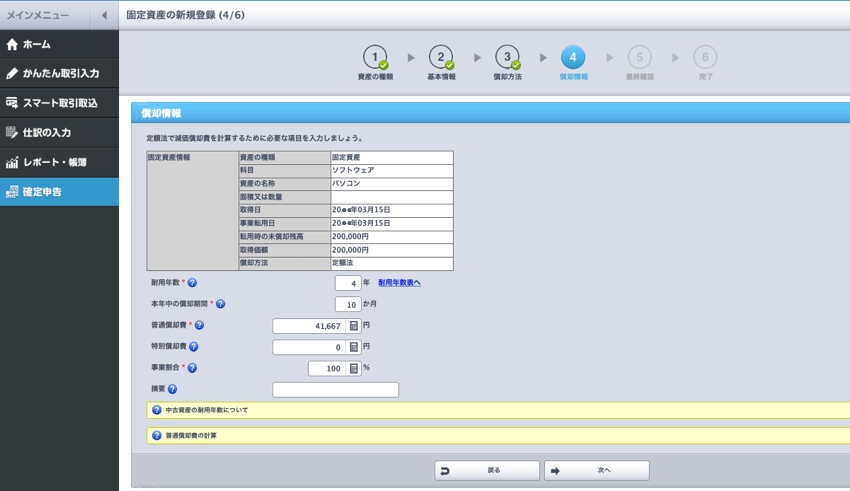

これが、20万円のパソコンを定額法によって減価償却した場合に、それぞれの年に計上する減価償却費です。 個人事業用の会計ソフトを使っているのであれば、法定耐用年数と償却期間を入力すれば、償却費は自動計算してくれます。

指示にしたがって必要項目を入力していけば償却資産の登録が完了します。

(やよいの青色申告 オンラインの場合)

消費税の課税区分について

資産を購入した時に、消費税が課税されます(課税仕入れ)。その後の年に減価償却費を少しずつ計上する際の消費税区分は「不課税」です。

一括償却資産の仕訳例 - 3年で均等に計上

取得価額が10万円以上~20万円未満のものは、「一括償却資産」として処理することもできます。 先ほどのように「減価償却資産」とするか、もしくは下記の方法で「一括償却資産」とするか、 納税者が自由に選択できます。(青色申告者は、少額減価償却資産の特例も選択できます。)

「一括償却資産」の場合は、ものを買った日にちやその物品の法定耐用年数に関係なく、 3年間で経費処理します。

15万円のパソコンを3月20日に購入してすぐ使い始めた場合

まずは購入日で資産に計上します。 勘定科目は「一括償却資産」を利用します。会計ソフトに用意されていない場合は、資産の項目に「一括償却資産」の勘定科目を作りましょう。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 2026年3月20日 | 一括償却資産 150,000 | 現金 150,000 | パソコン |

資産が15万円分増えて、現金が15万円減ったという仕訳ですね。

その後、1年目5万円、2年目5万円、3年目5万円と、均等に減価償却費として経費計上していきます。 3月に購入して使い始めていますが、その月に関係なく3年で均等に償却します。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 2026年12月31日 | 減価償却費 50,000 | 一括償却資産 50,000 | パソコンの一括償却 |

2026年の減価償却費として5万円が計上され、資産価値が5万円減ったという仕訳です。

翌年、翌々年も同じ処理をし、きっかり3年で全額償却します。 一括償却資産の場合は、備忘価額1円を残さず処理します。 つまり、この場合は以下のようになります。1年目の使用月数は10ヶ月ですが、これに関係なく3年で均等に処理できるので、計算も簡単です。

| 減価償却費 | 使用月数 | |

|---|---|---|

| 2026年 | 50,000 | 10ヶ月 |

| 2027年 | 50,000 | 12ヶ月 |

| 2028年 | 50,000 | 12ヶ月 |

一括償却資産にした場合は、固定資産税の対象にならないというメリットもあります。 他2つの方法では、購入した資産が固定資産税の対象となります。 (ただ、固定資産税には「150万円」の基準があるので、固定資産として普通のパソコンを1、2台もっている程度ならまず関係ないと思ってよいです。)

少額減価償却資産の仕訳例 - 全額をその年の経費として計上

青色申告の場合、30万円未満のものであれば一括でその年の経費にすることも可能、という特例が適用できます(少額減価償却資産の特例)。 この特例を受けるための事前申請は必要ありませんが、青色申告であることが要件です。

25万円のパソコンを3月20日に購入してすぐ使い始めた場合

まず購入日で資産計上するのは、他の方法と同じです。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 2026年3月20日 | 工具器具備品 250,000 | 現金 250,000 | パソコン |

その後、年末に全額を減価償却費に計上します。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 2026年12月31日 | 減価償却費 250,000 | 工具器具備品 250,000 | パソコン 少額減価償却資産の特例により償却 |

ご覧の通り、この特例を利用すれば、その年の経費としてまとめて計上することができます。 「今年は利益が多いので、できるだけ多く経費を計上したい」という場合にうってつけの方法です。 この特例には、以下の注意点があります。

- 青色申告者のみに適用

- 合計限度額は300万円

- 2027年(令和8年) 3月31日までの間に取得したものに限られる

なお、たとえば個人事業を新規開業した年で、会計期間が1年に満たない場合は、300万円を12で割って月数をかけた金額が合計限度額となります。

10万円未満のものはどうする?

10万円未満のものは減価償却せず、その年の経費として計上しましょう。 大抵の場合「消耗品費」の勘定科目で経費計上しておけばOKです。

引用

使用可能期間が1年未満のもの又は取得価額が10万円未満のものは、その取得に要した金額の全額を業務の用に供した年分の必要経費とします。 減価償却のあらまし - 国税庁

10万円以上のものを購入した場合には、本ページで見てきた通り、その取得価額に応じて償却しましょう。 最後に、償却方法の比較表を再掲しておきます。

償却方法の比較表

| 減価償却資産 | 一括償却資産 | 少額減価償却資産 | |

|---|---|---|---|

| 取得価額 | 10万円〜 | 10万円〜20万円 | 10万円〜30万円 |

| 償却 | 定額法が基本 | 3年で均等償却 | 全額その年で償却 |

| 合計限度額 | 制限なし | 制限なし | 300万円 |

| 申告方法 | 白色申告・青色申告 | 白色申告・青色申告 | 青色申告のみ |

| 固定資産税 | 対象 | 対象外 | 対象 |

「〜」は「以上 〜 未満」

>> 青色申告の申請期限

>> 基本的な減価償却のおさらい

>> 固定資産税について

>> 個人事業の簿記・帳簿づけに関するまとめ