請求書の消費税はいつから10%になった?

更新日 2024年8月05日

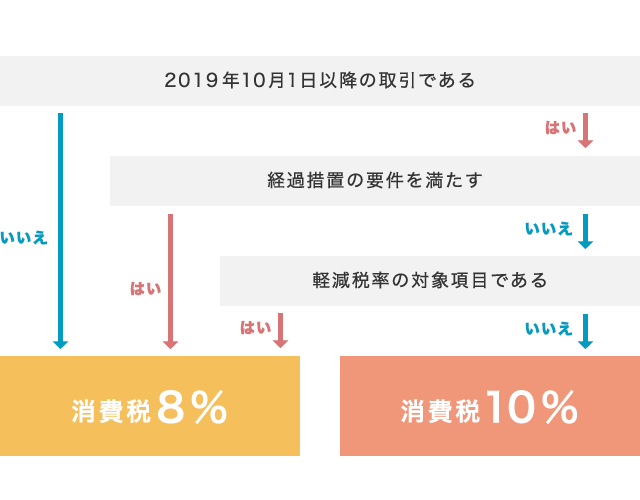

2019年10月1日以降に商品やサービスを提供する際、その請求書の消費税率は10%で計算します。ただし「経過措置」や「軽減税率」の場合は例外で、8%のままです。

本記事は「2019年10月1日前後」の消費税率の切り替えのタイミングにフォーカスした記事です。インボイス関連の記事については、下記のリンクをご参照ください。

>> 2023年10月からのインボイス制度をわかりやすく!個人事業主向け

>> 消費増税からインボイス制度への完全移行 - 2019年〜2029年

- 消費税10%に切り替わるタイミングは?

- 深夜営業店の場合

- インターネット通販の場合

- 「経過措置」の主な例 ‐ 10月1日以降も条件つきで8%になる取引

- 「軽減税率」について ‐ 10月1日以降も8%の品目

- 消費税の切り替えタイミングまとめ

消費税10%に切り替わるタイミングは?

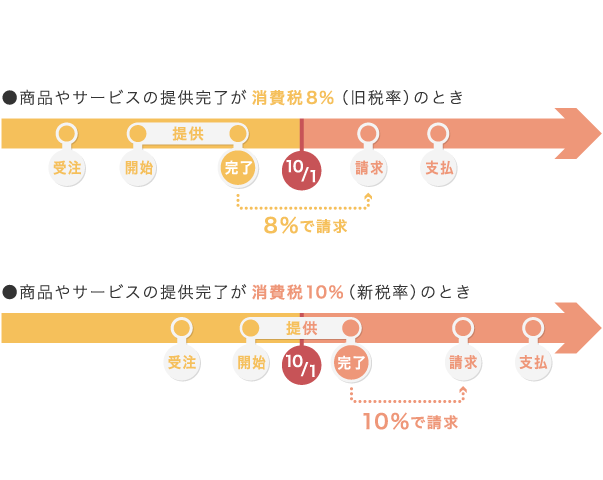

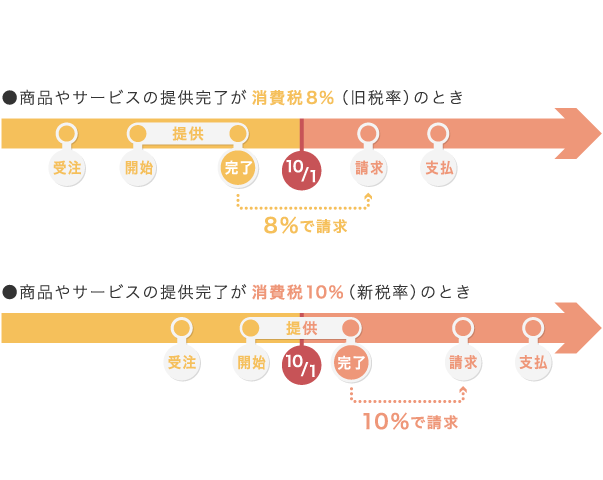

2019年10月1日から、消費税率が10%になりました。消費税は「資産の譲渡等が行われたとき」の税率が適用されるルールです。つまり商品やサービスの提供が「完了」した時点を基準として、その日時が10月1日以降なら10%で請求するのが原則となります。

したがって、9月中に契約した取引であっても、10月以降に商品の引渡しなどを行う場合は、消費税率10%が適用になります。たとえばインターネット通販などでは、購入ボタンがクリックされた時点ではなく、出荷日などで判定します。

また、9月30日以前に消費税率8%で仕入れた商品を販売するときも同様です。その商品を顧客に提供するのが10月1日以降であれば、仕入れ時の税率にかかわらず、請求する際の消費税率は10%となります。

ただし、以上はあくまで原則です。日付をまたぐサービスについては、普段の業務形態や時間帯などに照らし、9月分の売上として認められる範囲であれば、税率8%として処理することもできます。

たとえばホテルで、9月30日チェックイン、10月1日チェックアウトの場合は、サービスの完了が10月1日になるため、原則の上では税率10%です。しかし現実には、9月30日宿泊分までは税率8%とするホテルもあります。

「経過措置」について ‐ 10月以降でも消費税8%で処理すべきもの

通信販売などの特定の取引については「経過措置」が設けられています。一定の期日までに契約などを行ったら、10月以降に提供される商品やサービスも税率8%になるというものです。主な例や注意点などの詳細については、記事後半で説明します。

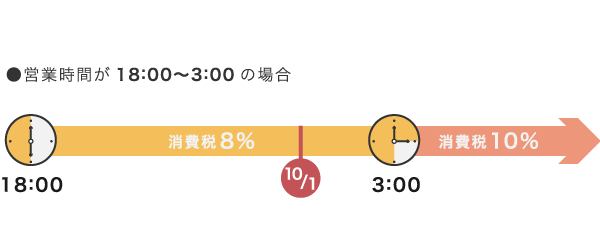

深夜営業店の場合

コンビニなど、深夜もサービス提供をするお店では、基本的には2019年10月1日の0時に税率を切り替えればOKです。0時より前に提供した分は8%、0時以降の分は10%で請求します。ただ、そこまで厳密でなくとも、普段の締め時刻で税率を切り替えてもよいとされます。

たとえば、18時~3時まで営業している居酒屋があるとします。さらに、日頃から「18時~24時」と「0時~3時」の売上を同じ日の売上として計上している居酒屋だとします。この場合は、10月1日3時まで税率8%としても構いません。

インターネット通販の場合

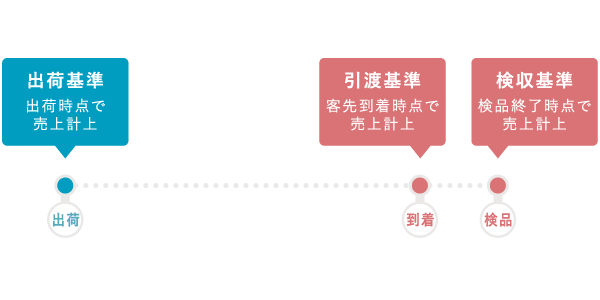

商品の提供が2019年10月1日以降に完了したものは、税率10%を適用するのが原則です。ただ、具体的に何をもって「商品の提供完了」とするかは、普段どのタイミングで売上を計上しているかによって異なります。大きく分類すると、以下の3種類です。

たとえばネット通販の場合は、出荷基準で普段の売上をつけている業者も多いはずです。このような業者は、出荷時点をもって「商品の提供完了」となります。つまりこの場合、9月30日までに出荷した商品は、実際の到着が10月1日以降でも税率8%ということです。

顧客とのトラブル防止のために

一般消費者は、出荷基準などの細かい事情を知らない可能性が高いです。いくら出荷が10月であっても、顧客が「9月30日に購入手続きをしたので消費税は8%」と認識していた場合、請求時にトラブルが起きかねません。

無用なトラブルを防止するためにも、税率切り替えタイミングの事前告知や、一時閉店などの対策を検討しましょう。顧客が購入手続きをする際に、その取引が旧税率か新税率か、はっきりと認識できるような仕組みを作っておくことが重要です。

「経過措置」の主な例 ‐ 10月1日以降も条件つきで8%になる取引

経過措置の要件を満たした取引は、2019年10月以降も消費税率が8%となります。これは強制適用であって、自由に税率を選択できるわけではないので、必ず8%としなければなりません。8%か10%か好きな方を選ぶことはできないということです。

このような経過措置が設けられているのは、10月1日に税率をキッチリ切り替えるのが難しいケースが想定されるからです。たとえば、以下のような取引が該当します。

演劇・コンサートやライブなどのチケット

映画、演劇、演芸、音楽、スポーツなど、不特定多数の人に見せたり聞かせたりするときのチケット代には、経過措置が適用されます。9月30日までに料金を受け取るときは、入場日が10月1日以降であっても、消費税率は必ず8%とします。

インターネット通販

インターネット通販にも経過措置が適用されます。2019年3月31日までに商品ページを公開または作成していて、9月30日までに購入の申込みがあった場合、経過措置の対象になります。このときは商品の発送が10月1日以降であっても、消費税率は必ず8%です。

雑誌や化粧品などの定期購入

雑誌や化粧品など「物品を定期的に継続提供する契約」のうち、2019年3月31日までに結ばれたものが経過措置の対象です。この契約について、9月30日までに料金を受け取ったら、経過措置により税率8%となります。料金の受け取りが10月1日以降なら税率10%です。

ただし、電子版の雑誌やメルマガについては一般的に検索などの機能が備わっているため、「物品」ではなく「役務の提供」に該当します。そのため、これらは経過措置の対象外です。

>>その他の経過措置について - 国税庁

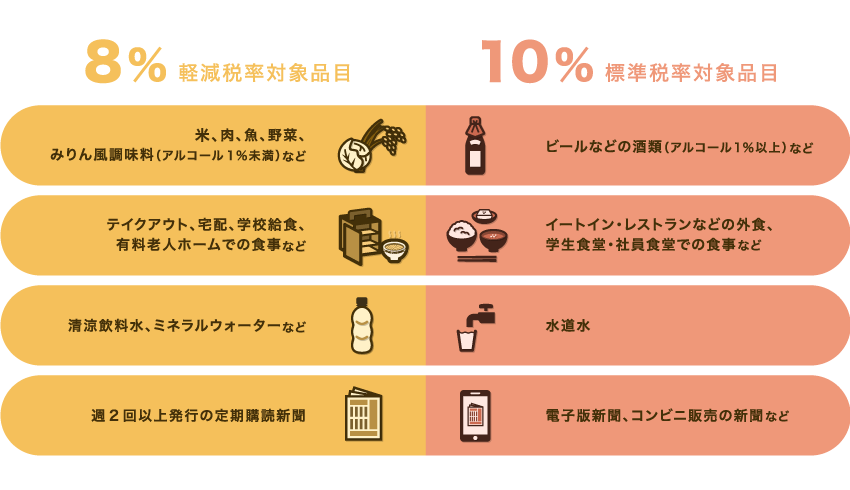

「軽減税率」について ‐ 10月1日以降も8%の品目

軽減税率制度というのは、消費税率が8%から10%に上がる際の例外として、生活に必要な食料品や特定の新聞に限っては税率8%に据え置くという制度です。経過措置のような日付に関する要件はなく、軽減税率の対象品目でありさえすれば、つねに税率8%として扱われます。

「区分記載請求書等保存方式」が導入されます。これは「消費税が8%なのか10%なのか、税率をはっきり区別できるような請求書を作成しよう」というものです。

>>2019年10月から実施される軽減税率制度について

消費税の切り替えタイミングまとめ

2019年10月1日に消費税が10%に上がると、経過措置や軽減税率の関係で、税率8%の取引と10%の取引が同時に存在することになります。請求書を作成するときも、これを考慮して適切な税率で請求を行う必要があります。

切り替えタイミングの重要ポイント

9月30日から10月1日にかけて、深夜営業する飲食店などは、普段の締め時間までは税率8%でも構いません。また、通販などで商品の購入から納品までタイムラグがあるときは、出荷日などを基準に考えます。

10月1日以降も税率8%の「経過措置」と「軽減税率」

| 経過措置 | 軽減税率 |

|---|---|

| 10月1日きっかりに税率を切り替えるのが難しいものを対象とする | 生活に必要な食料品や特定の新聞を対象とする |

| 演劇やコンサートなどのチケット 通信販売 (3/31までに条件提示) 雑誌や化粧品などの定期購入 | 野菜や魚、肉などの食料品 飲料水や牛乳、清涼飲料水など 新聞(一部のものを除く) |

10月1日以降の取引について請求書を作成する際は、その取引が経過措置や軽減税率に該当しないか確認し、誤って税率10%で請求することがないように注意しましょう。

>> 請求書作成に役立つ「クラウド請求書サービス」の比較まとめ

>> 免税事業者である個人事業主が消費増税でおさえておくポイント

>> Misocaの請求書作成サービスでできること