確定申告書とマイナンバー - 記入する個人番号と添付書類台紙

更新日 2025年5月30日

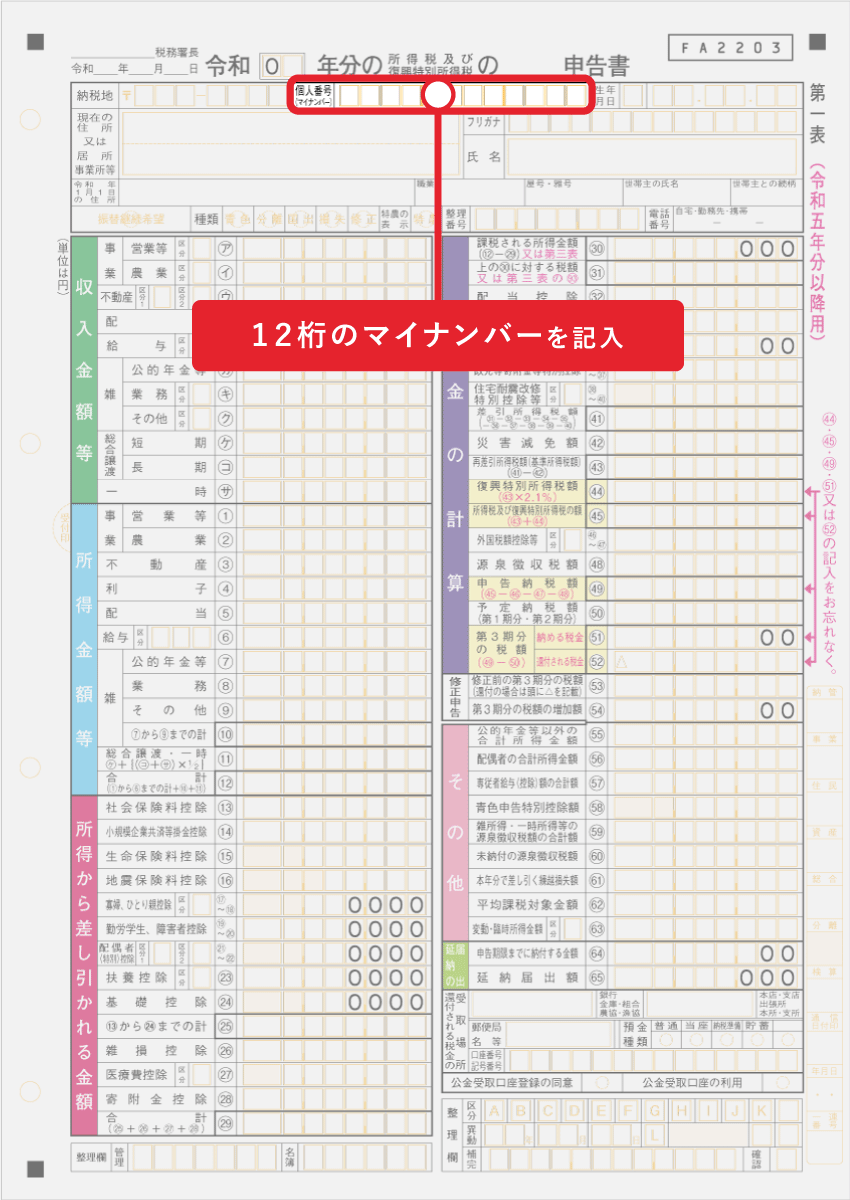

個人事業主が確定申告書類に記入するマイナンバーについて

現在の確定申告書には、マイナンバーの記載欄が設けられています。 個人事業主は、それぞれ個人に割りあてられた12ケタの個人番号を記入すればOKです。 株式会社などの法人は、事業用の13ケタの番号が割りあてられていますが、個人事業では、事業用の番号は割りあてられません。

マイナンバーの通知書類(通知カード)に各個人のマイナンバーが記載されているので、

これをそのまま確定申告書類に記入します。

マイナンバーの通知書類は、2015年10月〜12月下旬にかけて各家庭に送付されたものです。

>> 自分のマイナンバーが分からない・個人番号を紛失した場合

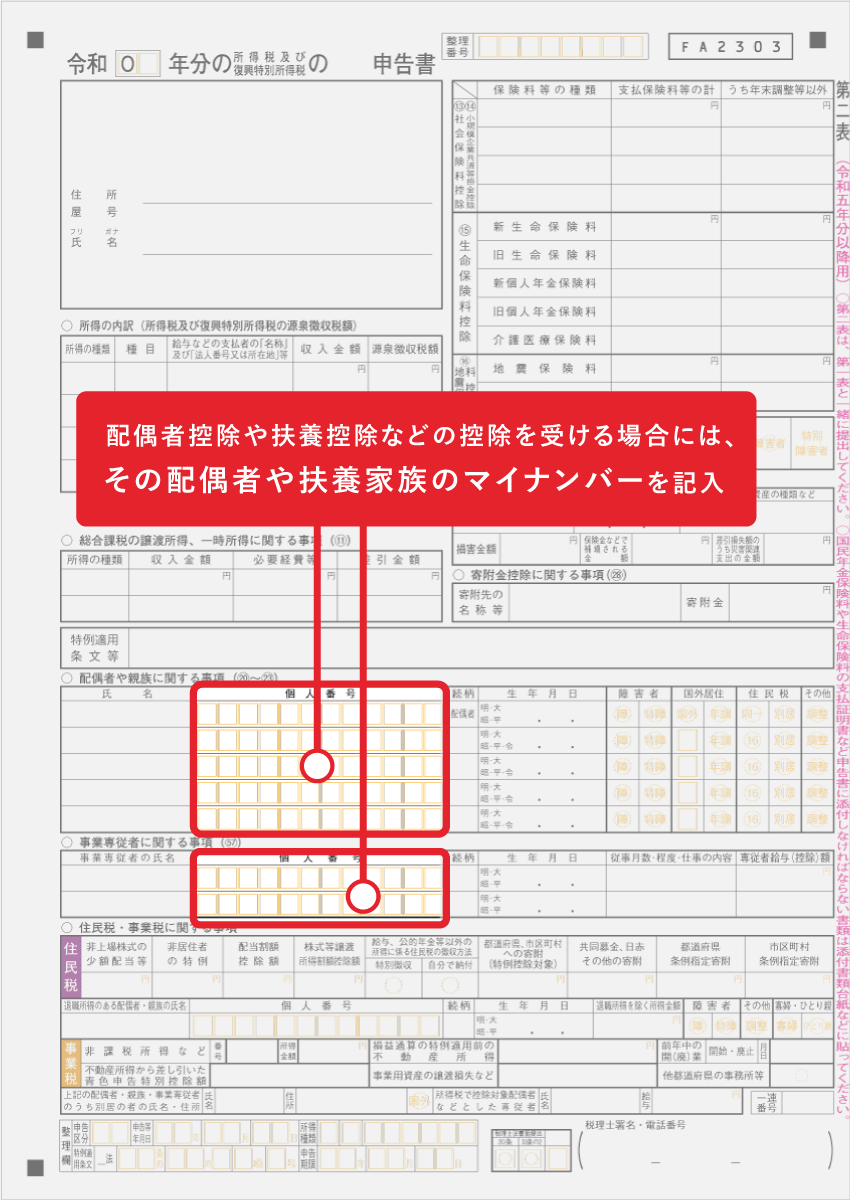

配偶者控除や扶養控除を受ける場合

配偶者控除や扶養控除を受ける場合には、その対象者のマイナンバーも記入します。 配偶者控除とは、控除対象になる配偶者(夫・妻)がいる場合の控除。 扶養控除とは、控除対象になる扶養家族(息子など)がいる場合の控除。 いずれの場合も12ケタのマイナンバー(個人番号)を書きます。

配偶者と扶養親族に加えて、事業専従者のマイナンバー記入欄もあります。

事業専従者とは、簡単に言えば家族従業員のことです。

個人事業を手伝ってくれている家族・親族がいる場合で、

専従者控除を受ける場合などは、その対象者のマイナンバーを記入しましょう。

>> 専従者控除・専従者給与と配偶者控除・扶養控除について詳しく

個人事業主が提出する確定申告書類について

個人事業主は、白色申告の場合と青色申告の場合で、税務署へ提出する確定申告書類が下記のように異なります。

| 白色申告で提出する書類 | 青色申告で提出する書類 |

|---|---|

必要に応じてその他の申告書類を提出する

上で見てきた画像は「確定申告書」で、これは白色申告でも青色申告でも同じものを使います。 この確定申告書に、個人事業主のマイナンバーなどを記入するわけです。 なお、収支内訳書と青色申告決算書には、マイナンバーの記載欄はありません。

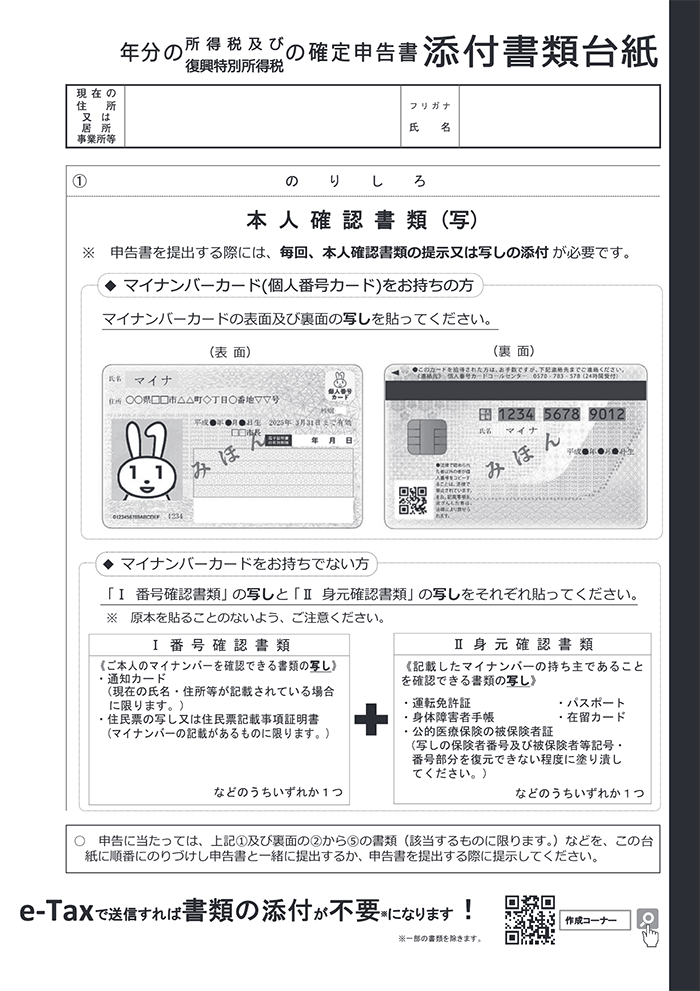

添付書類台紙に貼り付ける本人確認書類

確定申告における本人確認のため、添付書類台紙にマイナンバーカードなどの写しを貼り付けて提出することになっています(e-Taxによる電子申告の場合には、添付書類台紙を提出する必要はありません)。 のり付けするのが基本ですが、ホッチキスやテープでとめても構いません。

マイナンバーカードを持っている場合

マイナンバーカード(個人番号カード)を持っている場合は、表と裏のコピーをとって、それを貼り付ければOKです。マイナンバーカード専用のソフトケースからは取り出して、12ケタの個人番号が確認できる状態で両面のコピーをとります。

- マイナンバーカードとは?

- マイナンバーカードとは、希望者にのみ交付されるプラスチック製のカード。

このマイナンバーカードには顔写真も載るため、身分証明書としても活用できる。

>> マイナンバーカード(個人番号カード)の交付申請から受け取りまで

マイナンバーカードを持っていない場合

マイナンバーカードを持っていない場合は、 番号確認書類(通知カードなど)と身元確認書類(免許証など)がセットで必要になります。 それぞれのコピーを、添付書類台紙に貼り付けることになります。

マイナンバーカードを持っていない場合で、添付書類台紙に貼り付ける書類の組み合わせをまとめると、 以下のようになります。

| 番号確認書類として使える書類 (下記の書類などのうち、いずれか1つ) | 身元確認書類として使える書類 (下記の書類などのうち、いずれか1つ) |

|---|---|

|

|

ちなみに、添付書類台紙に貼るのは本人の証明書のみです。 控除対象配偶者や、扶養親族のマイナンバーカード写しなどの貼り付けは不要です。

>> 通知カードの再発行やマイナンバー記載の住民票の受け取り方法

>> 通知カードとマイナンバーカードの違い

>> 個人事業主が確定申告で提出する書類をもっと詳しく