支払調書・源泉徴収票とマイナンバー

更新日 2023年1月06日

個人事業主にとってのマイナンバーを簡単におさらい

まずは、マイナンバー制度について軽くおさらいしておきましょう。 個人事業主・フリーランスの方は、仕事でマイナンバーの記載などが必要になる時に、個人に割り当てられた12ケタのマイナンバー(個人番号)を使用します。

個人事業主・フリーランスの方が、実際に取引先等との間で業務上のマイナンバーのやりとりが始まったのは、2016年1月以降です。 あなたの仕事が「源泉徴収が必要な報酬・料金等の範囲」に当てはまる場合には、支払側の事業者へマイナンバーを伝えることになっています。

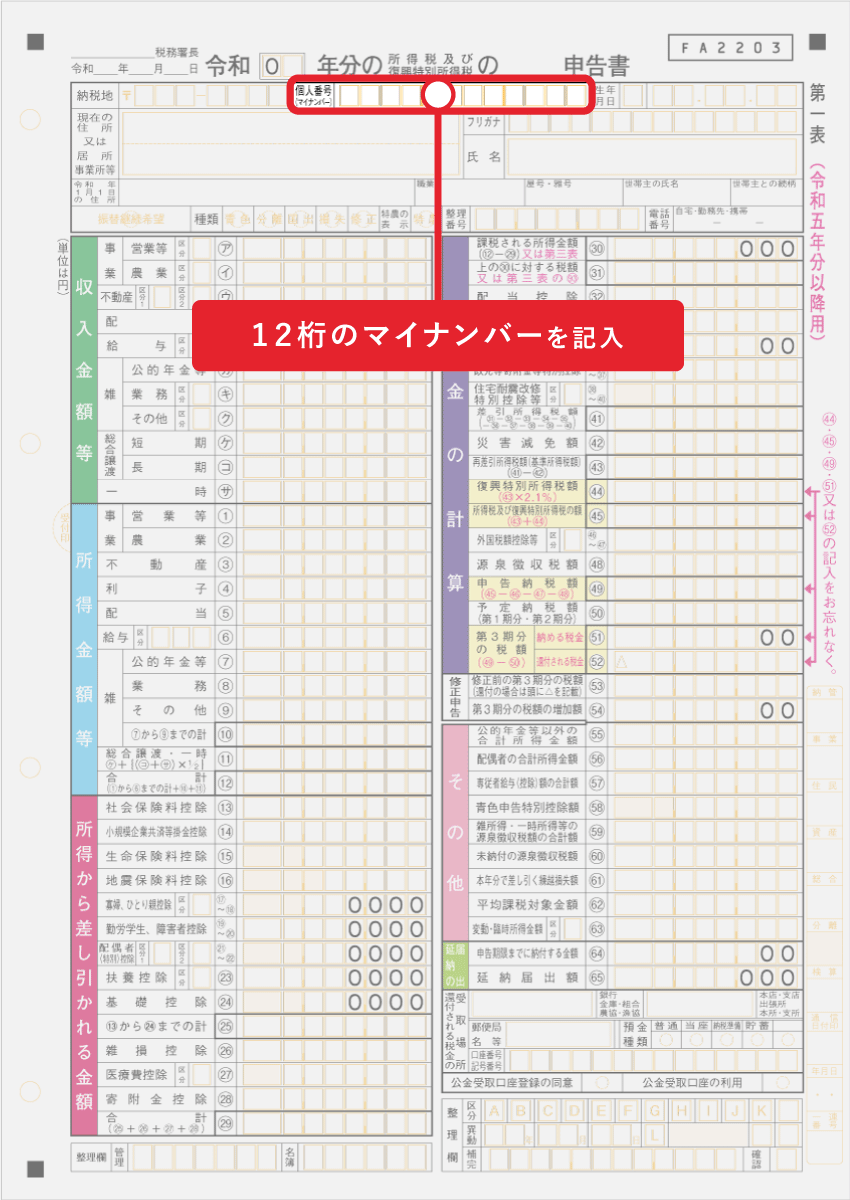

個人事業主が確定申告書類にマイナンバーを記載することになったのは、2016年分の確定申告からです。確定申告書の右上にある欄へ、12ケタのマイナンバーを記入します。

支払調書とマイナンバー - 本人確認とマイナンバーの通知

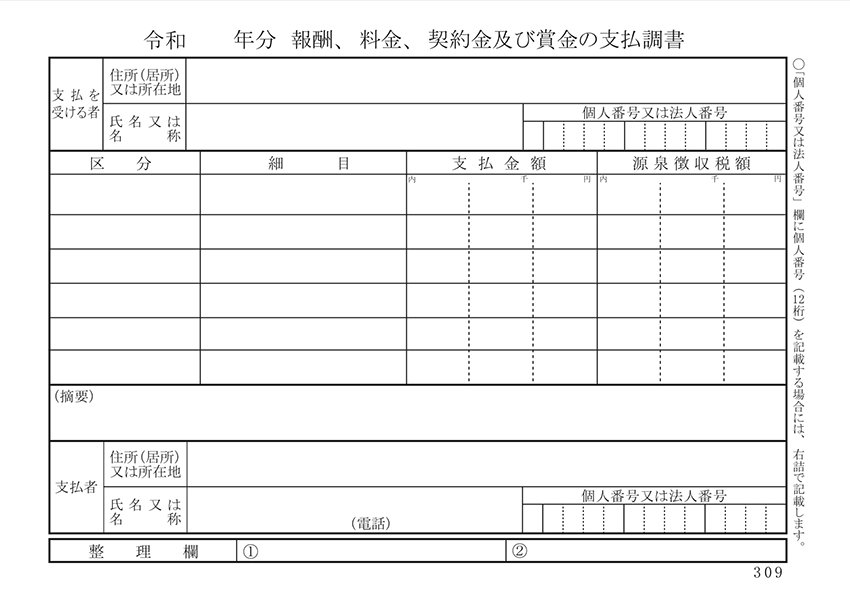

取引先から仕事を請け負っている個人事業主・フリーランスの方は、自分の仕事が源泉徴収の対象になる場合、支払側の会社が支払調書を作成する義務を負います。 支払調書には双方のマイナンバーの記載欄があるので、支払側の会社からマイナンバーの確認が必要な旨を通達された場合、こちらのマイナンバーを通達します。

多くの場合、支払側の会社が支払調書に記載するという理由で、個人事業主のマイナンバーをお伝えするケースになります。 マイナンバーを伝える時には本人確認が必要なので、以下のものを支払側の会社に提示します。

以下のいずれかを会社側へ提示する

- 「通知カード」+「本人確認書類(免許証など)」

- 「マイナンバーカード」

「マイナンバーカード」を作成した人は、そのカード1枚でマイナンバーと本人確認が完了できます。>> 通知カードを紛失した場合 - 自分のマイナンバーが分からない場合の対処法

個人事業主にとって重要な支払調書は、上記の「報酬、料金、契約金及び賞金の支払調書」です。一般的には、報酬を受け取った翌年の1月中旬〜下旬に、支払側の事業者が個人事業主にこの支払調書を送付してくれます。

アルバイトや青色専従者などの従業員がいて「源泉徴収義務者」である個人事業主は、仕事を他の個人事業主に発注する場合に支払調書の作成側になるケースもあります。従業員がおらず一人で働いている個人事業主は「源泉徴収義務者」ではないので、支払調書の作成側になることはありません。支払調書の作成側になる場合には、上記と同じように相手先の個人事業主のマイナンバーと本人確認をセットで行い、マイナンバーを記入することになります。

源泉徴収票とマイナンバー - 従業員がいる個人事業主の場合

あとは、源泉徴収票とマイナンバーについてです。こちらは、従業員がおらず一人で働いている個人事業主には関係がありません。アルバイト、パート、青色専従者などの従業員がいる個人事業主は「源泉徴収義務者」ですので、従業員の方のマイナンバーを把握する必要があります。

源泉徴収票にマイナンバーの記載欄があるので、確認をしてマイナンバーを記入しましょう。どちらも12ケタのマイナンバー(個人番号)です。

| 源泉徴収票の種類 | マイナンバーの記入について |

|---|---|

| 税務署に提出する源泉徴収票 | 事業主と従業員のマイナンバーを記入 |

| 従業員に交付する源泉徴収票 | 従業員のマイナンバーのみを記入 |

| 従業員に交付する源泉徴収票 (民間企業に提出する用 ex.住宅ローンを組む時) | マイナンバーの記入なし |

雇用主としての個人事業主が税務署へ提出する源泉徴収票には、個人事業主と従業員のマイナンバー両方を記載して提出します。従業員に交付する源泉徴収票については、個人事業主のマイナンバーは記載せず従業員のマイナンバーのみ記載して交付します。住宅ローンを組む際などに金融機関から源泉徴収票の提出を求められたなどの理由で従業員から源泉徴収票の発行を頼まれた際には、マイナンバーの記載のない源泉徴収票を発行しましょう。

>> マイナンバーに関する情報まとめ

>> 個人事業主の源泉徴収に関する情報まとめ

>> 支払調書・源泉徴収票・法定調書の違いを分かりやすく