地代家賃とは?専有面積や営業時間による家事按分など

更新日 2024年7月29日

個人事業での地代家賃とは?

地代家賃とは、事業で使っている店舗や事務所の賃借料金や駐車場料金のことを指します。 個人事業の場合は、自宅兼事務所(SOHO)とする人が多いです。 その場合には、仕事場の専有面積や営業時間などを按分の根拠として、経費となる地代家賃を算出します。(>> 按分とは?)

- SOHO(ソーホー)って?

- 「自宅兼事務所」のことを、「SOHO」とも呼ぶ。 SOHOは「Small Office Home Office」の略で、自宅で仕事をする事業者や、自宅兼事務所そのものを指す。

地代家賃は、支出の内容によって消費税区分が異なります。地代家賃の読み方は「ちだいやちん」です。

| 課税 | 非課税 |

|---|---|

|

|

地代家賃の内訳 - 記入方法と記入例

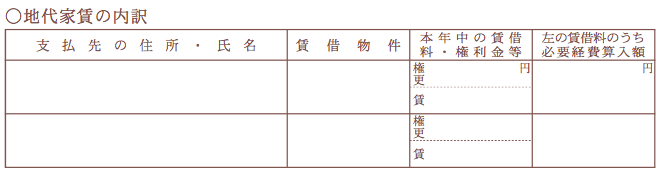

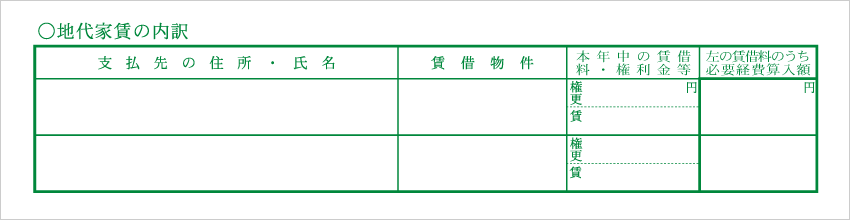

白色申告で提出する収支内訳書の2ページ目と、青色申告で提出する青色申告決算書の2ページ目には、地代家賃の内訳を記入する欄が設けられています。

| 収支内訳書 2ページ目 | 青色申告決算書 2ページ目 |

|---|---|

事務所や倉庫・店舗など、事業用の賃貸物件を借りている場合、自宅兼事務所を借りている場合にも、こちらの記入欄へ記入します。

| 支払先の住所・氏名 | 物件の大家さんの個人名(あるいは不動産会社などの法人名)と、その住所を記入する。利用している物件自体の情報を記入するわけではない。 例)東京都新宿区0-0-0 大家 太郎 |

|---|---|

| 賃借物件 | 利用している物件の用途を記入する。 例)事務所、倉庫、自宅兼事務所、店舗など |

| 本年中の賃借料・権利金等(権・更) | 本年中に払った礼金や保証金、契約更新料があれば、その金額を記入する。「権」は権利金、「更」は更新料の略。敷金のように、後で返金される予定のものは記入しない。 例)200,000 |

| 本年中の賃借料・権利金等(賃) | 本年中に支払った賃貸料を記入する。例えば、家賃が月額10万円であれば、1年間使えば10万円 × 12ヶ月 = 120万円。 例)1,200,000 |

| 必要経費算入額 | 本年中に払った権利金・更新料・賃借料のうち、経費に算入している額を記入する。按分をしていない場合には、左記の合計額がそのまま必要経費算入額と一緒になる。 例)700,000(権利金・更新料・賃借料の合計が140万円で、按分率が50%の場合) |

敷金は、問題なければ戻ってくることが前提のお金なので、経費にはなりません。 会計ソフトに「敷金」という勘定科目がなければ、その勘定科目を作り、資産として計上しておきます。 >> 敷金についてはこちら

仕事スペースの専有面積をもとに家事按分する方法

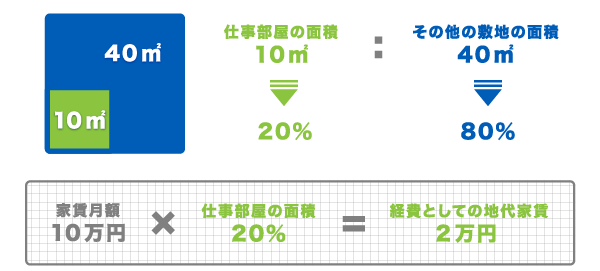

自宅の中に仕事部屋がある場合には、 「仕事部屋の面積:その他の面積」という比率に基づいて按分し、経費としての地代家賃を算出するというのが一般的です。

例えば、自宅全体の専有面積が50㎡の場合で見てみましょう。 仕事部屋の面積が10㎡、その他の敷地面積が40㎡とすると、 仕事部屋の面積は、全体面積の20%を占めるということになります。

そして、自宅兼事務所の賃料がひと月10万円だとすると、賃料10万円のうち地代家賃として経費にできるのは2万円となります (10万円 × 20% = 2万円)。 残りの8万円は、事業主の生活のためのプライベートな支出ということになるので、 「事業主貸」の勘定科目で処理します。

仕事部屋がない場合には、仕事場として使っているスペースの専有面積を計測して算出しましょう。 賃貸の場合、家全体の面積は契約した時の物件資料に記載してあります。

仕事時間や営業時間をもとに家事按分する方法も

仕事スペースと私用スペースがどうしても明確に分けられない場合には、 面積ではなく時間で按分するという方法があります。

例えば、自宅が店舗や営業所を兼ねている場合には、1日の営業時間や月間の営業日数などを勘案して、家事按分の割合を算出するとよいでしょう。

面積と時間、どちらの按分方法にしても、 合理性があって客観的にみて納得できる説明であれば問題ありません。

地代家賃の仕訳方法 - 記帳例

たとえば、家賃10万円の賃貸マンションに住んでいて、その家を自宅兼事務所として使っている場合で考えてみましょう。 仕事スペースの面積と、それ以外のスペースの面積比が「3:7」であるとします。 仕事スペースとして3、それ以外が7です。この場合、下記のように帳簿づけします。

複式簿記での記帳例

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月31日 | 地代家賃 30,000 | 普通預金 100,000 | 自宅兼事務所 賃料 |

| 事業主貸 70,000 |

この仕訳は「預金口座から払った家賃10万円のうち、3万円を地代家賃として経費計上し、残りの7万円を事業主貸として処理した」ということを表します。これで適切に支出を按分して、事業に必要な部分だけを経費計上したと言えます。

>> 事業主貸・事業主借って何だっけ?

>> 白色申告で提出する「収支内訳書」の書き方

>> 青色申告で提出する「青色申告決算書」の書き方

>> 個人事業で使う必要経費の種類一覧へ