白色申告の記帳義務化とは?帳簿の作成方法や保存期間を解説

更新日 2023年10月26日

個人事業主やフリーランス向けに、白色申告の「記帳義務化」について解説します。2013年までは、所得の少ない白色申告者は帳簿付けが不要でした。しかし、現在はすべての事業者に帳簿付けの義務が課されています。

白色申告の記帳義務化とは?

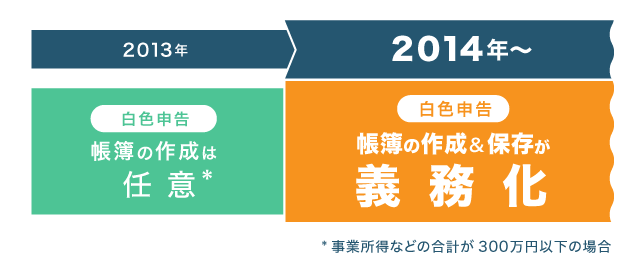

かつて、事業所得などの合計金額が300万円以下の白色申告者は、売上や経費を記帳する義務がありませんでした。所得が少なければ、帳簿づけをする必要がなかったのです。

しかし、2014年(平成26年)1月からは、全ての白色申告者に「帳簿付け」と「帳簿や書類の保存」が義務付けられています。これが俗に言う「白色申告の記帳義務化」です。

現在では、たとえ所得が300万円以下の白色申告者であっても、帳簿づけをしておく義務があります。つまり、個人事業主は全員、売上や経費を帳簿へ記帳する必要があるわけです。また、帳簿や領収書などを保存しておく義務もあります。

帳簿や領収書などの保存義務について

白色申告の場合は、法定帳簿であれば7年間、その他の帳簿や書類は5年間、捨てずに保管しておく必要があります。これらは、仮に税務調査が入った場合に「過去の帳簿や領収書を見せて下さい」と言われれば、税務調査官に提示することになります。

帳簿や書類の保存期間(白色申告の場合)

| 帳簿・書類 | 保存期間 |

|---|---|

| 法定帳簿(収入や必要経費の金額を記載した帳簿) | 7年 |

| その他に任意で作った帳簿 | 5年 |

| 書類(領収書、請求書、納品書、送り状、棚卸表など) |

>> 帳簿の保存期間と保存方法について詳しく【白色申告・青色申告】

「その他に任意で作った帳簿」とは、事業主が事業の運営状況を管理しやすくするために、独自のルールで記録した帳簿のことを指します。

いずれにしても、事業に関係した書類を7年間保管しておけば間違いありません。 作成した帳簿や、必要経費の領収書などは捨てずにとっておきましょう。 取り出しやすい形で管理されていればよく、ファイルにまとめたり、ノートに貼り付けたりしておくのが一般的です。

記帳をしていない場合は罰則がある?

作成した帳簿は、確定申告の際に税務署へ提出するわけではありません。 税務調査があった場合に、調査官へ差し出せるように保管しておきます。 事業用のオフィスがある方はオフィスへ、自宅兼事務所の方は自宅に帳簿類を保管しておきましょう。

帳簿付けをしっかりしていないと、税務調査に入られた場合に「売上や経費をごまかしているのでは」ということで、 税金を余計に納めることになります(推計課税)。

経費の計上も、証憑となる領収書などが残っていなければ認められません。 売上などの仮装・隠蔽をすると税金が追加で課せられ、納税額が増す一方です。 調査官は最大7年前の分までさかのぼって調査できるので、 日頃から帳簿付けと書類の保存はマメに行っておきましょう。

帳簿づけには個人事業用の会計ソフトが便利

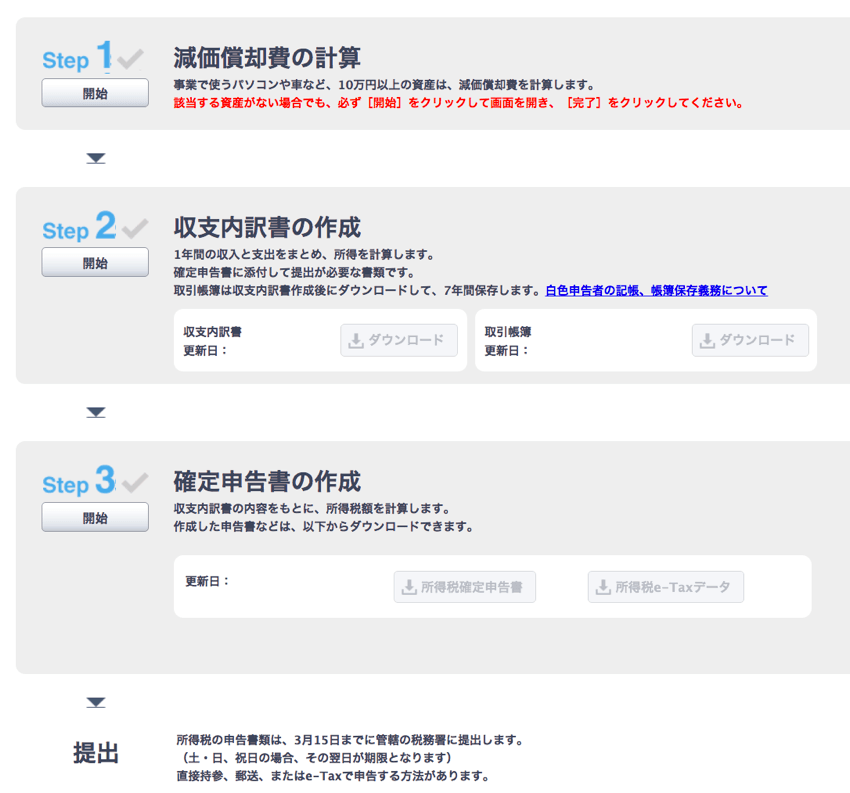

記帳作業が初めて、あるいは帳簿づけに慣れていない白色申告者は、 個人事業主向けの会計ソフトを使って帳簿づけをしましょう。

会計ソフトに売上や必要経費を入力していけば、必要な帳簿類は自動で作成されていきます。 会計ソフトを使うのであれば、「帳簿の作成」とは「ソフトへの入力作業」のことだと思って下さい。

多くの個人事業主は、会計ソフトを使って日々の取引を帳簿付けし、確定申告で提出する書類はソフトで自動作成します。会計ソフトを使えば、簿記初心者の個人事業主でも簡単に記帳をし、そのデータをもとに確定申告書類を作成することができます。

やよいの白色申告オンラインは、初心者でも確定申告書類の作成がすぐにできる会計ソフトです。ヘルプ画面を参考にしながらステップの通りに進めば、実際に確定申告で提出するための書類を作成することができます。

「日々の入力作業をやってなかった!」「仕事に追われているうちに確定申告時期を迎えてしまった!」という場合には、 ひとまず前年の領収書や納品書、売上が記載された預金通帳などをかき集めましょう。 これらの書類に記載されている内容を、会計ソフトに打ち込んでいく作業になります。

上記のような白色申告向けの会計ソフトが市販されているので、これで効率的に記帳作業を済ませてしまいましょう。 ソフトで作成した確定申告書のデータを自宅やコンビニで印刷すれば、 それをそのまま税務署へ提出する確定申告書として使うことができます。

>> 白色申告対応の会計ソフトについて

>> 白色申告での記帳法 - 単式簿記の具体例

>> 白色申告・青色申告での経費について