個人事業税とは?計算方法や税率・290万円の控除など

更新日 2024年8月29日

- 個人事業税とは?

- 個人事業税の計算方法 - 290万円の控除あり!

- 個人事業税の税率 - ほとんどの場合5%

- 個人事業税の計算例 - 新規開業の年は控除の月割に注意

- 個人事業税の納付方法 - コンビニ納付も可能

- 個人事業税の納付時期 - 8月と11月

- 個人事業税の仕訳方法 - 租税公課で経費計上

- ポイントまとめ

個人事業税とは?

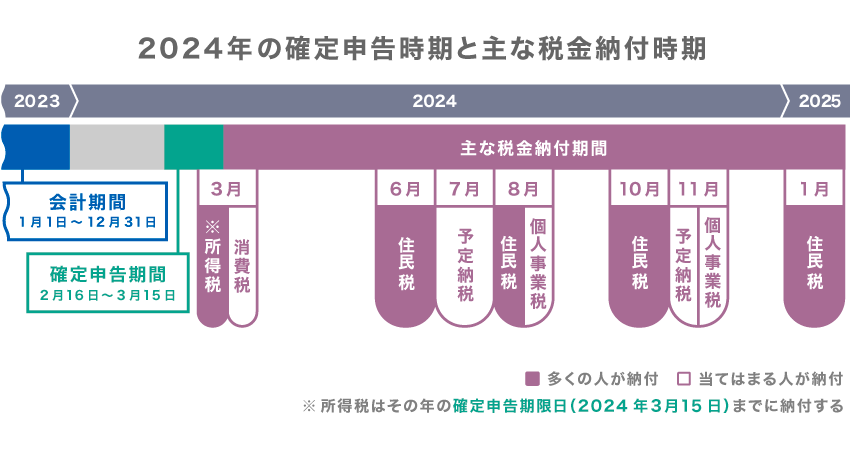

個人事業主は、所得税や住民税とは別に「個人事業税」を納めます。 確定申告をしたのであれば、通常は8月に納税通知書が郵送されます。 個人事業税は地方税なので、都道府県税事務所から通知書が送られます。

個人事業税の納付期限日は、原則8月末日と11月末日です。 8月に送付される納税通知書に、第一期分(8月分)と第二期分(11月分)の納付書が入っています。

個人事業税を納付したら「租税公課」の勘定科目で仕訳します。租税公課は、必要経費にできる税金を納めた場合などに使う勘定科目です。個人事業税は、租税公課として経費にできます。

個人事業税の計算方法 - 290万円の控除あり!

個人事業税は、自治体から届く納付書にしたがって納めるので、自分で納税額を計算する必要はありません。計算方法が気にならなければ、ここは読み飛ばしてください。

事業所得における個人事業税の計算式を簡易的に表すと、下記のようになります。 厳密にはさらに複雑な式になりますが、大抵の場合は下記の式で算出できます。

- 個人事業税の計算式(簡易版)

- (収入 − 必要経費 − 専従者給与等 − 各種控除)× 税率 = 個人事業税

専従者(家族従業員)がいる場合には、一定額を必要経費として控除できます。 上記の表でいう「専従者給与等」がこれにあたります。

- 青色申告の場合は、専従者への給与支払額

- 白色申告の場合は、配偶者の場合は86万円、その他の方の場合は1人50万円が限度

(>> 白色事業専従者控除について)

個人事業税には、基礎控除などの所得控除や、青色申告特別控除は適用されません。 個人事業税の計算式の「各種控除」に当てはまるのは「事業主控除」と、状況に応じて適用される3つの「繰越控除」です。

事業主控除290万円

- 事業主控除290万円(1年間営業していれば一律で290万円控除される)

繰越控除

- 損失の繰越控除(青色申告者で、赤字となった時)

- 被災事業用資産の損失の繰越控除(白色申告者で、震災などによって損失がある時)

- 譲渡損失の控除と繰越控除(機械などの事業用資産を譲渡したために損失が生じた時)

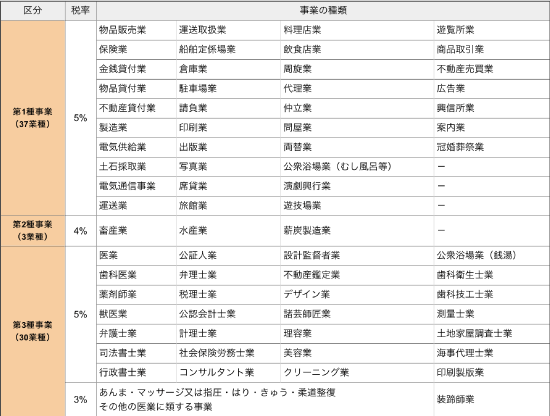

個人事業税の税率 - ほとんどの場合5%

個人事業税の税率は業種によって異なり、3%〜5%ですが、ほとんどの業種は税率5%です。

- 税率5%......物品販売業・飲食店業・デザイン業など、多くの業種

- 税率4%......畜産業・水産業・薪炭製造業

- 税率3%......あんま・マッサージ・指圧・はり・きゅう・柔道整復・その他の医業に類する事業と装蹄師業

個人事業税の課税対象にならない業種もありますが、多くの事業は課税対象です。

個人事業税の計算例 - 新規開業の年は控除の月割に注意

先述のとおり、個人事業税は8月頃に自治体から届く納付書にしたがって納付するので、自分で金額を計算する必要はありません。計算方法が気にならない方は、こちらも読み飛ばして構いません。

年間収入1,000万円・必要経費300万円・青色専従者給与50万円・広告業(税率5%)の場合で、計算例を紹介します。 (専従者給与とは、家族従業員への給料のこと)

- 個人事業税の計算式(簡易版)

- (収入 − 必要経費 − 専従者給与等 − 各種控除)× 税率 = 個人事業税

上記の計算式にあてはめて、個人事業税を算出します。

(1,000万円 − 300万円 − 50万円 − 290万円)× 5% = 180,000円(個人事業税)

この場合は、18万円を個人事業税として納付します。

個人事業税の計算では「事業主控除」として、290万円が控除されます。 つまり、所得が低い事業主は、個人事業税を納付せずに済みます。 ただし、営業期間が11ヶ月以下の場合には、290万円の控除も月割となります。

事業を行った月数と事業主控除の月割額

| 1ヶ月 | 2ヶ月 | 3ヶ月 | 4ヶ月 |

|---|---|---|---|

| 242,000 | 484,000 | 725,000 | 967,000 |

| 5ヶ月 | 6ヶ月 | 7ヶ月 | 8ヶ月 |

| 1,209,000 | 1,450,000 | 1,692,000 | 1,934,000 |

| 9ヶ月 | 10ヶ月 | 11ヶ月 | 12ヶ月 |

| 2,175,000 | 2,417,000 | 2,659,000 | 2,900,000 |

たとえば、11月20日に新規開業して12月末まで営業した場合、営業した月数は2ヶ月です(11月は10日間しか営業していないことになるが、1ヶ月分としてカウントする)。この場合、事業主控除は2ヶ月分の484,000円となります。

個人事業税の納付方法 - コンビニ納付も可能

個人事業税の納付は、公金収納を取り扱っている銀行や信用金庫、郵便局、都道府県税事務所などで行うことができます。納付額が30万円以内であれば、コンビニで納付することもできます。先述の通り、個人事業税は2回に分けて納税するのが基本です。1回分が30万円以下であれば、コンビニ納付できます。

また、事前申請しておけば銀行口座から口座振替することも可能です。 こちらも銀行や信金、ゆうちょ銀行などが対応しています。

納付方法の具体例 - 東京都の場合

- 都税事務所、銀行などの窓口で納付

- コンビニのレジで納付(1回分が30万円以下の場合)

- クレジットカード納付

- 金融機関などにあるペイジー対応ATMで納付

- 申請した銀行口座からの口座振替(納付期限日に振替)

たとえば、東京都の方がクレジットカード納付する場合は「都税 クレジットカードお支払サイト」を使います。 国税のクレカ納付と同じく手数料が高いのが難点で、1万円ごとに73円(税込80円)の手数料が加算されます。 たとえば5万円の個人事業税を納付する場合、365円(税込401円)の決済手数料がかかります。

納付もれがなく、手数料もかからず、納付日は自動的に最も遅くできるという点で、おすすめは口座振替です。たとえば東京都の場合、東京都主税局の専用サイトから、口座振替のWEB申し込みができます。原則として、口座振替を開始しようとする月の当月の10日までの申請で適用されます。

個人事業税の納付時期 - 8月と11月

個人事業税の納付期限日は、通常8月末日と11月末日です。 納付期限日が土日祝日と重なる場合は、翌平日に期限日がずれます。振替の場合には、それぞれの納付期限日が振替日となります。

個人事業税の納付期限日

| 第一期分 | 第二期分 |

|---|---|

| 8月31日 | 11月30日 |

※ 土日祝の場合は翌平日

個人事業税を納付することになっても、初めて納税する場合には、納税通知書が8月中に送られてこない場合もあります。 納税通知書は、個人事業税を毎年納めている個人事業主から優先的に送付され、納税が初めてになる納税者の計算は後回しとなるようです。

忙しい自治体では送付が遅れることもあり、その場合は9月以降に通知書が送付されるのを待ってから納税すれば問題ありません。 送付が遅れる場合には、納付期限日も延長されます。

個人事業税の仕訳方法 - 租税公課で経費計上

個人事業税を納付したら、その納税額は必要経費として計上できます。 経費の勘定科目「租税公課」を用いて、下記のように帳簿付けします。

個人事業税を納付したときの仕訳例

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年8月25日 | 租税公課 100,000 | 現金 100,000 | 個人事業税の納付 |

これは複式簿記の場合の仕訳例で、租税公課という経費を10万円計上し、現金が10万円減ったということを表します。単式簿記の場合は、要するに個人事業税を払ったときは「租税公課」という経費の科目で記帳するということをおさえておけばOKです。

個人事業主が納める税金には、経費にできるものとできないものがあります。 個人事業税は経費にできますが、たとえば事業主の所得税や住民税は、経費計上できません。 もし所得税や住民税の納付額を帳簿づけする場合には「事業主貸」の勘定科目を用います。

ポイントまとめ

最後に、個人事業税に関する重要ポイントをまとめておきます。

- 納税の必要がある事業主には通常8月に通知書が届く

- 通知書にしたがって2回に分けて納めるのが基本

- 納付期限日は通常8月末日と11月末日

- 税率は3%〜5%で、業種によって異なるが、大抵は5%

- 年間290万円の控除があるので、低所得なら納めずに済む

- 納付方法は銀行窓口、コンビニ、口座振替、クレカ、アプリなど

- 納付した個人事業税は「租税公課」の科目で経費計上できる

個人事業税は地方税なので、納付方法の選択肢は自治体の準備次第です。金融機関の窓口納付・コンビニ納付・振替納付は標準的ですが、クレジットカード納付やアプリ納付の対応状況には、まだまだバラつきがあります。

>> 個人事業主の税金で経費にできるものとできないもの

>> 個人事業主が納める税金の種類をおさらい

>> 個人事業税の計算方法をさらに詳しく解説