通信費とは?荷造運賃との違いや按分

更新日 2020年5月28日

個人事業での通信費とは?

個人事業における通信費とは、事業でつかう電話料金やネット料金・郵送料金などの費用を指します。具体的には、インターネット料金、プロバイダ料金、固定電話・携帯電話の料金、郵便料金(切手代、はがき代、郵送代、送料)などがこれにあたります。

通信費の消費税区分は「課税」です。国内におけるネット料金や携帯料金には、消費税が課税されています。ただし、国際電話や国際郵便などの海外取引は「免税」されています。

厳密に言うと、国内の郵送用であっても郵便切手の購入費用だけは非課税取引となりますが、継続適用を条件に課税取引とすることが認められています。つまり、郵便切手を買うときに毎回「課税」で処理しているのであれば、それで問題ないということです。

通信費の按分について

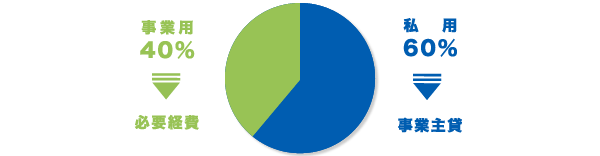

個人事業と事業主のプライベートで同じ通信端末を利用しているような場合、水道光熱費などと同じように、家事按分ができます。按分することで、料金の一部を必要経費として計上できます。

>> 按分(あんぶん)とは?

例えば、携帯電話を持っていて、事業用途で40%・プライベート用途で60%の使用割合であれば、 携帯電話の利用料金の40%を「通信費」として経費計上できます。

この按分の割合は、もちろんテキトーに決めてはいけません。通信の記録などから、事業に必要であった割合を明確に説明できる必要があります。(『必要経費になるのは、取引の記録などに基づいて、業務遂行上直接必要であったことが明らかに区分できる場合のその区分できる金額に限られます』No.2210 やさしい必要経費の知識 - 国税庁)

通信費の仕訳例 - 携帯料金を按分する場合の記帳方法

通信費の仕訳例を見ていきましょう。先ほどの例の場合、携帯電話料金の40%を「通信費」の勘定科目で必要経費として帳簿づけします。残りの60%は「事業主貸」としてプライベートな出費として帳簿づけします。

「事業主貸」は、事業主個人の私的な出費などを帳簿づけするための勘定科目です。事業主貸でつけた金額は、必要経費には計上されません。

複式簿記での仕訳例

按分率が事業用40% プライベート用60%の場合で、携帯電話の月額料金8,000円を事業用の預金口座から支払った場合。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月31日 | 通信費 3,200 | 普通預金 8,000 | 携帯電話料金 |

| 事業主貸 4,800 |

これは仕訳の一例です。毎月の携帯電話料金は全て事業主貸、または通信費としてひとまず帳簿づけしておき、年末にまとめて按分の処理をする方法でも構いません。

>> 年末にまとめて按分をする方法はこちら

通信費と荷造運賃の違いについて

費用によっては、通信費と荷造運賃、どちらの勘定科目で帳簿づけすべきか迷うことがあります。商品や製品の発送に関わる費用については「荷造運賃」、それ以外の発送や通信に関わる費用については「通信費」。基本的にはこのように帳簿づけをしましょう。

具体的には、ダンボールに商品を入れて発送するような場合の諸経費は「荷造運賃」。 カタログや請求書を郵送する場合には「通信費」。このような分け方をします。

それでも荷造運賃と通信費、どちらで計上すべきか判別しづらいケースもあるでしょう。

重要なのは、一度決めたルールで毎年継続して帳簿づけしていくことです(継続性の原則)。

荷造運賃と通信費の違いについては、下記ページもあわせて参考にして下さい。

>> 個人事業の荷造運賃について