個人事業主の社会保険料控除 - 主には国民年金と国民健康保険

更新日 2023年4月03日

社会保険料控除とは?

社会保険料控除とは、国民年金や国民健康保険などの社会保険料を納付した場合に受けられる控除です。 社会保険料として支払った費用は、全額が所得控除の対象になります。

社会保険料控除の対象になる主な保険料

| 個人事業主の場合 | 会社員の場合 |

|---|---|

|

|

この他にも「介護保険法の規定による介護保険料」などが、社会保険料控除の対象になります。 介護保険は、40歳以上で加入が義務づけられている保険です。国民健康保険に加入している個人事業主は、40歳以上になると国民健康保険料に介護保険料が上乗せされます。(社会保険料控除の範囲 - 国税庁)

納税者本人の社会保険料はもちろん、納税者と生計を一緒にしている配偶者や親族のための社会保険料を支払った場合には、 その金額も控除できます。たとえば、事業主と生計をともにしている妻や子供の国民健康保険料を支払ってあげた場合には、 その分を合計した金額を事業主の確定申告書に記入すれば控除してもらえます。

個人事業主の社会保険

会社員は、一般的には厚生年金と健康保険に加入しています。個人事業主の場合は、国民年金と国民健康保険に加入するのが一般的です。

個人事業主の社会保険

| 国民年金 | 国民健康保険 | |

|---|---|---|

| 概要 | 20歳〜60歳の全ての人が加入する公的年金* | 国民健康保険に入るのが基本だが、国民健康保険組合の保険に入ることもできる |

| 保険料 | 月額17,000円ほど(年によって変動する) | 前年所得や自治体によって異なる |

*厚生年金は、国民年金を含んでいる

いずれも、年度の始まりは4月で、翌年3月が年度終わりです。国民年金の納付書は、4月に送付されます。国民健康保険の納付書は自治体によって送付時期が異なりますが、6月〜7月に送付する自治体が多いようです。(口座振替の場合は、納付書が送付されません)

ほとんどの個人事業主は、国民年金や国民健康保険の保険料を納付しています。 つまり、数ある所得控除のなかでも、この社会保険料控除を受ける人は非常に多いということです。

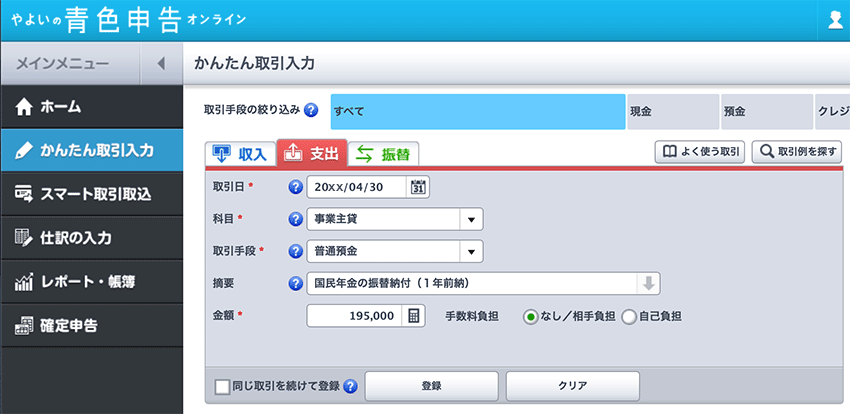

社会保険料の仕訳について

国民年金や国民健康保険料などは、事業主個人のプライベートな支出であり、帳簿づけをする必要はありません。事業用として使っている銀行口座から国民健康保険料などを振替納付した場合などで、やむをえず帳簿づけの必要がある場合は「事業主貸」の勘定科目で仕訳しましょう。

たとえば、国民年金が事業用の預金口座から振替納付された場合には、 以下のように仕訳します。(やよいの青色申告 オンラインの場合)

これを複式簿記で表すと、以下の通りです。やよいの青色申告 オンラインには、複式簿記での入力方法も用意されているので、記帳に慣れている方は複式簿記のスタイルで仕訳することもできます。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年4月30日 | 事業主貸 195,000 | 普通預金 195,000 | 国民年金の振替納付 (1年前納) |

※ 実際の納付額は年によって異なります

このように、帳簿の上では個人事業主のプライベートな出費として扱います。

国民年金や国民健康保険の保険料は、租税公課として必要経費には計上できないということです。

>> 納付する税金・保険料ごとの仕訳方法まとめ

確定申告書への記入と証明書の提出 - 控除の申請方法

個人事業主が確定申告で提出する「確定申告書」の第一表と第二表に、社会保険料控除の記入欄があります。社会保険料控除を受けるためには、そこに納付した金額などを記入します。

また、運営主体から控除のための証明書が送られてくるので、これを添付書類台紙に貼り付けて税務署へ提出するか、確定申告の際に窓口で提示します。 そうすれば、所得控除として納付した金額が控除されます。

- 所得税の計算式

- 収入 − 必要経費 − 各種控除 = 課税所得金額

課税所得金額 × 税率 − 控除額 = 所得税額

(この各種控除の部分に、社会保険料控除が当てはまります。)

>> 所得税計算の詳細についてはこちら

たとえば、日本年金機構からは毎年11月に国民年金の納付証明書が送られてきます。 (その年の10月以降から国民年金を納付し始めた人には、翌年の2月頃に送付される)

国民健康保険は、国民年金のように「控除証明書」が郵送されません。 その代わりに「年間納付額のお知らせ」などの名目で、地方自治体から1月〜2月頃にハガキが送られてきます。 これは運営する自治体によって呼び方が異なります。

国民年金の納付証明書は、確定申告の際に添付します。 しかし、国民健康保険料については、上述のとおり控除証明書は発行されないので、届いたハガキなどを確定申告で添付する必要はありません。

過去の支払いや前納分もその年の社会保険料控除にできる

過去の社会保険料をまとめて支払った場合や、 今後の保険料をまとめて支払った場合には、 その年に払った保険料をその年の社会保険料控除に適用できます。

ちなみに、2015年(平成27年)10月から2018年(平成30年)9月までの3年間に限り、過去5年分まで納める制度がありました (国民年金の後納制度)。これは2018年(平成30年)9月30日をもって、受付終了しました。 現在、国民年金の未納分が払えるのは過去2年以内の分に限られます。

たとえば、2022年に過去2年分の保険料と2022年分の保険料を支払った場合、 2022年分の確定申告書に「過去2年分+2022年分」の合計額を記入し、まとめて全額控除してもらえます。

また、2014年(平成26年)4月以降は、国民年金の2年前納が始まりました。 希望すれば、2年分の保険料を口座振替でまとめて前納することができます。

2年前納を利用すると、毎月納付する場合に比べて15,000円程度の割引になります。 さらに、この2年前納分を全て、その支払った年分の控除対象にすることもできます。

>> 個人事業主の国民年金についてもっと詳しく

>> 個人事業主の国民健康保険についてもっと詳しく

>> 個人事業主の国民健康保険と国民年金について

>> 個人事業主の所得控除の種類一覧へ