2026年の確定申告期間はいつまで?期限に遅れたらどうする?

更新日 2026年1月15日

- 2026年の確定申告期間はいつまで?

- 確定申告期限に遅れたらどうなる?

- ペナルティ① 延滞税

- ペナルティ② 無申告加算税

- ペナルティ③ 青色申告特別控除の減額

- 確定申告書類の提出方法

- 【補足】申告後にミスに気づいたらどうする?

- まとめ

2026年の確定申告期間はいつまで?

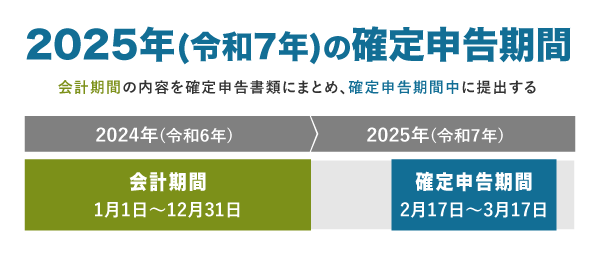

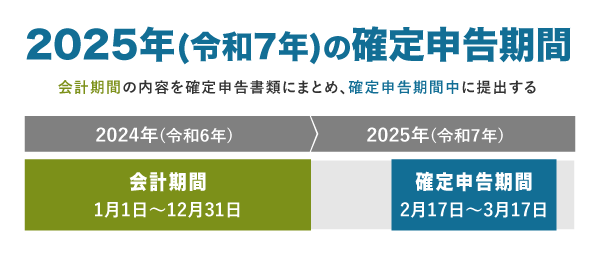

2026年の確定申告期間は、2026年2月16日(月)~3月16日(月)です。原則として、この期間中に「2025年分(令和7年分)」の確定申告をする必要があります。

ちなみに、上記はあくまで「確定申告によって所得税を納める場合」の申告期間です。確定申告によって税金が還付される場合(要するに還付申告の場合)は、この期限を過ぎても問題ありません。会社員の確定申告や、収入が少ない個人事業主の確定申告は、還付申告に該当する可能性が高いです。

>> 還付申告とは?確定申告との違いや申告期限について詳しく

確定申告期限に遅れたらどうなる?

確定申告期限に遅れると「期限後申告」として扱われ、下記のようなペナルティが課されます。

- 遅れた日数に応じて「延滞税」が課される

- 本来の納税額に応じた「無申告加算税」が課される

- 55万円・65万円の青色申告特別控除が受けられなくなる

このうち、延滞税と無申告加算税については、早めに申告をすればダメージを最小限に抑えられます。詳しくは以下で解説します。

ペナルティ① 延滞税

確定申告期限に遅れると、本来の納税額に加えて、遅れた日数分の「延滞税」を納めることになります。延滞税は、確定申告期限日から2ヶ月が経過すると税率が高くなります。

延滞税の税率

| 納付期限から2ヶ月 | 2ヶ月以降 |

|---|---|

| 2.8% | 8.1% |

※ 延滞税の税率は毎年改定される

例として、確定申告期限に50日遅れた場合で延滞税を計算してみます。本来の納税額が20万円だったとすると、計算式は下記のとおりです。

20万円 × 2.8% ÷ 365日 × 50日 = 約767円

なお、延滞税は1,000円未満なら全額切り捨てとなります。ですから、もともとの納税額が少なかったり、遅れた日数がわずかであれば、延滞税は発生しない場合もあります。詳しい延滞税の税額は、国税庁の下記のページから計算できます。

>> 延滞税の計算 - 国税庁

ペナルティ② 無申告加算税

無申告加算税は、本来の所得税額に上乗せして納める罰則的な税金です。自主的に期限後申告をした場合は「本来の納税額 × 5%」が無申告加算税となります。ただし、税務署から「こんど税務調査に伺いますね」と連絡を受けてから期限後申告をした場合は、下記のように税率が上がります。

無申告加算税の税率

| 納税額のうち 50万円以下の部分 |

納税額のうち 50万円超の部分 |

納税額のうち 300万円超の部分 |

|

|---|---|---|---|

| 税務調査の 通知前 |

5% | 5% | 5% |

| 税務調査の 通知後 |

10% | 15% | 25% |

| 税務調査が 入ったあと |

15% | 20% | 30% |

例として、税務調査の通知後に期限後申告をした場合の加算額を計算してみます。本来の納税額が70万円だったとしたら、計算式は下記のとおりです。

50万円以下の部分:50万円 × 10% = 50,000円

50万円超の部分:20万円 × 15% = 30,000円

合計:80,000円

ちなみに、過去5年以内に無申告加算税を課されたことがある場合などは、さらに税率がプラスされます。いずれにしても、加算額を最小限に抑えたいなら「税務調査なんて来ないだろうな」と高をくくっていないで、早めに期限後申告をしましょう。

ペナルティ③ 青色申告特別控除の減額

確定申告期限日に遅れると、55万円・65万円の青色申告特別控除を受けられません。これは、55万円・65万円の青色申告特別控除の要件に「期限内に申告を済ませること」という項目が含まれているためです。

55万円・65万円の青色申告特別控除を受ける条件

- 事業所得か不動産所得を得る事業を営んでいること

- 正規の簿記(複式簿記)で記帳していること

- 確定申告書類を申告期限内に提出すること

- 電子申告か電子帳簿保存をすること(55万控除では不要)

青色申告決算書には青色申告特別控除の記入欄がありますが、ここに「55万円」「65万円」と記入していても、期限後申告だと控除額は10万円に減額されてしまいます。なお、白色申告の人や、もともと10万控除を狙っていた人には影響ありません。

>> 青色申告特別控除の適用条件について詳しく

確定申告書類の提出方法

確定申告書類の提出方法は、主に下記の3種類です。最も手軽なのはオンライン提出(電子申告)ですが、抵抗がある人は窓口や郵送でも提出できます。

確定申告書類の提出方法【主な3種類】

- 税務署の窓口で提出する

- 封筒に入れて郵送する

- オンラインで電子申告する(e-Tax)

e-Taxに対応した会計ソフトを使っていれば、ソフト内で作成した確定申告書類を、ソフトからそのまま送信できます。これから会計ソフトを導入するなら、e-Taxへの対応状況は必ずチェックしておきましょう。

>> 電子申告が簡単にできる会計ソフト一覧【e-Tax対応】

e-Tax対応の会計ソフトを使っていない場合は、国税庁の「確定申告書等作成コーナー」というサイトから書類作成&電子申告が可能です。ただ、使い勝手はいまいちなので、会計ソフトの導入をおすすめします。

【補足】申告後にミスに気づいたらどうする?

確定申告書を提出したあとに「あ、あそこ間違ってた!」と気付いた場合、期限前なら正しい内容で提出しなおせばOKです。これを一般的に「訂正申告」といいます。確定申告期限(原則3月15日)までは、このように何度でも確定申告をやり直せます。

一方「ちゃんと期限内に提出したんだけど、期限を過ぎてからミスに気付いた」という場合は、「修正申告」か「更正の請求」を行いましょう。

「修正申告」と「更正の請求」の違い

| 修正申告 | 更正の請求 | |

|---|---|---|

| 申告状況 | 税額が少なすぎたとき | 税額が多すぎたとき |

| 目的 | 足りなかった税金の納付 | 払いすぎた税金の還付 |

| 期限 | 可能な限り早く | 基本、5年で権利を失う |

| 罰則 | 延滞税 過少申告加算税 |

なし |

修正申告とは、簡単に言えば「足りなかった分を納税します!ごめんなさい!」という申告です。税務署に指摘される前に、自主的に修正申告すれば「過少申告加算税」は課されません。

一方、更正の請求は「間違って納税しすぎたから返金してください」という手続きです。基本的には5年以内に行う必要があります。

>> 更正の請求と修正申告の違いについて詳しく

まとめ

2025年分(令和7年分)の確定申告は、原則として「2026年2月16日〜3月16日」に行う必要があります。

確定申告期限を過ぎても申告は可能ですが、遅れるほど延滞税や無申告加算税のリスクが増大します。

期限後申告のリスクと対処方法

| 延滞税 | できるだけ早く申告すれば、税額を抑えられる |

|---|---|

| 無申告加算税 | 税務署の指摘を受ける前に自主的に申告すれば、税率を抑えられる (原則5%で済む) |

| 青色申告特別控除の減額 | 1日でも遅れたら55万円・65万円控除の適用は不可 (10万円控除が適用される) |

延滞税と無申告加算税については、それぞれ下記のような特徴があります。

延滞税と無申告加算税 - 期限後申告のとき

| 延滞税 | 無申告加算税 | |

|---|---|---|

| 税率 | 2ヶ月以内:年率2.8% 2ヶ月超:年率9.1% |

原則、本税の5%~30% |

| 切り捨て額 | 1,000円未満なら 全額切り捨て |

5,000円未満なら 全額切り捨て |

| 納付期限 | 期限後申告を行った日 | |

※ 延滞税の税率は年によって異なる

55万円・65万円の青色申告特別控除を狙っていた場合は、1日でも期限に遅れると「10万円」に減額されてしまいます。これに関しては、期限内に間に合わなかった時点で、もう対処のしようがありません。

ちなみに、災害などの「やむを得ない理由」で申告が困難である場合は、確定申告期限そのものを延長してもらえます(税務署の承認が必要)。その場合、延長後の期限までに申告できれば、55万円・65万円控除も狙えます。

>> 個人事業主の主な税金 - 納付時期まとめ

>> 個人事業主のおすすめ会計ソフト【比較一覧】帳簿付けと確定申告ができる!

>> 確定申告で提出する必要書類まとめ