所得税や消費税の納付方法 - 国税の納め方まとめ

更新日 2025年6月10日

国税(所得税や消費税)には複数の納付方法があり、納税者が好きな方法を選択できます。本ページでは国税の納付方法を大きく8通りに分け、それぞれの特徴を紹介しています。

納付方法一覧

所得税と消費税の納付方法は、以下のうちから自由に選択できます。「クレジットカード納付」を除けば、基本的に手数料はかかりません。

| 窓口納付 | 税務署や銀行で納付書を使って納付する方法 納付時に領収証書が発行されるのはこの方法だけ |

|---|---|

| コンビニ納付 | コンビニのレジで専用の納付書を使って納付する方法 納付額が30万円以下の際に利用可能(納付書1枚につき) |

| スマホアプリ納付 | 専用サイトからスマホ決済アプリで納付する方法 PayPay・d払い・au PAYなどが利用可能 |

| クレジットカード納付 | 専用サイトを介してカード払いで納付する方法 1万円ごとに約83円の手数料がかかる(税込) |

| 振替納税 | 所定の振替日に口座振替で納付する方法 例年、所得税の振替日は4月中旬 |

| ダイレクト納付 | e-Taxを利用して口座振替で納付する方法 税金の前払い制度(予納)を簡単に利用できる |

| 登録方式の電子納税 | ネットバンキングやATMから納付する方法 e-Tax上で取得した「納付区分番号」を利用する |

| 入力方式の電子納税 | ネットバンキングやATMから納付する方法 自分で調べた「納付目的コード」を利用する |

結論から言うと「振替納税」が最もオススメです。手間も手数料もかからないうえ、通常の納付期限日から振替日までに1ヶ月ほどの猶予が得られます。

上表の「ダイレクト納付」から下の3つは、いわゆる「電子納税」の方法です。e-Taxの利用が前提になるので、電子申告をする人向けの納付方法と言えます。

窓口納付

最もオーソドックスなのが、所轄の税務署や金融機関に納付書を持参して、現金で納付する方法です。ほとんどの窓口には納付書が備え付けられており、その場で記入することができます。

納付時に領収証書が発行されるのは、この窓口納付をした場合のみです。とはいえ、他の方法で納付をしても、あとから「納税証明書」を発行することはできます。領収証書のために、わざわざ窓口納付を選択する必要はありません。

窓口納付のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・事前申請が不要 ・手数料がかからない ・領収証書が発行される | ・窓口の時間内に行かないとダメ |

コンビニ納付

納付額が30万円以下なら、コンビニで納付ができます(現金払いのみ)。ただ、基本的には、キオスク端末のあるローソンやファミリーマートでしか利用できません。キオスク端末とは「Loppi」「Famiポート」のことです。

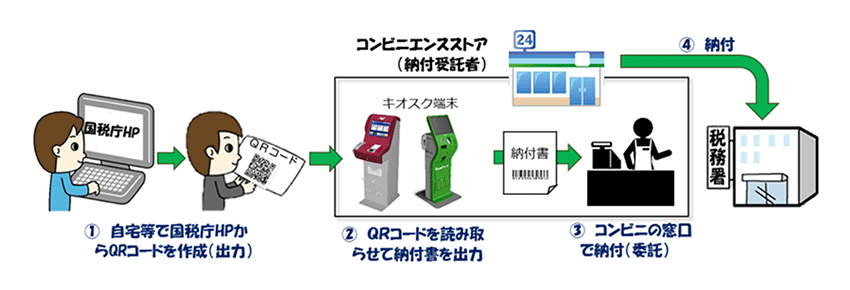

国税庁の納付手続ページからコンビニ納付(QRコード)のページへ移り、ORコードを作ります。作成したORコードをキオスク端末に読み取らせれば、納付用のバーコードが印刷されます。あとは、そのバーコードをレジで提示すればOKです。

ちなみに、予定納税などでは、はじめからバーコードが印刷された納付書が交付されることもあります。その場合はキオスク端末を利用しないため、セブンイレブンなどでも納付が可能です。

コンビニ納付のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・事前申請が不要 ・手数料がかからない ・窓口と違って24時間いつでもOK | ・バーコードの発行が少し面倒 ・納付できるのは30万円まで(1枚につき) |

スマホアプリ納付

国税スマートフォン決済専用サイトにアクセスすれば、「PayPay」などのペイ払いアプリで税金を納付できます。事前申請は不要で、手数料もかかりません。

スマホアプリ納付では、QR決済アプリのチャージ残高から納付を行います。QR決済アプリを介した「クレジットカード払い」や「電話料金との合算払い」などの支払方法は使えません。

納付に使えるスマホアプリ

| PayPay | PayPayポイントの付与あり (200円につき1ポイント) |

|---|---|

| d払い | ポイント付与なし |

| 楽天ペイ | ポイント付与なし |

| au PAY | Pontaポイントの付与あり (200円につき1ポイント) |

| LINE Pay | ポイント付与なし |

| メルペイ | ポイント付与なし |

| Amazon Pay | ポイント付与なし |

※ au PAY以外でも、チャージ時にポイントが付与される場合はあります

スマホアプリ納付では一度に最大30万円まで納付できますが、アプリによっては「〇〇円までしかチャージできない」などという制限もあるので注意しましょう。たとえば「PayPay」の場合、利用状況等によっては一度に2万円までしかチャージできない場合もあります。

スマホアプリ納付のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・事前申請が不要 ・手数料がかからない ・スマホでいつでも納付可能 | ・アプリによっては高額の納付ができない |

クレジットカード納付

国税クレジットカードお支払サイトにアクセスして必要事項を入力すれば、クレジットカード払いで納付ができます。事前申請も不要で、手軽な納付方法です。ただ、この納付方法では手数料がかかります。

国税クレジットカード納付の手数料

| 納付額 | 手数料(税込) |

|---|---|

| 10,000円以下 | 83円 |

| 10,001円~20,000円 | 167円 |

| 20,001円~30,000円 | 250円 |

| 30,001円~40,000円 | 334円 |

| 40,001円~50,000円 | 418円 |

以降も1万円を超えるごとに決済手数料が加算される

上表の通り、1万円以下の場合は税込83円の手数料がかかります。 1万円納税した場合、0.83%の手数料がかかるということです。 一般的なクレジットカードのポイント還元率は0.5%〜1%ほどなので、還元率のよいカードを使っていないと手数料で損をしてしまいます。 また、国税のカード払いでポイントが貯まるかはカード会社によって異なります。

クレジットカード納付のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・事前申請が不要 ・パソコンやスマホから納付できる ・クレカのポイントが貯まる場合も | ・手数料がかかる |

振替納税

所轄の税務署か金融機関に一度「振替依頼書」を提出すれば、それ以降は口座振替で納付ができます。振替日になったら自動的に納付が行われるので、なんといってもラクな方法です。

所得税と消費税の振替日は、通常の納付期限日の1ヶ月後あたりに設定されます(日程は国税庁が毎年発表する)。納付までに若干の猶予を得られるので、資金繰りが厳しい事業主にとっては、こちらも大きなメリットです。

通常の納付期限日と振替日の比較

| 通常の納付期限日 | 振替納税の振替日 | |

|---|---|---|

| 所得税 | 3月15日 | 4月中旬ごろ |

| 消費税 | 3月31日 | 4月末ごろ |

所得税や消費税を口座振替で納付したい場合は、その年の申告期限日までに振替依頼書を出しておきましょう。なお、転居によって所轄の税務署が変わったりしない限り、再び依頼書を提出する必要はありません。>> 振替依頼書 - 国税庁

振替納税のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・自動的に納付が行われてラク ・手数料がかからない ・振替日までに猶予がある | ・初回のみ事前の手続きが必要 |

ダイレクト納付

ダイレクト納付なら、自分で振替日を指定して、口座振替で納付することができます。e-Tax上ですぐに納付手続きが行えるので、電子申告をする場合はなかなか手軽です。

ダイレクト納付を利用するには、約1週間前までにe-Tax上で事前申請を行う必要があります(紙で申請する場合は約1ヶ月前まで)。

ダイレクト納付による「予納」について

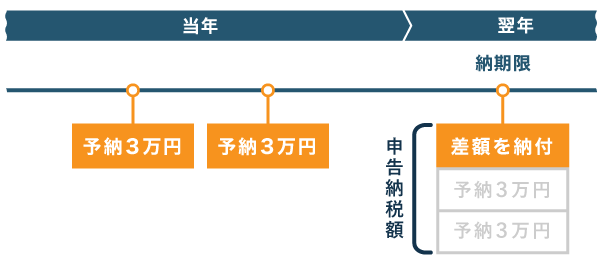

ダイレクト納付では「予納」の制度を簡単に利用できます。予納とは、確定申告をする前に、任意の日程・任意の金額で税金を“前払い”できる制度のことです。(予定納税とは別物)。

予納では、納税者自身が「〇月〇日に△△円を納付する」と設定できます。たとえば「当年分の所得税を、当年のうちから月々10万円ずつ納めておく」ということもできるわけです。なお、納めすぎた金額は確定申告の際に還付してもらえます。

ダイレクト納付のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・手数料がかからない ・パソコンやスマホから納付できる ・「予納」が簡単にできる | ・e-Taxの利用が前提 ・初回のみ事前申請が必要 |

登録方式の電子納税

登録方式の電子納税では、インターネットバンキングやATMの操作画面に「納付区分番号」を入力して納付を行います。「納付区分番号」は、e-Taxに納付情報を登録することで取得できます。

納付区分番号の確認画面 - e-Tax

「振替納税」や「ダイレクト納付」で利用できない金融機関でも、登録方式・入力方式の電子納税には対応している場合があります(特にネット銀行など)。対応状況は様々なので、詳しくは金融機関のHPなどでご確認ください。

なお、金融機関によっては、インターネットバンキングやATMの手数料がかかる場合があるので注意しましょう。

登録方式のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・事前申請が不要 ・ネットバンキングやATMで納付できる | ・e-Taxの利用が前提 ・利用手数料がかかる場合がある |

入力方式の電子納税

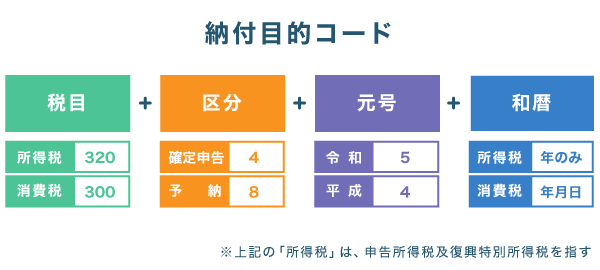

入力方式の電子納税は、前述の「登録方式」とよく似た納付方法です。ただ、e-Taxで取得した番号ではなく、ルールに従って自分で組み合わせた「納付目的コード」を使う、という点が異なります。

「納付目的コード」の作成方法(簡易版)

たとえば、令和7年分の確定申告で所得税を納めるとき、納付目的コードは「3204507」です。このコードをPay-easyの「納付区分」欄に入力します。

「登録方式」と比べると、e-Taxで番号を取得しなくてよいので、電子申告をしない場合でも利用しやすいです。とはいえ、e-Taxの登録情報をもとに利用者確認をするため、e-Taxの利用開始手続きは済ませておく必要があります。

入力方式のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・事前申請が不要 ・ネットバンキングやATMで納付できる | ・e-Taxの開始手続きが必須 ・利用料金がかかる場合がある |

まとめ - ケース別のおすすめ納付方法

最後に、それぞれの納付方法の特徴をまとめておきます。 「振替納税」と「ダイレクト納付」は、口座振替による納付方法です。先述のとおり、これらの方法はネット銀行に対応していないので注意しましょう。

| 事前申請 | 主な特徴 | |

|---|---|---|

| 窓口納付 | - | 納付時に領収証書が発行される |

| コンビニ納付 | - | 24時間いつでも現金納付ができる |

| スマホアプリ納付 | - | 24時間いつでもスマホで納付できる |

| クレジットカード納付 | - | 簡単だが手数料がかかる |

| 振替納税 | 納期限までに届出 | 初回の手続き以降は全く手間がかからない |

| ダイレクト納付 | 1ヶ月前までに届出 | 税金の前払い(予納)が簡単にできる |

| 登録方式の電子納税 | - | ネット銀行なども幅広く対応しているが、金融機関によっては手数料がかかる |

| 入力方式の電子納税 | - |

1. 事前手続きをする余裕がある人

事前申請が間に合うなら、やはり「振替納税」がオススメです。初回の手続きさえしてしまえば、あとは全く手間がかかりません。ちなみに、振替納税の依頼書は、遅くても納付期限日(振替日ではない!)に提出すればギリギリセーフです。

2. 期限が迫っている人・期限を過ぎてしまった人

とにかく急いで納付したい人には「スマホアプリ納付」か「クレジットカード納付」がオススメです。どちらも、事前申請なしで手軽に利用できます。ただ、クレカ納付には手数料がかかるので注意しましょう。

3. e-Taxを利用している人

すでにe-Taxを利用している人なら、電子納税も選択肢に入ります。急いでいる場合は「登録方式」か「入力方式」が手っ取り早いかもしれません。ただ、事前手続きが間に合うなら、やはり「振替納税」を選んでおくのがオススメです。

4. 予納の制度を利用したい人

「ダイレクト納付」の申請を済ませれば、e-Tax上で「予納」の手続きが簡単にできます。そこまで大きなメリットのある制度ではありませんが、お金の心持ちから、税金の前払いをしておきたい事業主にはオススメです。