源泉所得税の納期の特例 - 年2回にまとめて納付

更新日 2024年7月17日

源泉所得税の納期の特例とは?

源泉所得税の納期の特例を受けると、対象となる源泉所得税の納付事務が年に2回で済みます。 源泉徴収して預かった6ヶ月分の所得税を、半年に1回まとめて納めればよいのです。 これにより、源泉徴収した税金を毎月納める手間を省くことができます。

特例を受けるための手続きに手数料はかかりません。A4の書類を1枚書いて、税務署に提出するだけです。

特例の対象になる源泉所得税の納期

| 対象となる期間 | 納付期限 |

|---|---|

| 1月~6月までの源泉所得税・復興特別所得税 | 7月10日 |

| 7月~12月までの源泉所得税・復興特別所得税 | 翌年1月20日 |

賞与からの源泉所得税も、対象となる期間にあわせて納付する

7月10日や1月20日が土日祝日の場合には、休日明けの日が納付期限になる

この特例を受けるための要件

この特例を受けるためには「給与を支給する従業員が、常時9人以下であること」が要件です。 これは常態としての人数で、年度末や繁忙期などに臨時で雇った人の数は含みません。

承認された場合でも、すべての源泉所得税をまとめて納付できるわけではありません。 この特例の対象にならない源泉所得税もあります。 対象にならない源泉所得税は、通常通り、報酬などの支払日の翌月10日までに納付する必要があります。

特例の対象になるものとならないもの

| 特例の対象になるもの | 特例の対象にならないもの |

|---|---|

|

|

| 年2回にまとめて納めることができる | 報酬を支払った翌月の10日までに納める |

適用開始のタイミングについて

申請したからといって、すぐに納付期限が変更されるわけではありません。 申請した月の源泉所得税だけは翌月10日までに納付します。 申請した月に支払いのあった給与からの源泉所得税だけは、 原則どおり翌月10 日までに納付するということです。

実際に7月または1月にまとめて納付できるようになる源泉所得税は、 申請した月の翌月に支払いのあった給与から徴収した所得税からです。

例えば、7月中に申請書を提出した場合は下記の通りです。

- 7月に支給した給与の源泉所得税 → 8月10日が納付期限

- 8月~12月に支給した給与の源泉所得税 → 翌年の1月20日が納付期限

もし、納期の特例を受けたい場合は、適用開始を希望する月の前月末日までに申請を出すと良いです。 申請の時点では給与の支給がない場合でも、申請は可能です。

例えば、4月から従業員を新たに雇う予定があるとします。 この従業員へ4月中に給与を支給する場合、前もって特例の手続きしておくことができます。 これにより、初回分の給与から特例の対象となり、給与から差し引く源泉所得税の納付が年2回となります。

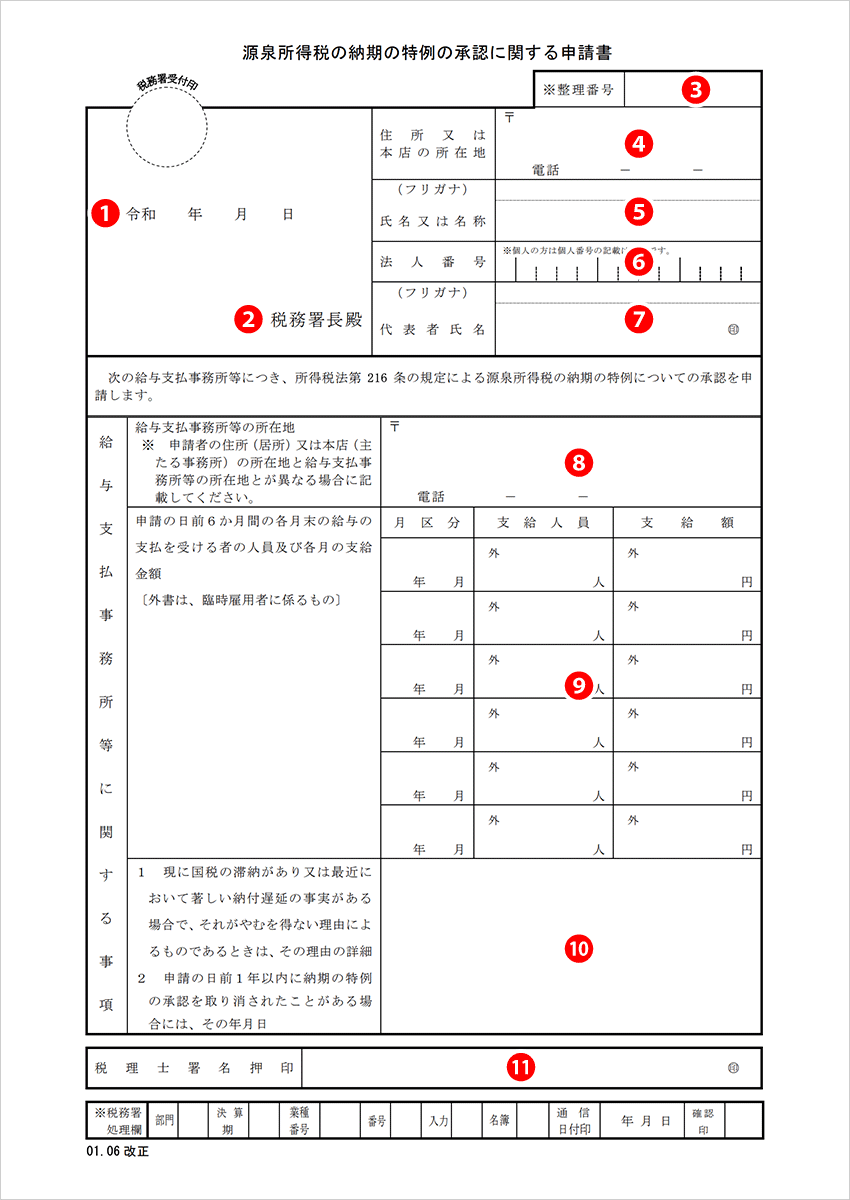

「源泉所得税の納期の特例の承認に関する申請書」の記入方法

源泉所得税の納期の特例を受けるためには「源泉所得税の納期の特例の承認に関する申請書」という書類へ必要事項を記入し、 管轄の税務署へ提出する必要があります。申請書の書き方は下記のとおりです。

| 項目 | 記載内容 |

|---|---|

| ① 提出年月日 | この申請書を税務署に提出する日を記入する |

| ② 税務署名 | この申請書を提出する税務署名を記入する。提出先の税務署は、給与支払事務所の所在地を管轄する税務署と同じ。基本的には「開業届」に記載した税務署。個人事業の納税地を管轄する税務署を記入する。 |

| ③ ※整理番号 | 記入不要 |

| ④ 住所又は本店の所在地 | 個人事業主の自宅住所か、事業で構えている本店の住所を記入する。 電話番号は携帯電話の番号でもOK。 |

| ⑤ 氏名又は名称 | 屋号がある場合はその名称を記入し、ない場合は事業主の氏名を記入する。 |

| ⑥ 法人番号 | 個人事業主の場合は記入不要。株式会社などの法人の場合は、13ケタの法人番号を記入する。 |

| ⑦ 代表者氏名 | 代表者(基本的には個人事業主)の名前を記入し、その横に代表者印を押印する。認印でもOK。 |

| ⑧ 給与支払事務所等の所在地 | ④に記入した自宅の住所(または本店などの住所)と、給与支払事務所の住所が同じであれば、記入不要。 異なる場合は、給与支払事務所の住所と電話番号(固定電話がない場合は携帯電話の番号でもOK)を記入する。 |

| ⑨ 申請の日前6か月間の各月末の給与の支払を受ける者の人員及び各月の支給金額 | この申請書を提出する日の前6ヶ月の、各月ごとの給与の支払実績を記入する。まだ給与を支払ったことがない場合は記入不要。 支給実績が6ヶ月に満たない場合は、支給のあった月数分をすべて記入する。 繁忙期などに臨時のスタッフを雇って給与を支給した月は、常時雇っている従業員の分と分けて記入する。 「支給人員」と「支給額」の欄の中で「外」と記載してある右側に、 それぞれ臨時の人員合計と臨時スタッフへ支給した給与の支給額を記入する。 |

| ⑩ 国税の滞納や遅延、取り消しに関する記入欄 |

|

| ⑪ 税理士署名押印 | この申請書を税理士に作成してもらった場合は、その税理士に署名・押印をしてもらう。 |

申請書の提出先と提出方法

書類を提出する税務署について

作成した申請書は、給与支払事務所等の所在地の所轄税務署へ提出します。 例えば、自宅兼事務所の場合は、自宅住所を管轄している税務署へ提出します。 あるいは、お店や営業所を給与支払事務所としている場合は、 その住所を管轄している税務署へ申請書を提出します。

管轄の税務署がどこか分からない場合は、下記を参照してみて下さい。

>> 国税局の所在地及び管轄区域 - 国税庁

申請書の提出方法について

申請書は同じものを2部用意し、1部を控えとして保管します。 書類を用意してから直接税務署へ出向くか、あるいは書類の郵送でも申請できます。

申請書に記入後、事前にコピーを1枚用意しておきます。 このコピーを原本と一緒に提出すると良いです。 税務署では、コピーの方にも受付印を押してもらえます。 これを控えとして保管しておきましょう。

郵送で申請する場合にも、コピーを同封し「受付印をお願いします」とメモを添えます。 郵送の場合は、切手を貼った返信用封筒も同封すると手続きが速やかです。 この申請書に限らず、税務署へ書類を提出する際は、あらかじめ控えを用意しておくとスムーズです。

特例の適用を取りやめる場合

雇用する従業員が増えて、給与を支給する従業員が常時10人以上になれば、特例の要件から外れてしまうことになります。この場合は、速やかに税務署へ届け出をする必要があります。

「源泉所得税の納期の特例に該当しなくなったことの届出書」というA4用紙の届出書を、 給与支払事務所等の所在地の所轄税務署へ提出します。こちらも手続きに手数料はかかりません。

>> 個人事業主の源泉徴収に関するまとめ

>> 給与から源泉徴収した場合の帳簿付け方法など

>> フリーランスの外注先へ報酬を支払った場合