個人事業主が従業員へ給与を払う時の源泉徴収

更新日 2025年1月14日

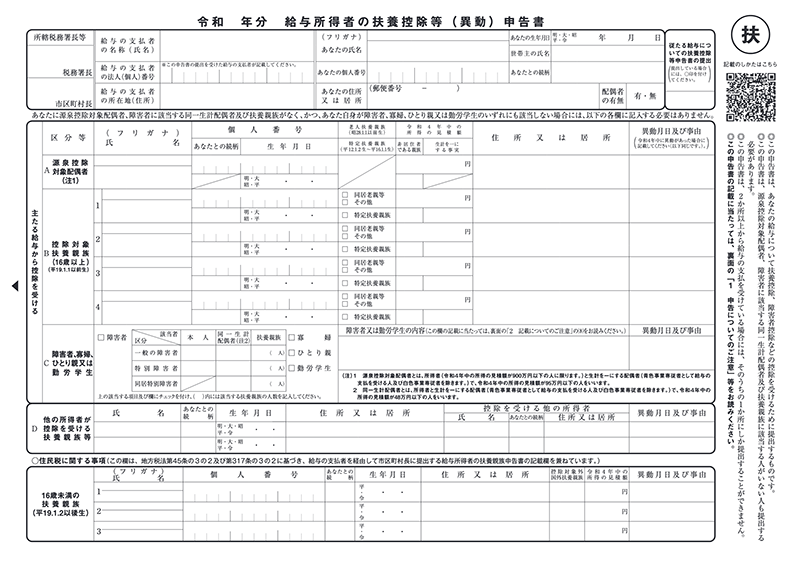

- 給与所得者の扶養控除等(異動)申告書

- 源泉徴収税額表で税額を確認する

- 源泉徴収した税額を差し引いた給与の帳簿づけ

- 源泉徴収税額を管理する帳簿を用意する

- 年2回でまとめて納付!「源泉所得税の納期の特例」

- 源泉徴収税の納付方法

個人事業主でも、従業員を雇用して給料を支払うことになったら、まずは税務署や労働基準監督署での手続きが必要です。 >> 個人事業主が従業員を雇う時の手続き【4ステップで解説】

給与所得者の扶養控除等(異動)申告書

従業員へ給与を支払うようになった個人事業主は「源泉徴収義務者」となり、給与を支払う際に源泉徴収を行うのが義務になります。 また同時に、外注先の個人事業主へ「源泉徴収が必要な報酬・料金等」を支払う際にも、源泉徴収をすることになります。

まず従業員に「給与所得者の扶養控除等(異動)申告書」を渡し、これに記入してもらいましょう。 この申告書に書かれた扶養などの状況が、給与の源泉徴収額に影響します。 配偶者や扶養している親族がいない従業員も、記入をしておく必要があります。

従業員に記入してもらった申告書は、税務署に提出するわけではありません。 個人事業主が保管しておき、税務署などから求められれば提出することになっています。 これは毎年、その年最初の給与を支払う前日までに記入してもらい、保管しておきます。

源泉徴収税額表で税額を確認する

従業員へ支払う給料からいくら源泉徴収すべきかは、「源泉徴収税額表」をみて確認します。 この表では「社会保険料等を差し引いた給与の金額」「従業員の扶養などの状況」、 これら2つのポイントから源泉徴収する税額が確認できるようになっています。

「従業員の扶養などの状況」については、先述の「給与所得者の扶養控除等(異動)申告書」で確認します。 源泉徴収税額表の見方については、下記のページを参照してください。

>> 源泉徴収税額表の見方

源泉徴収した税額を差し引いた給与の帳簿づけ

「源泉徴収税額表」を参照して源泉徴収税額が分かったら、給与からその税額などを差し引いた金額を従業員へ支払うことになります。社会保険に加入させていれば、それらも差し引いた額が従業員の手取り給料となります。

源泉徴収したお金は、一時的に事業主が預かっているお金なので「預り金」の勘定科目で仕訳しておきます。 複式簿記で帳簿づけする場合、たとえば以下のように仕訳します。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年5月20日 | 給料賃金 250,000 | 普通預金 196,500 | 4月分 給与 |

| 旅費交通費 10,000 | 預り金 14,000 | 健康保険料 | |

| 預り金 25,000 | 厚生年金保険料 | ||

| 預り金 1,000 | 雇用保険料 | ||

| 預り金 3,500 | 源泉所得税 | ||

| 預り金 20,000 | 住民税 |

計算を簡単にするため架空の金額を設定

この仕訳は、下記のことを表します。 なお、この仕訳で記載の「源泉所得税」が、先ほどの源泉徴収税額表で確認した金額です。

- 従業員の給料は25万円で、通勤手当が1万円

- そこから税金(社会保険料や源泉所得税)を差し引いて振り込み

- 月給25万円 + 通勤手当1万円 − 社会保険料など = 196,500円

- 事業主の預金口座から従業員の口座へ196,500円を送金

- 社会保険料などは事業主が預かっている状態に

預かった状態の税金は、従業員に代わって事業主が納付しておきます。それぞれ、納付先が異なります。本例の場合、健康保険料と厚生年金保険料は、日本年金機構へ納めます。雇用保険料は厚生労働省(労働基準監督署)へ納めます。源泉所得税(源泉徴収税)は税務署へ納めます。住民税は、従業員が住む地方自治体へそれぞれ納めます。

源泉徴収税額を管理する帳簿を用意する

源泉徴収した税額を年間を通して管理するために、余裕があれば「源泉徴収簿」を作成しておきましょう。

国税庁が用意している「給与所得・退職所得に対する源泉徴収簿」というものがありますが、 給与台帳などをつかって管理しても構いません。記録する帳簿については、とくに決まりがありません。

年2回でまとめて納付!「源泉所得税の納期の特例」

従業員への給与から源泉徴収したら、事業主のもとに源泉徴収税(源泉所得税)が残るはずです。 これは、いわば事業主が一時的に預かっている状態の税金です。 この税金は、給与を払った日の翌月10日までに税務署へ納税する必要があります。 例えば、9月25日に従業員へ給与を支給した場合、預かった源泉徴収税は10月10日までに納税しましょう。

毎月、源泉徴収税を納めるのが面倒な場合、年2回にまとめることもできます。 給与の支払い人員が10人未満の源泉徴収義務者は「源泉所得税の納期の特例の承認に関する申請書」を税務署へ提出することにより、 年2回のまとめ納付でOKになります。

納付を年2回にまとめるとこうなる

- 1月 ~ 6月までの源泉徴収税は、7月10日までに納付

- 7月 ~ 12月までの源泉徴収税は、翌年の1月20日までに納付

これにより、従業員の源泉徴収税だけでなく、 税理士などの「士業」の方へ報酬を支払う際の源泉徴収税もまとめて納付できるようになります。 ただし、フリーランスへ支払う原稿料やデザイン料などの報酬については、この特例の対象になりません。

この申請書の提出期限は特になく、提出した日の翌月に支給する給与等から適用されます。 A4用紙1枚なので簡単に提出できます。

源泉徴収税の納付方法

源泉徴収税を納付する際には 「給与所得、退職所得等の所得税徴収高計算書(納付書)」を添えて納税します。伝票サイズの用紙です。 税務署名、整理番号、源泉所得税を払う日にち、払った従業員の人数、給与を支払った日にちなどを記入します。 >> 納付書の記載の仕方 - 国税庁

ちなみに、源泉徴収の税額が0円の場合でも「所得税徴収高計算書」を提出する義務があります。 その場合は0円と書いて、計算書だけを提出します。 0円で計算書だけを提出する場合は、管轄の税務署だけが提出先となります。

たとえば、預り金である源泉徴収税3,500円を税務署へ納付した場合、複式簿記では下記のように仕訳します。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20XX年6月7日 | 預り金 3,500 | 普通預金 3,500 | 源泉所得税 |

先述のとおり、給与の支払い人員が10人未満であれば、納期の特例の手続きを行っておくことにより、源泉徴収した税金の納付を年2回にまとめることができます。

>> 源泉徴収税を納付する窓口・納付書の書き方など

>> 源泉徴収税額表の見方 - 給与所得の源泉徴収

>> 個人事業の源泉徴収に関するまとめ