個人事業主が従業員を雇う時の手続きまとめ【雇用の流れ】

更新日 2024年7月16日

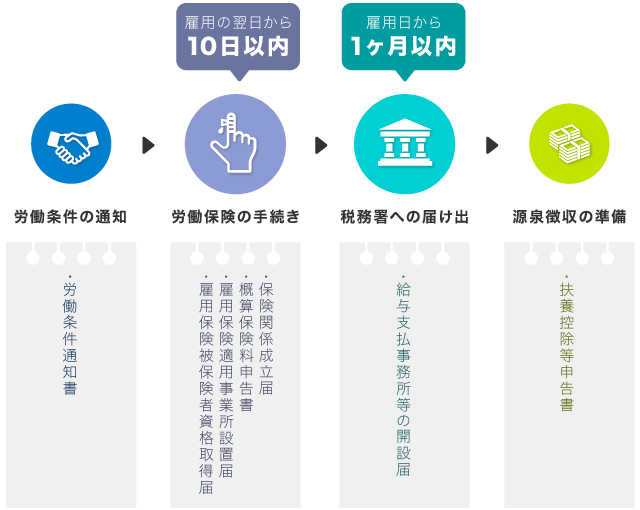

従業員を雇う個人事業主に向けて、必要な手続きの流れを説明します。作業は大きく分けて4ステップ。雇用を決定した後から始めても間に合います。ちなみに、家族を事業専従者(家族従業員)として雇う場合は、必要な手続きが異なります。

個人事業主が従業員を雇う流れ

個人事業主が従業員を雇う際は、雇用契約を結んだ上で、労働保険の手続きや税務署への届け出が必要です。また、給与を支払う前に「源泉徴収」の準備もしておきましょう。以下のような4ステップで、作業を進めていきます。

労働保険の加入手続きと税務署への届け出は、どちらを先に行っても問題ありません。ただし、労働保険の手続きは原則として「雇用の翌日から10日以内」に行う必要があります。

5人以上雇う場合は社会保険にも加入する

事業所の従業員数が5人以上になったら、原則としてその事業所で健康保険と厚生年金に加入しなくてはなりません(一定の業種は5人以上でも任意)。従業員数が4人以下なら、ひとまず気にしなくてOKです。事業主本人と事業専従者は人数にカウントしません。 >> 従業員の社会保険について

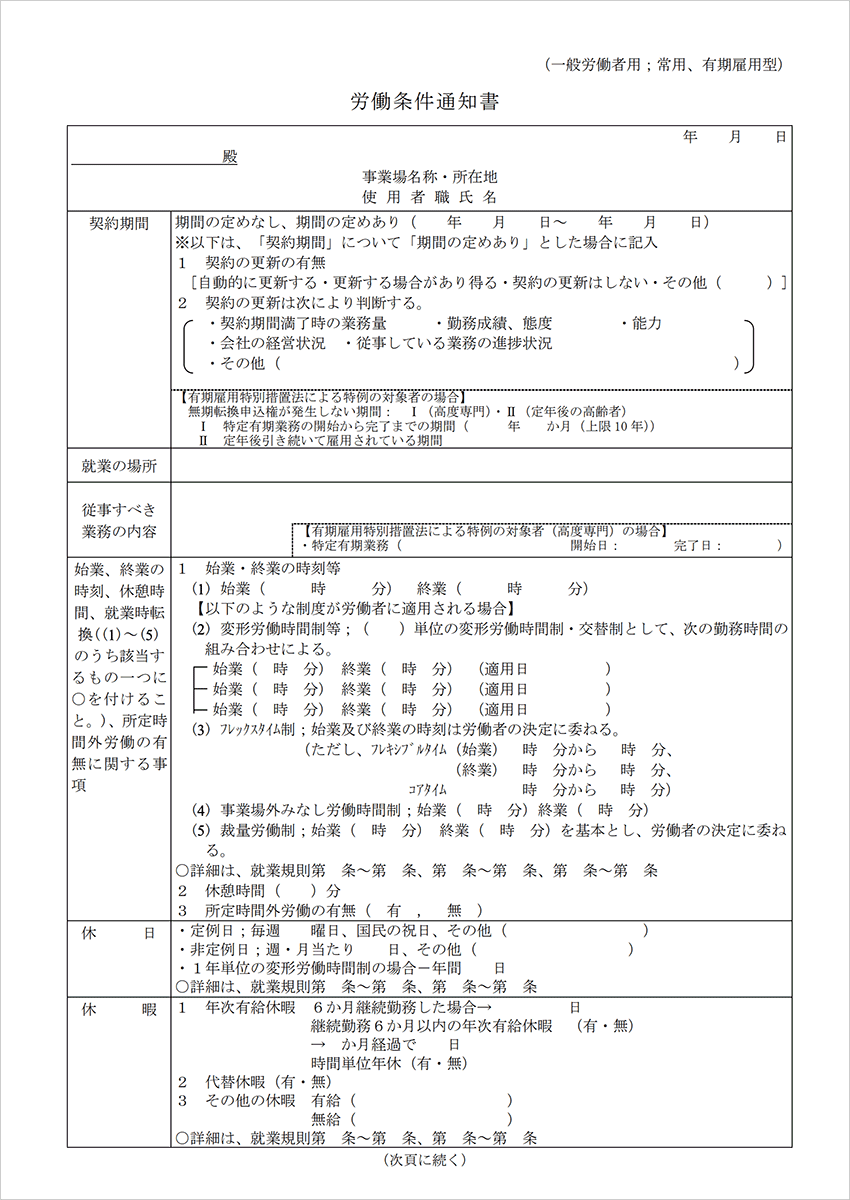

ステップ① 労働条件の通知

事業主は、従業員と雇用契約を結ぶ際、契約の内容を通知する義務があります。特に重要な項目については、書面で相互確認をしなくてはなりません。書式に決まりはありませんが、厚生労働省が公開している「労働条件通知書」を使えば漏れがないので安心です。

なお、雇用契約に用いた書類をどこかへ提出する必要はありません。ただし、その従業員の退職から3年間は保管しておく義務があります。

従業員が10人以下なら「就業規則」は不要

「就業規則」とは、いわば「職場独自のルールブック」のようなもの。10人以上の従業員を雇う場合は、労働基準監督署へ提出しなくてはなりません。とはいえ、トラブルを防止する効果もあるので、従業員が9人以下であっても、時間に余裕があれば作成しておくとよいです。

ステップ② 労働保険の手続き

労働保険とは「労災保険」と「雇用保険」の総称です。基本的には、すべての従業員を両方の保険へ加入させなくてはなりません。初めて従業員を雇う際は、所轄の「労働基準監督署」と「公共事業安定所(通称 ハローワーク)」の両方に行って、手続きを行います。

労働保険の手続き(一元適用事業)

| 提出書類 | 提出期限 | |

|---|---|---|

| 労働基準監督署 | 保険関係成立届 | 雇用の翌日から10日以内 |

| 概算保険料申告書 | 雇用の翌日から50日以内 | |

| 公共事業安定所 (ハローワーク) | 雇用保険適用事業所設置届 | 雇用の翌日から10日以内 |

| 雇用保険被保険者資格取得届 | 雇用日の翌月10日まで |

「保険関係成立届」と「雇用保険適用事業所設置届」は、初めて従業員を雇う時にだけ提出するものです。「概算保険料申告書」と「雇用保険被保険者資格取得届」は、新しく従業員を雇うたびに提出します。

労働保険の対象にならない場合

基本的には、すべての従業員が労働保険に加入しますが、対象外となるケースもあります。たとえば、1週間の労働時間が20時間未満、もしくは雇用期間が1ヶ月に満たない従業員などは、雇用保険に加入できません。また一部の農林水産業では、雇用保険・労災保険ともに任意での加入となります。 >> 労働保険について詳しくはこちら

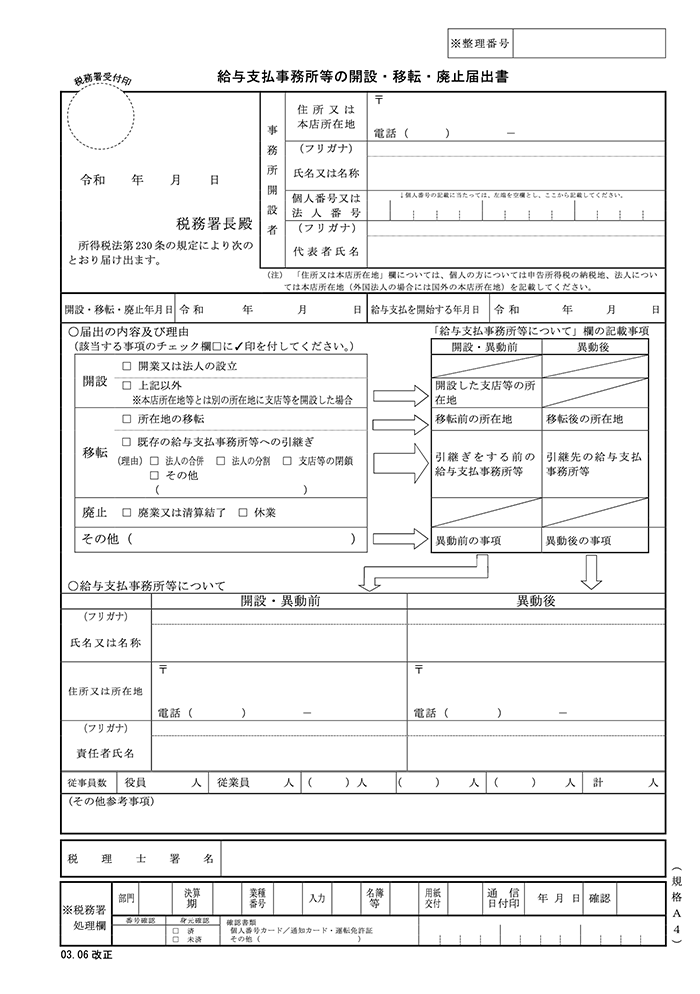

ステップ③ 税務署への届け出

初めて従業員を雇う際、税務署に「うちはこれから従業員に給与を払いますよ」という届け出が必要です。この際に提出するのが「給与支払事務所等の開設届出書」です。初めて従業員を雇った日から1ヶ月以内に、所轄の税務署へ提出しましょう。

もし、個人事業主が新規開業と同時に従業員を雇う場合は、税務署へ提出する「開業届」にその旨を記載しておけばOKです。その場合は「給与支払事務所等の開設届出書」を提出する必要はありません。

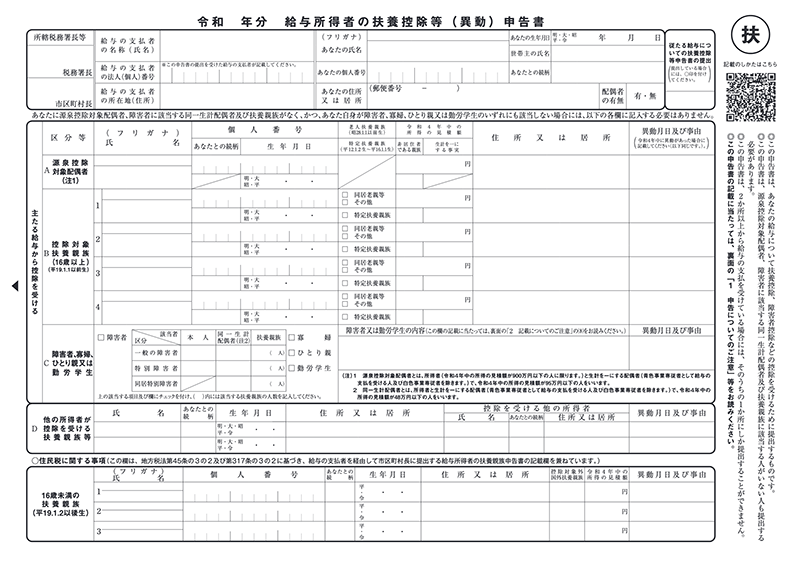

ステップ④ 源泉徴収の準備

事業主は、従業員の給与から税金を天引きして、従業員の代わりに税務署へ納付することになります。これを「源泉徴収」と呼びます。従業員を雇ったら、正確な源泉徴収を行うために「給与所得者の扶養控除等(異動)申告書」を記入してもらいましょう。

この申告書は、毎年記入してもらうものです。その年の最初の給料日までに記入してもらい、保管しておくのが原則です。どこかへ提出する必要はありません。ただ、もし税務署などから求められたら提出することになっています。

従業員の配偶者や扶養親族について、この用紙に記入してもらうことで正確に把握します。 その情報を「源泉徴収税額表」に照らし合わせて、その従業員の給与からいくら源泉徴収すればよいのかを知ることになります。

源泉徴収の手間を減らす申請

従業員の給与から源泉徴収した税金は、原則として毎月納付しなくてはなりません。ただし、「源泉所得税の納期の特例の承認に関する申請書」を税務署へ提出しておけば、年2回でまとめて納付できるようになります。これにより毎月納付する手間を減らすことができます。

まとめ - 手続きの必要書類一覧

個人事業で初めて従業員を雇う際、以下のような流れで作業を進めます。労働保険の手続きと税務署への届け出はどちらを先に行ってもOKですが、労働保険は原則として「雇用の翌日から10日以内」の手続きが必要です。

上記の4ステップに従って作成する書類は以下のとおりです。 それぞれの書類は関係各所に備え付けがあるので、ひとまず「どこへ行くべきか」だけでもおさえておきましょう。

| 書類 | 提出期限・提出先 | |

|---|---|---|

| 雇用契約 | 労働条件通知書 | 提出は基本的に不要 (従業員の退職から3年間保管) |

| 労働保険 | 保険関係成立届 (初めて従業員を雇う時だけ提出) | 雇用日の翌日から10日以内 労働基準監督署 |

| 概算保険料申告書 | 雇用日の翌日から50日以内 労働基準監督署 | |

| 雇用保険適用事業所設置届 (初めて従業員を雇う時だけ提出) | 雇用日の翌日から10日以内 ハローワーク | |

| 雇用保険被保険者資格取得届 | 雇用日の翌月10日まで ハローワーク | |

| 給与支払い | 給与支払事務所等の開設届出書 (初めて従業員を雇う時だけ提出) | 初めての雇用から1ヶ月以内 税務署 |

| 源泉所得税の納期の特例の承認に関する申請書 (任意・一度提出すればOK) | 期限なし(提出日の翌月分から適用) 税務署 | |

| 源泉徴収 | 給与所得者の扶養控除等申告書 | 提出は基本的に不要 (翌年1月10日の翌日から7年間保管) |

労働保険の「一元適用事業」の場合

「保険関係成立届」「雇用保険適用事業所設置届」「給与支払事務所等の開設届出書」の3つは、初めて従業員を雇う時だけ提出します。その他の書類は、新たに従業員を雇うたびに作成が必要です。

ちなみに「法定三帳簿」を用いて、従業員の労務管理を適切に行うのも事業主の義務です。従業員を雇う際は、そちらも確認しておきましょう。

また、もし従業員を5人以上雇う場合、原則としては事業所単位で社会保険に加入しなくてはなりません(一定の業種は5人以上でも任意)。

>> 従業員の社会保険 - 健康保険と厚生年金

>> 従業員の労働保険 - 労災保険と雇用保険

>> 給与から源泉徴収する税額のもとめ方

>> 個人事業主が納める税金の種類