持続化給付金を分かりやすく!「事業収入」や計算例の解説

更新日 2024年7月10日

- 持続化給付金の概要

- 持続化給付金の「事業収入」とは?

- 確定申告書類でどこの欄? - 白色申告の場合

- 確定申告書類でどこの欄? - 青色申告の場合

- 給付金の計算例 - 白色申告の場合

- 給付金の計算例 - 青色申告の場合

- 2019年分を給与所得か雑所得で申告した人

- 2020年1月〜3月に創業した人

- 白色申告と青色申告の相違点を確認

- 持続化給付金の仕訳方法

- 2021年に提出する確定申告書類での記入欄

新型コロナウイルスの影響等により、事業収入が大きく減ってしまう事業者を対象として、持続化給付金の制度が設けられました。 これにより、対象の個人事業主で最高100万円、中小法人で最高200万円が支給されました。 本ページではこの「持続化給付金」について、個人事業主向けに情報をまとめています。

追記:すでに本給付金の申請受付・給付は終了しています。

持続化給付金の概要

持続化給付金を支給されるための最も重要な要件は、前年同月比で事業収入が50%以下になった月があることです。この月を「対象月」と呼びます。

| 給付額 | 個人事業主は最高100万円(中小法人は最高200万円) |

|---|---|

| 計算式 | 2019年の年間事業収入 − (対象月の月間事業収入 × 12) = 給付額 |

| 主な要件 |

|

| 申請方法 | 特設サイトからの電子申請が基本 (自分で電子申請できない人のためにサポート会場も設置されている) |

| 申請期間 | 2020年(令和2年)5月1日から、2021年(令和3年)1月15日まで (特段の事情により間に合わない方の提出期限は、2021年2月15日) |

| 給付まで | 申請から2週間程で指定口座へ入金 |

| 必要書類 |

この給付金の申請はオンラインが基本です。必要書類はスキャンしたものだけでなく、スマホで撮影した画像でも認められます。申請のプロセスで、これらのファイルをアップロードします。

給付額を計算する上で理解すべき「2019年の年間事業収入」や「対象月の月間事業収入」について、本記事で詳しく解説していきます。

持続化給付金の「事業収入」とは?

個人事業主にとって、持続化給付金の計算式で出てくる「事業収入」とは、個人事業による収入を指します。個人事業以外に会社勤めをして、会社から給料をもらっている場合、その給料は事業収入には入りません。

あなたがフリーランスのデザイナーなら、デザインを請け負って得た報酬が事業収入です。「それだけだと収入がおぼつかないのでアルバイトもしてるよ」ということであれば、雇用契約を結んだアルバイト先の会社からもらう給料は「給与収入」なので、今回の計算には含めません。

「事業所得とは」で記載の通り、厳密にいうと「収入」は「売上」よりも広い概念です。しかし大抵の場合、収入というのは売上のことだと思って差し支えありません。

- 「事業収入」とは?

- 事業収入 ≒ 事業の売上

事業収入 − 必要経費 = 事業所得

持続化給付金の計算式で扱うのは「事業収入」です。「事業所得」ではありません。経費などを差し引く前の金額です。確定申告書類では、どの欄の金額を見ればよいか、具体的に確認していきましょう。

- 対象収入の範囲が拡大された

- 上述の通り、持続化給付金の計算で用いる収入は「事業収入」に限られていた。 しかし、フリーランスの実態を鑑み、雑所得や給与所得として申告したものでも、本業の収入であることを証明できれば対象とする。 また、今年1~3月に創業の事業者も新たに対象に含まれる。2020年6月29日(月)から、対象範囲を変更したうえで、申請受付が開始された。 これについては、本ページ後半にて記載。

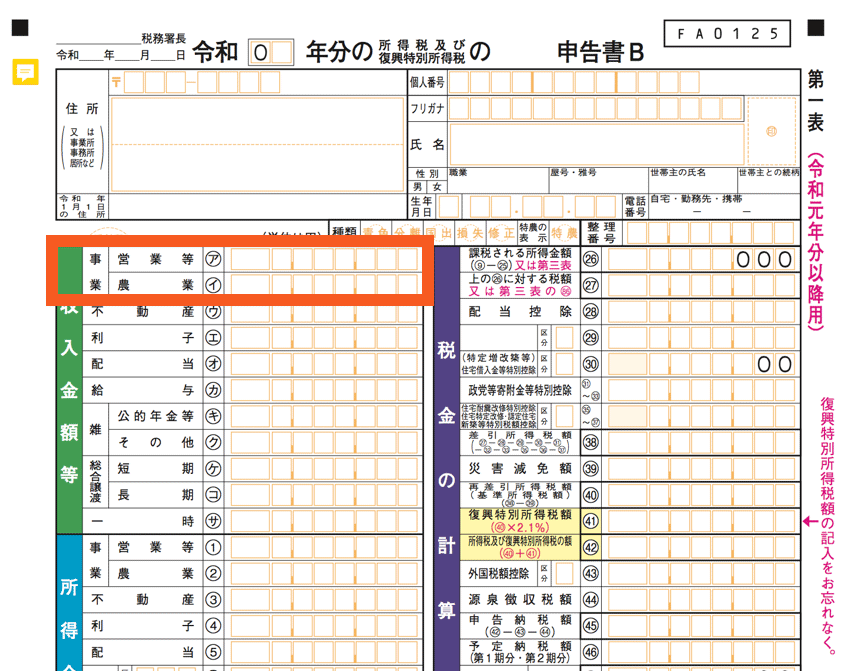

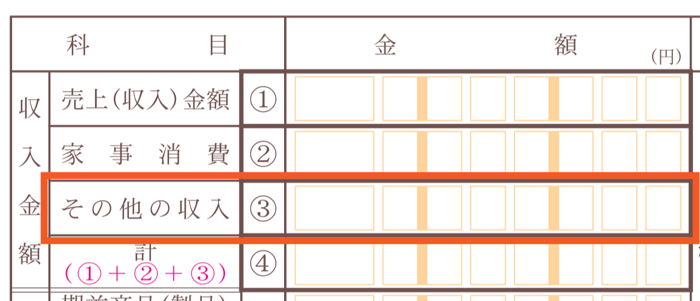

確定申告書類でどこの欄? - 白色申告の場合

まずは、2020年に提出した「2019年分の申告書Bと収支内訳書(いずれも控え)」を手元に用意して下さい。(2020年は確定申告期限が4月16日まで延長され、その後も申告が柔軟に受け付けられていますが、すでに大半の方が申告を終えています。)

「2019年の年間事業収入」

「2019年の年間事業収入」とは、申告書B 第一表「収入金額等」の中にある「事業」の金額です。 農業による収入はない人が多いはずです。なければ「ア」に記入した金額を確認しましょう。 「2019年の年間事業収入」を示すため、この第一表は必要書類に含まれています。

引用

※本規程における事業収入は、証拠書類として提出する確定申告書(所得税法第二条第一項三十七号に規定する確定申告書を指す。以下同じ。)第一表における「収入金額等」の事業欄に記載される額と同様の算定方法によるものとし、2019年の年間事業収入は、当該欄に記載されるものを用いることとします。

対象者要件 - 持続化給付金

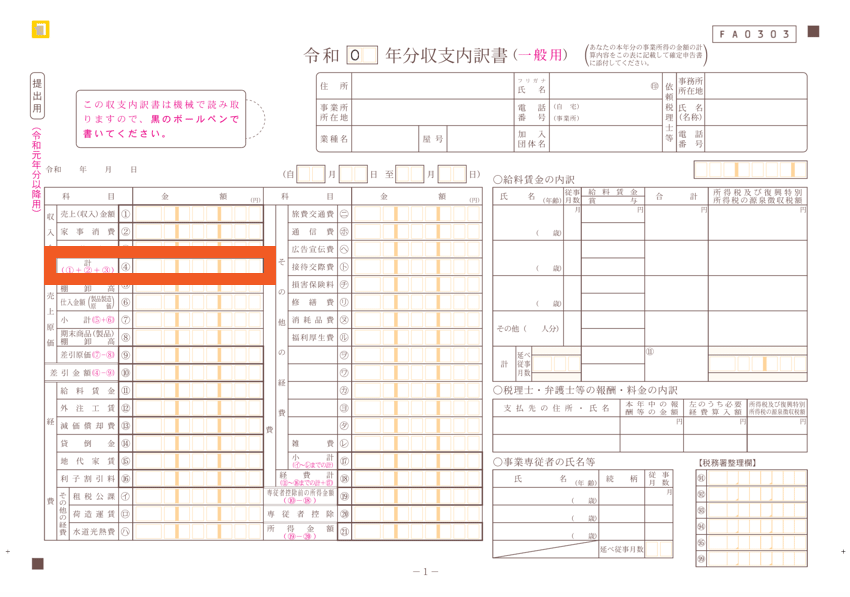

上述の「ア」と同じ金額は、収支内訳書でいうと「収入金額 ④」です。

通常、申告書Bにおける「ア」の金額と、収支内訳書の「収入金額 ④」は同じ金額になります。 まれですが、課税特例措置などにより、これらの金額が異なる場合があります。この場合は、収支内訳書の「収入金額 ④」を年間事業収入の金額としてよいとされています。

引用

※なお、課税特例措置等により、当該金額と所得税青色申告決算書における「売上(収入)金額」欄又は収支内訳書における「収入金額」欄の額が異なる場合には、「売上(収入)金額」又は収支内訳書における「収入金額」を用いることができます。

対象者要件 - 持続化給付金

2019年の月別収入 - 白色申告の場合

白色申告の場合は、先ほど確認した2019年の年間事業収入を12で割って、月平均した金額を2019年の各月収入とみなします。 たとえば、2019年の年間事業収入が240万円の場合、240万円 ÷ 12 = 20万円。この20万円を2019年各月の事業収入として、2020年との比較対象にします。

引用

※白色申告を行っている場合(中略)

月次の事業収入を確認できないことから、2019年の月平均の事業収入と対象月の月間事業収入を比較することとします。

給付対象者 - 持続化給付金

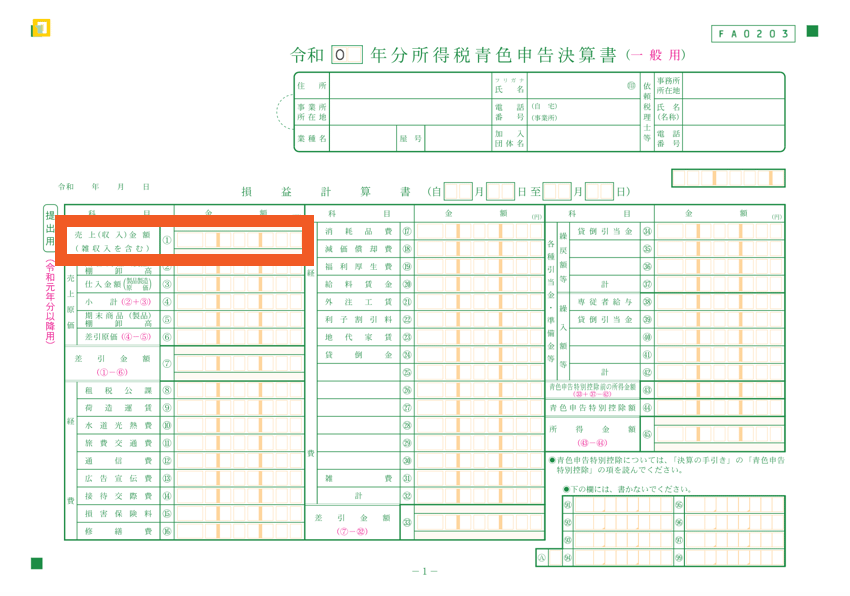

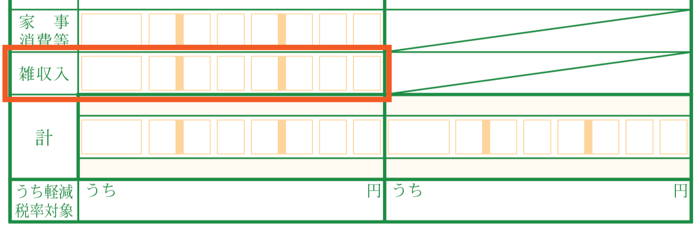

確定申告書類でどこの欄? - 青色申告の場合

青色申告の場合も、すでに2019年分の申告を終えた人は、控えとして受け取った申告書類を見ながら読み進めて下さい。 まずは申告書Bの控えと、青色申告決算書の控えを手元に用意してください。

「2019年の年間事業収入」

これは白色申告と同様で、申告書B 第一表「収入金額等」にある「事業」の欄を見ます。農業による収入がなければ「ア」の金額を確認しましょう。そこに記入した金額が「2019年の年間事業収入」です。この第一表は、給付を受けるための必要書類に含まれています。

青色申告決算書でいうと「売上(収入)金額 ①」の部分です。上記の「ア」の金額と、この「売上(収入)金額 ①」は、通常同じ金額になります。 もし同じ金額でない場合は、こちらの引用文を確認して下さい。金額が違う場合、単に事業主のミスである可能性もあります。

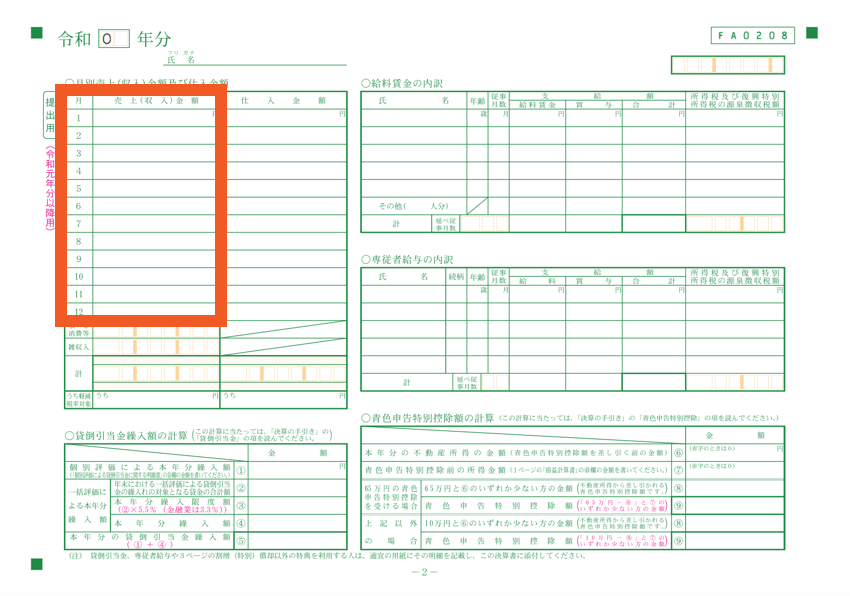

2019年の月別収入 - 青色申告の場合

青色申告決算書の2ページ目に、月別の売上(収入)金額を記入する欄があります。青色申告の場合、2019年分の月別売上については、この欄の数字を確認しましょう。 2019年の月別売上を示すため、このページも必要書類に含まれています。

ちなみに、青色申告者であっても以下いずれかの場合は、白色申告のように年間事業収入を12ヶ月で割って、平均金額を比較対象にする方法でよいとされています。

- 所得税青色申告決算を提出しない者(任意)

- 所得税青色申告決算書に月間事業収入の記載がない者

- 相当の事由により当該書類を提出できない者

給付金の計算例 - 白色申告の場合

2019年の年間事業収入が、仮に「1,819,200円」だったとしましょう。白色申告の場合は、これを12ヶ月で割って、2019年の単月収入とみなすのでした。 白色申告の場合は、2019年における各月の事業収入が実際にどうだったかは考慮しません。

2019年の事業収入を月平均する

1,819,200 ÷ 12ヶ月 = 151,600

この「151,600円」を、2019年における各月の事業収入と考えます。これを2020年の事業収入との比較材料にします。

| 2019年 | 2020年 | 2019年 | 2020年 | ||

|---|---|---|---|---|---|

| 1月 | 151,600 | 268,200 | 7月 | 151,600 | |

| 2月 | 151,600 | 208,943 | 8月 | 151,600 | |

| 3月 | 151,600 | 146,607 | 9月 | 151,600 | |

| 4月 | 151,600 | 72,000 | 10月 | 151,600 | |

| 5月 | 151,600 | 180,282 | 11月 | 151,600 | |

| 6月 | 151,600 | 210,800 | 12月 | 151,600 |

こうやってみると、4月の事業収入が「前年同月比で50%以下」になっていることが分かります。 ですので、この月を「対象月」として給付額を計算します。

持続化給付金の計算式

2019年の年間事業収入 − (対象月の月間事業収入 × 12) = 給付額

1,819,200 − (72,000 × 12) = 955,200

よって給付額は「955,200円」

なお、当初は算出された給付額の10万円未満は、切り捨てることになっていました。 しかし、10万円未満の金額も給付を希望する声が多かったようで、細かい金額まで支給されることになりました。 (2020年5月8日「持続化給付金」の支給額の算定方法を変更しました - 経済産業省)

ちなみに、もし事業収入が50%以下になった月が複数あれば、その中から計算に使う対象月を納税者の任意で決めて構いません。 事業収入が最も少なくなった月を選択しましょう。

また、2020年については、まだ事業収入がどうなるか分からない残りの月があります。 他の月の商況を待ってから申請するのも、ひとつの選択肢です。 冒頭で示したとおり、持続化給付金の申請期限は2021年1月15日(特段の事情により間に合わない方の提出期限は、2021年2月15日)です。

給付金の計算例 - 青色申告の場合

青色申告の場合は、2019年の月別売上について、青色申告決算書の2ページ目を参照するのでした。 こちらの例では、2019年の年間事業収入を「3,860,554円」と仮定しています。

| 2019年 | 2020年 | 2019年 | 2020年 | ||

|---|---|---|---|---|---|

| 1月 | 311,089 | 318,200 | 7月 | 261,204 | |

| 2月 | 220,482 | 208,990 | 8月 | 283,060 | |

| 3月 | 281,550 | 103,076 | 9月 | 325,005 | |

| 4月 | 264,000 | 168,401 | 10月 | 354,021 | |

| 5月 | 320,932 | 120,990 | 11月 | 400,180 | |

| 6月 | 419,030 | 235,000 | 12月 | 420,001 |

本例の場合、2019年と2020年を比べて、事業収入が半分以下になったのは3月と5月です。対象月は納税者が自由に選べるので、より事業収入が少ない3月を「対象月」として計算します。

本例ではどちらを選んでも満額の100万円が支給されることになりますが、事業者によっては現時点の対象月で計算をして満額支給にならないこともあるでしょう。申請期限は令和3年1月15日なので、まだ到達していない他の月の様子をみてから申請しても、遅くはありません。

新型コロナウイルスへの対策で、地方公共団体からの休業要請にしたがって協力金などを支給された場合、 支給された金額は「対象月の月間事業収入」から除いて計算できます。これは白色申告でも同様です。

持続化給付金の計算式

2019年の年間事業収入 − (対象月の月間事業収入 × 12) = 給付額

3,860,554 − (103,076 × 12) = 2,623,642

この場合は、個人事業主への最高支給額である「100万円」以上にあたるので、満額の100万円が支給されることになります。

2019年分を給与所得か雑所得で申告した人

2019年分の確定申告で、事業所得ではなく「給与所得」あるいは「雑所得」で申告していたという個人事業主も申請ができるよう、2020年6月29日から対象範囲が拡大されました。この場合も、2021年1月15日まで申請を受け付けています。(特段の事情により間に合わない方の提出期限は、2021年2月15日)

この場合に独自な要件で、最も重要なものは下記の点です。

*委任契約や請負契約でも可

このケースでは、雇用契約ではないことの証明も重要です。そのため、冒頭で挙げた書類(決算書と売上台帳は不要)に加えて、下記の書類と国民健康保険証の写しも申請時に提出しなくてはなりません。

収入が業務委託契約などにもとづく事業活動からのものである事を証明する書類

① 業務委託などの契約書写し or 契約があったことを示す申立書

② 支払者が発行した支払調書 or 源泉徴収票

③ 支払いがあったことを示す通帳の写し

上記のいずれか2つを提出(②の場合は①との組み合わせが必須)

また、下記の2点にも留意しておきましょう。その他の要件に関しては、本ページで説明してきた事業所得の場合とほとんど変わりません。 給付の上限額も同じく、100万円です。

- 2019年以前から被雇用者や被扶養者ではない

たとえば、会社に雇用されている会社員などは対象にならない - 2019年分の確定申告書第一表「収入金額等」の「事業」欄に記載がない(または0円)

ここに記載がある場合は、本ページで説明してきた通常の申請しかできない

計算の仕組みは、白色申告の場合の計算方法と同じです。2019年の収入を月平均し、それと比べて2020年に「対象月」があるかを探します。

2020年1月〜3月に創業した人

6月29日の対象拡大により、2020年1月1日〜3月31日に個人事業を開業した人、中小法人を設立した人も、要件を満たせば給付の対象になります。

この場合は、まず2020年に創業した月〜3月の売上の平均をもとめます。 その平均売上額と比べて、4月以降に売上が50%以下になった対象月があることが要件です。 給付金の計算式は、通常の場合と異なります。

持続化給付金の計算式 - 2020年創業の場合

2020年1月〜3月の総売上 ÷ 2020年3月までの創業後月数 × 6 − 対象月の売上 × 6

たとえば、下記のケースで考えてみましょう。(計算を簡略化するためにおおまかな数字で表しています。実際は1円まで集計します。)

2020年の売上

| 1月 | 2月 | 3月 | 4月 | 5月 | 6月 |

|---|---|---|---|---|---|

| 40万円 | 20万円 | 30万円 | 30万円 | 25万円 | 10万円 |

この場合、1月〜3月の平均売上は、30万円です。

(40万円 + 20万円 + 30万円) ÷ 3 = 30万円

6月の売上が10万円で、30万円の50%以下になったので、この月を対象月として計算しましょう。 先ほどの計算式に当てはめます。

90万円 ÷ 3 × 6 − 10万円 × 6 = 120万円

給付の上限額は100万円なので、この場合は100万円が給付されることになります。 なお「どこまでをその月の売上とするか」は、創業間もない事業主にはなかなか難しい問題です。 それゆえ、この2020年創業のケースでは、税理士が確認した毎月の収入を証明する書類を申請時に提出する必要があります。

白色申告と青色申告の相違点を確認

ここで、白色申告と青色申告の重要な相違点を確認しておきましょう。 白色申告では、2019年の年間事業収入を12ヶ月で割って、2020年分との比較材料にする2019年の各月事業収入をもとめます。 この点に注意しましょう。

白色申告と青色申告の主な相違点 - 持続化給付金

| 白色申告 | 青色申告 |

|---|---|

| 2019年の各月事業収入は下記で算出 2019年の年間事業収入 ÷ 12 = 2019年の各月事業収入 | 2019年の各月事業収入は、青色申告決算書の2ページ目を参照するのが原則 |

【必要書類】

|

【必要書類】 |

青色申告だけ決算書が必要なのは、青色申告決算書の2ページ目で月別売上が確認できるからです。 青色申告では、ここの欄にそれぞれ記入した金額を、2019年の各月事業収入とします。

確定申告書類の控えは、税務署の収受印が押されているものを提出します。 収受印がない場合は、税務署発行の「納税証明書」も必要です。 なお冒頭で記載の通り、この給付金はオンライン申請が基本であり、必要書類はデータで送信することになります。

下記の点は、どちらの申告方法であっても同様です。

個人事業主向けの情報 - 持続化給付金

| 給付額 | 個人事業主は最高100万円 |

|---|---|

| 計算式 | 2019年の年間事業収入 − (対象月の月間事業収入 × 12) = 給付額 |

| 主な要件 |

|

| 申請方法 | 特設サイトからの電子申請が基本 (自分で電子申請できない人のために申請サポート会場も設置されている) |

| 申請期間 | 2020年(令和2年)5月1日から、2021年(令和3年)1月15日まで (特段の事情により間に合わない方の提出期限は、2021年2月15日) |

| 給付まで | 申請から2週間程で指定口座へ入金 |

自分で電子申請できない人のために、5月から「申請サポート会場」が開設されています。すでに全国で500ヶ所以上のサポート会場が設置されています。

持続化給付金の仕訳方法

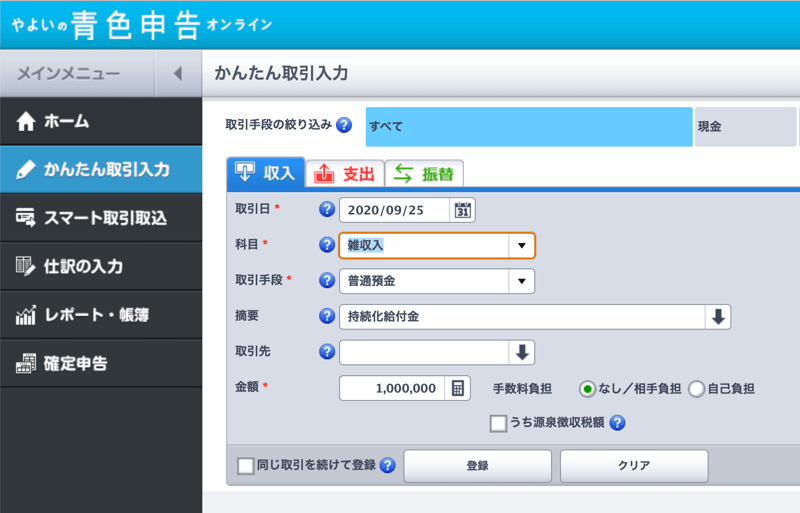

持続化給付金は所得税の課税対象であり、事業の収入としてカウントします。給付金を受け取ったら「雑収入」の科目で記帳しましょう。

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 2020年9月25日 | 普通預金 1,000,000 | 雑収入 1,000,000 | 持続化給付金 |

会計ソフトでは、下記のように入力します(「やよいの青色申告オンライン」の場合)。

会計ソフトを使えば、簿記の知識がなくても帳簿づけができるので、会計初心者には特におすすめです。

給付金は、当然ながら「売上」ではありません。その他の収入という扱いになり、「雑収入」という科目で帳簿づけします。

2021年に提出する確定申告書類での記入欄

2021年(令和3年)の確定申告期間は、2021年2月16日〜4月15日です。 確定申告で提出する決算書では、それぞれ下記の箇所に雑収入の記入欄があります。

「雑収入」の記入欄

| 白色申告 | 青色申告 |

|---|---|

|

|

| 収支内訳書 1ページ目 | 青色申告決算書 2ページ目 |

なお、青色申告決算書 1ページ目の「売上(収入)金額 ①」には、雑収入も含んだ収入金額を記入します。

対象のテナント事業者に給付される「家賃支援給付金」なども、持続化給付金と同様に「雑収入」として扱います。 ただし、国民1人につき10万円が支給された「特別定額給付金」は非課税なので、収入や雑収入としてカウントしません。>> 2021年の確定申告 - 個人事業主向けの要点

>> 個人事業の会計ソフト一覧

>> 確定申告書類の書き方

>> 個人事業主の節税方法まとめ

>> 売上はいつの日付で計上する?計上基準について

>> 給付金の課税関係まとめ - 自営百科