勤労学生控除 - 「勤労学生」の条件や控除額について

更新日 2024年9月09日

勤労学生控除とは

勤労学生控除とは、納税者が所得税法上の「勤労学生」に当てはまる場合に受けられる控除です。 一般的な学校に通いつつアルバイトをしている(給与所得を得ている)学生のための控除で、 個人事業を行っている学生には当てはまりにくい要件になっています。

かんたんに言うと「アルバイトなどを頑張りながら学校に通っている学生のための控除」です。 勤労学生控除によって適用できる控除額は、27万円です。

勤労学生の条件

所得税法上の「勤労学生」として認められるには、 その年の12月31日時点で、以下3つの要件すべてに当てはまる必要があります。

- 給与所得など、勤労による所得があること

- 合計所得が75万円以下で、かつ勤労による所得以外の所得が10万円以下であること

(得ている収入が給与収入だけの場合は、合計の給与収入が130万円以下) - 「特定の学校」の生徒であること

(特定の学校 = 小学校、中学校、高校、大学、専門学校、専修学校など)

アルバイトなどで給与収入だけ得ている場合、給与の収入が130万円以下であれば、給与所得控除55万円を差し引くと合計所得が75万円以下となります。

- 給与所得控除とは?

- 給与所得控除とは、会社員やアルバイト・パートなど、給与収入を得ている人が全員受けることができる控除のこと。 給与の金額に応じて、この給与所得控除の金額も異なる。「給与収入金額 × 40%」が55万円に満たない場合は、一律で55万円が給与所得控除として控除される。

勤労学生控除の対象になる学生の例

先の説明では少しわかりにくかったかもしれません。たとえば、大学生がアルバイトをしているとしましょう。 収入はアルバイト先からの給料のみで、他に収入はないものとします。

この場合、この大学生のアルバイトによる年間収入が130万円以下であれば、 勤労学生控除(27万円)を受けることができるということです。 ここでいう年間収入は、源泉徴収される前の金額です。

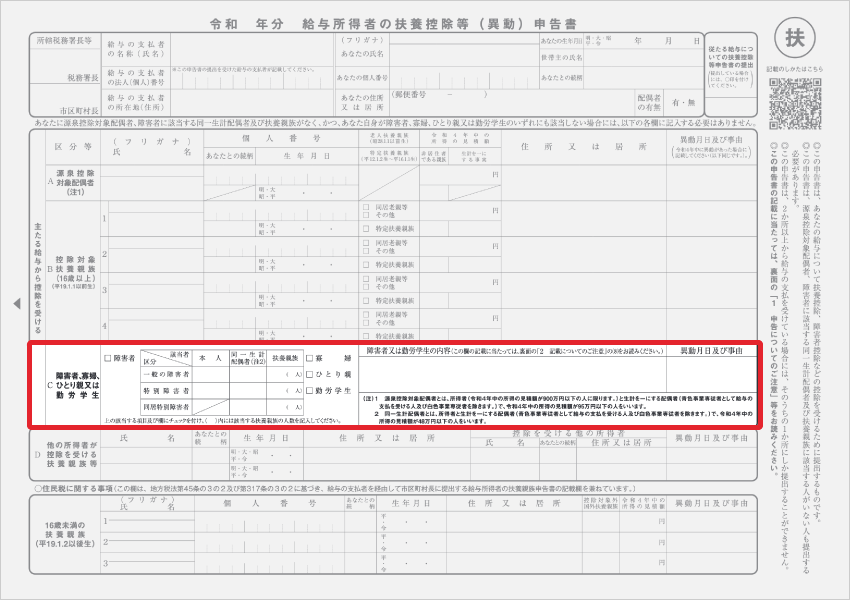

この控除を受けるには「給与所得者の扶養控除等(異動)申告書」に、勤労学生控除に関する欄があるので、そこに必要事項を記入して勤務先に提出しましょう。

勤労学生控除の記入欄 - 扶養控除等申告書

上の赤線の中にある「勤労学生」の部分にチェックをします。その右にある「障害者又は勤労学生の内容」には、所得の種類と年間の所得金額(見積額)、学校名、入学年月日を記入します。

例)給与所得 80万円 偉人形成大学 令和XX年4月1日入学

ここで記入する年間所得については、確定した金額である必要はなく、見積もりの金額でよいことになっています。所得の種類に関しては、たとえばアルバイトだけしているのであれば「給与所得 ○○万円」と書けばOKです。