個人事業税の計算式と計算例・控除など

更新日 2024年7月27日

個人事業税は、地方自治体が送付する納付書にしたがって納税する地方税です。 個人事業主が自ら計算する必要はありませんが、大体いくらになるかを知っておきたい人は、本ページの計算例を参照してみて下さい。

個人事業税の厳密な計算式

事業所得における個人事業税の厳密な計算は、以下のように行います。

- 個人事業税の計算式

- (事業所得 + 所得税の事業専従者給与(控除)額 − 個人の事業税の事業専従者給与(控除)額 + 青色申告特別控除額 − 各種控除)× 税率 = 個人事業税の税額

上記の計算式は東京都主税局が公示しているものですが、このままでは分かりにくいかと思います。 正確性は損なわれますが、計算式を簡略化すると以下のようになります (記事後半の計算例の通り、大抵の場合は簡略化した式で算出しても同じ計算結果になります)。

- 個人事業税の計算式(簡易版)

- (収入 − 必要経費 − 専従者給与等 − 各種控除)× 税率 = 個人事業税

この「必要経費」の中に専従者給与等は、含んでいません。 計算式の中にある用語については、下表を参考にして下さい。

| 事業所得 | 収入 − 必要経費 − 専従者給与等 − 青色申告特別控除 = 事業所得 不動産所得がある場合は、その金額も含む。 (雑所得が課税対象とされる場合もあり。) |

| 専従者給与 (専従者控除) | 家族従業員に支払う給料のこと (白色申告の場合は、専従者給与ではなく専従者控除) 一定額を必要経費として控除できる。 |

| 青色申告特別控除 | 青色申告者にのみ適用される特別控除(10万円 or 55万円 or 65万円) 青色申告特別控除は個人事業税には適用されない。 (その理由から、厳密な計算式の中では相殺されている。) |

| 各種控除 | 1年間営業していれば、事業主控除290万円が適用される (ただし年の途中で開業した場合などは、290万円の月割となる) 事業主控除とは別に「繰越控除」がある。(詳細は後述) |

| 税率 | 3~5%(業種によって異なる。) |

上表に記載の通り、事業所得はこの式で算出します。

収入 − 必要経費 − 専従者給与等 − 青色申告特別控除 = 事業所得

専従者給与(控除)や青色申告特別控除も差し引いた後の金額が、事業所得なのです。

しかし、個人事業税では青色申告特別控除が適用されません。 ですから、東京都主税局の計算式では「事業所得」の計算の中で一度差し引かれる青色申告特別控除額を、 もう一度計算で足すことで、相殺するという計算式になっているわけです。

この理由で、冒頭で挙げた東京都主税局の厳密な計算式には 「青色申告特別控除額」がプラスされる形で計算式の中に入っています。

そこからさらに、各種控除を差し引いた金額が課税対象になります。 これに業種によって異なる税率をかけて、個人事業税の金額を算出します。

計算式の「各種控除」とは?

個人事業税の計算でいう「各種控除」は、所得控除とは異なるものです。 ここでいう各種控除とは、以下の「事業主控除」と「繰越控除」を指します。

事業主控除290万円

- 年間290万円(営業期間が1年未満の場合は月割額)

この事業主控除は、全ての事業に適用されます(営業期間が1年未満の場合は月割額)。 なので、収入から必要経費を差し引いた後の金額が290万円以下であれば、個人事業税も課されないということになります。 あまり儲かっていなければ、個人事業税を納める必要がないということです。

繰越控除

- 損失の繰越控除(青色申告者で、赤字となった時)

- 被災事業用資産の損失の繰越控除(白色申告者で、震災などによって損失がある時)

- 譲渡損失の控除と繰越控除(機械などの事業用資産を譲渡したために損失が生じた時)

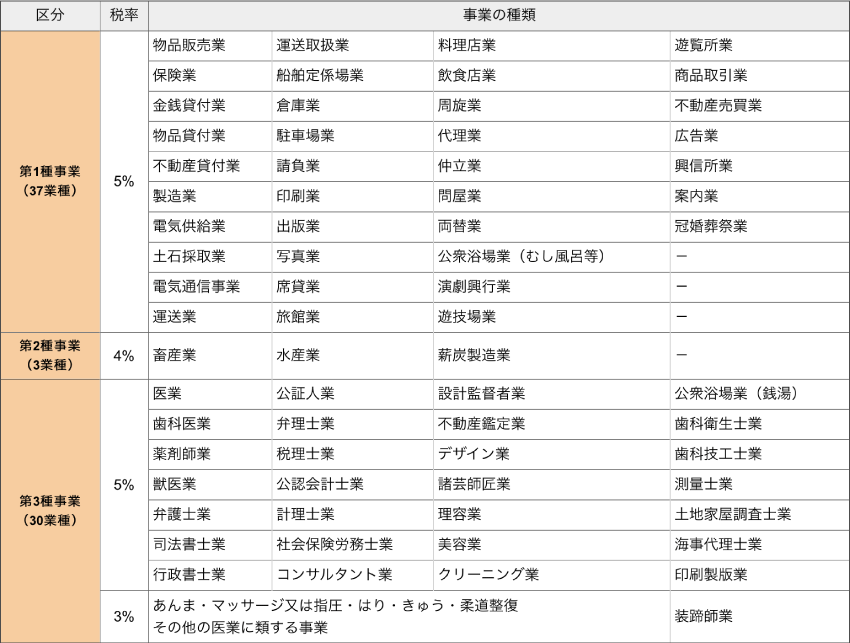

個人事業税の税率について

最後にかける税率は、業種によって異なります。 ただ、ほとんどの業種は税率5%だと思っておきましょう。 事業の種類と税率の関係については、下記の通りです。

一部の特殊な業種のみ3~4%で、多くの業種における個人事業税の税率は5%です。 上表を簡単にまとめると、下記のようになります。

| 税率 | 業種 |

|---|---|

| 5% | 物品販売業・飲食店業・デザイン業など、多くの業種 |

| 4% | 畜産業・水産業・薪炭製造業 |

| 3% | あんま・マッサージ・指圧・はり・きゅう・柔道整復 その他の医業に類する事業と装蹄師業 |

個人事業税の課税対象にならない業種もあるが、ほとんど多くの事業は課税対象

個人事業税の計算例

下記のケースで、個人事業税を計算してみましょう。先述のとおり、個人事業税に青色申告特別控除は影響しませんが、本例ではあえてこれを含めています。

- 年間収入 1,000万円

- 必要経費 600万円

- 専従者なし

- 青色申告特別控除 65万円

- 料理店業(税率5%)

個人事業税の計算例

先に、東京都主税局の厳密な計算式に準じて、個人事業税を算出する方法を紹介します。 まずは、事業所得を算出します。

- 事業所得の算出方法

- 収入 − 必要経費 − 専従者給与等 − 青色申告特別控除 = 事業所得

1,000万円 − 600万円 − 65万円 = 335万円(事業所得)

事業所得が分かったので、冒頭で挙げた東京都主税局の計算式に、他の金額をあてはめましょう。

- 個人事業税の計算式

- (事業所得 + 所得税の事業専従者給与(控除)額 − 個人の事業税の事業専従者給与(控除)額 + 青色申告特別控除額 − 各種控除)× 税率 = 個人事業税の税額

335万円 + 65万円 − 290万円 = 110万円

今回は「専従者なし」なので、計算に専従者給与額などは関係ありません。 個人事業税に青色申告特別控除は適用されないので、 事業所得に青色申告特別控除(65万)を足して相殺し、事業主控除(290万)を差し引きます。

「料理店業」は、個人事業税の税率が5%なので、110万円に5%をかけます。

110万円 × 0.05 = 55,000円

よって、この場合は55,000円を個人事業税として納付します。

個人事業税の計算例(簡易版)

なお、簡易版の計算式で算出しても同じ結果になります。

- 個人事業税の計算式(簡易版)

- (収入 − 必要経費 − 専従者給与等 − 各種控除)× 税率 = 個人事業税

1,000万円 − 600万円 − 290万円 = 110万円

110万円 × 0.05 = 55,000円

2月~3月の確定申告期間に申告を行っていれば、その内容が税務署から地方自治体に伝達されます。 そして8月頃に都道府県税事務所から、個人事業税の通知書が郵送されます。 個人事業税の納付時期は8月と11月なので、本例では55,000円を2回に分割して納付することになります。

計算のポイントまとめ

個人事業税の計算に関するポイントをまとめておきます。先述のとおり、個人事業税は自治体から納税額を通知されるものであり、納付のために納税者がみずから計算する必要はありません。

個人事業税の計算に関するポイント

- 大抵の場合、簡易版の計算式で個人事業税額をもとめることができる

- 年間290万円の「事業主控除」が適用される

- 事業主控除の他、赤字や被災損失がある場合には「繰越控除」も適用される

- 税率は業種によって異なり「3〜5%」だが、大抵の業種は「5%」

- 青色申告特別控除は適用されない

- 専従者給与等は適用される

納税の対象になる個人事業主・フリーランスには、通常8月頃に通知書と納付書が郵送されます。これにしたがって、8月と11月の2回にわたって個人事業税を納付します。

>> 個人事業税の納付方法や納付期限について

>> 個人事業主が納める主な税金の納付時期まとめ

>> 個人事業主の節税方法まとめ